aktueller Kurs: 0,65 NOK

Prosafe vermietet Unterbringungsplattformen, die an Bohrplattformen angedockt werden, wenn erhöhter Personalbedarf besteht. Ähnlich wie bei den Bohrplattformen kommen in diesem Segment viele Neubauten auf den Markt und gleichzeitig ging durch den fallenden Ölpreis die Nachfrage dramatisch zurück. Vorgestern hat Prosafe nun die notwendige, vorher schon angekündigte umfassende Restrukturierung der Kapitalstruktur verkündet. 100% der bisherigen Aktien werden danach nur noch 4% der Aktien entsprechen. Stand heute ist mein Engagement in Prosafe Aktien damit prozentual und leider auch absolut das schlechteste meiner über 20-jährigen Investoren Historie.

Prosafe Rekapitalisierung

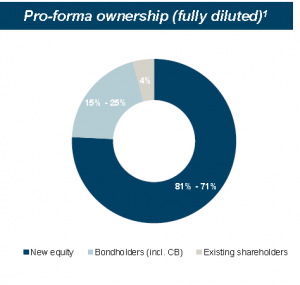

Die Rekapitalisierung von Prosafe muss durch die einzelnen Beteiligten noch genehmigt werden, wobei diese schon mit den Banken, den wichtigsten Anleihe Inhabern und Aktionären verhandelt wurde. Nach der Rekapitalisierung wird die Eigentümerstruktur wie folgt aussehen:

Quelle: Prosafe Recap Präsentation 07.07.2016

Im Einzelnen setzt sich die Rekapitalisierung von Prosafe aus den folgenden Elementen zusammen:

Kapitalerhöhung

Bisher hatte Prosafe rund 260 Mio. ausstehende Aktien, die gestern mit einem Kurs von 0,65 NOK geschlossen haben. Die Kapitalerhöhung unter Ausschluss von handelbaren Bezugsrechten soll zusätzlich insgesamt bis zu 5,5 Mrd. Aktien umfassen, die zu einem Kurs von 0,25 NOK ausgegeben werden sollen.

Dabei findet zuerst eine große Kapitalerhöhung statt, die USD 130 bis USD 150 Mio. einbringen soll. Wer an dieser Privatplatzierung teilnehmen will, muss ein Kaufangebot für mindestens NOK 1 Mio. oder EUR 0,1 Mio. abgeben. Die zwei größten Bestandsaktionäre von Prosafe haben schon zugesagt USD 85 Mio. der großen Kapitalerhöhung zu zeichnen. Die kleine soll Privatanlegern die Gelegenheit geben, ebenfalls auf der neuen niedrigen Basis zu investieren, damit sich der eigene Anteil etwas weniger verwässert.

Restrukturierung der Anleihen

Vier Prosafe Anleihen mit einem gesamten Nominalbetrag von NOK 2,4 Mrd. sollen zum Teil in Prosafe Aktien umgewandelt und zum Teil zurückgezahlt werden. Anleihen mit einem Nominalwert von bis zu NOK 1,44 Mrd. können in Aktien zu einem Preis von NOK 0,25 umgetauscht werden und werden dafür mit 30% des Nominalbetrags bewertet. Investoren, die aus regulatorischen Gründen keine Aktien halten dürfen, wird als Alternative bis zu NOK 0,8 Mrd. eine Zwangswandelanleihe angeboten.

Bis zu nominal NOK 0,5 Mrd. können für eine Rückzahlung angeboten werden. Dabei wird es eine Rückzahlungsquote zwischen 25% und 35% geben. Endgültig festgelegt wird die Quote in einem Reverse Bookbuilding Verfahren. Das heißt Anleihe Inhaber müssen angeben ab welcher Quote sie sich beteiligen würden. Die Quote, die am Ende zur Anwendung kommt, ist die bei der das gewünschte Volumen gerade so erreicht wird. Wer eine höhere Quote wollte, wird nicht berücksichtigt.

Der verbleibende Nominalbetrag soll scheinbar einfach entfallen. Mir ist dabei nicht so ganz klar, ob das dann quotal erfolgt oder ob einzelne Anleihe Inhaber tatsächlich komplett leer ausgehen. Für mich lohnt es sich nicht da nachzufragen, da ich ohnehin Aktionär bin.

Restrukturierung der Bandarlehen

Neben den Anleihen hat sich Prosafe auch durch Bankdarlehen refinanziert und die Banken haben zugestimmt ebenfalls ein Beitrag zu leisten. Die festen Tilgungen werden von 2017 bis Mitte 2019 um 90% reduziert. Von Mitte 2019 bis Ende 2020 werden die festen Tilgungen dann noch um 70% gesenkt. Außerdem werden die Laufzeiten bis 2021 bzw. 2022 verlängert und Darlehensbedingungen (covenants) geändert. Im Gegenzug wird ein sogenannter cash sweep eingeführt, das heißt ab 2018 wird die tatsächlich verfügbare Liquidität, die eine vereinbarte Grenze überschreitet zu einem festen Prozentsatz für Tilgungen verwendet. Die freie Liquidität beträgt im Jahr 2018 USD 155 Mio. und sinkt dann jährlich bis auf USD 95 Mio. im Jahr 2021. Der Prozentsatz der zur Tilgung verwendet wird, steigt dabei von 60% im Jahr 2018 auf 90% im Jahr 2021.

Die Banken dürften mit den Plattformen erstrangig besichert sein, deshalb sind sie auch die einzigen, die wenn alles gut läuft, am Ende auf nichts verzichten müssen.

verschobene Auslieferung des letzten Neubaus

Prosafe hat immer noch die Auslieferung eines weiteren Neubauaus ausstehen, die Safe Euros. Mit dem Lieferanten COSCO wurde nochmals verhandelt und fällige Zahlungen sowie die Auslieferung wurde so auf spätestens das vierte Quartal 2019 verschoben. Außerdem wurden die Zahlungen begrenzt, die geleistet werden müssen, wenn man die Plattform gar nicht abnimmt, wobei das betraglich nicht näher beziffert wurde.

Lehren aus dem Prosafe Aktien Engagement

Im März 2013 zur Zeit meines ersten Prosafe Artikels lag der Kurs der Aktie noch bei NOK 58 und ich stellte fest, dass das KBV astronmische 8,4 betrug. Das KGV lag allerdings nur bei 11 und für mich schien es sich um eine hochprofitalbe Nische zu handeln. Mangels verfügbarer Informationen habe ich die Schwemme an zusätzlichen Plattformen nicht kommen sehen. Für die Zukunft wird mir das aber eine Lehre sein. Sachwert Unternehmen haben selten einen großen Moat und astronomische Renditen ziehen deshalb Investitionen nach. So wird dann häufig ein Schweinezyklus ausgelöst. Genau diese Zyklizität erlaubt es meiner Meinung nach ordentliche Renditen mit Sachwerten zu erzielen, aber in diesem Fall hätte ich eindeutig vorsichtiger sein müssen.

Mit einem Nachkauf habe ich dann auch recht lange gewartet. Im Dezember 2014 hatte der Aktienkurs von Prosafe dann ein Niveau von ca. 20 NOK erreicht und entsprach damit nur noch rund zwei Dritteln des Buchwerts. Zu dem Zeitpunkt konnte ich mir dann nicht vorstellen, dass der Ölpreis so sehr abstürzen würde, wie er es dann tatsächlich tat. Das folgende Zitat aus einem weiteren Prosafe Artikel zeigt, dass ich mir tendenziell schon die richtigen Gedanken gemacht habe:

„Inzwischen kommt jetzt noch hinzu, dass der Ölpreis von um die 100 USD pro Barrel im September auf unter 70 USD abgestürzt ist. Ob und wie lange die OPEC und insbesondere Saudi Arabien einen Preiskrieg anzettelt kann ich nicht sagen, aber da dieses Preisniveau sowohl für Offshore Öl als auch für Fracking grenzwertig ist, kann es m.E. nicht dauerhaft Bestand haben. Kurzfristig dürfte Prosafe nicht dramatisch betroffen sein. Auf der einen Seite laufen die Finanzierungen noch bis mindestens 2017 und zum anderen verfügt man über ein hohes Auftragsvolumen von USD 1,4 Mrd. (Stand 30.09).“

Auch im Fazit war meine Selbsteinschätzung war eigentlich gar nicht mal so daneben: „Meine Analyse ist und bleibt allerdings rudimentär. Für detaillierte Berechnungen und Prognosen habe ich einfach weder das know-how noch die Daten noch die Zeit. Deshalb bin ich mit der Detailtiefe meines Artikels hier auch nicht so richtig glücklich.“

Leider habe ich mich trotzdem auf Basis der nun vermeintlich wirklich günstigen Bewertung und der langfristig positiven Aussichten zu einem Nachkauf verleiten lassen und bin so voll in eine Value Trap getappt.

Um das Desaster perfekt zu machen, habe ich dann auch noch einen Fall von ownership bias produziert. Noch bis Ende 2015 war die Lage ungewiss, aber der Kurs pendelte um NOK 20, obwohl die Ölpreise da schon weiter stark fielen. Ich hätte den Schaden also noch begrenzen können. Stattdessen war ich aber noch Anfang März, als sich der Kurs schon wieder halbiert hatte, eigentlich optimistisch, dass das Unternehmen die Fremdfinanzierungsituation lösen kann. Hatte der Markt übertrieben oder war die Lage schlimmer als gedacht? Als der Jahresabschluss 2015 Ende April vorlag, hatte sich der Kurs erneut halbiert. Es wurde nun auch immer klarer, dass eine umfassende Restrukturierung der Finanzierung notwendig sein würde. Da meine Verluste da schon massiv waren, habe ich nach dem Motto gehandelt, jetzt kommt es auch nicht mehr darauf an. Aus heutiger Sicht wären selbst die NOK 5 ein guter Kurs gewesen im Vergleich zu NOK 0,65.

FAZIT

FAZIT zur Restrukturierung

Hätte Prosafe nicht diese, von den Beteiligten pro-forma noch zu genehmigende, Restrukturierung hinbekommen, wäre eine Insolvenz womöglich nicht zu vermeiden gewesen. Insofern hat das Management jetzt alles richtig gemacht und die Existenz des Unternehmens gerettet. Wenn ich allerdings in der Präsentation zur Restrukturierung lese, dass Prosafe über eine Geschichte starker Kapitalrenditen verfügt, kommt mir das doch etwas wie Hohn vor, wenn man das gesamte Eigenkapital gerade fast vollständig entwertet hat.

FAZIT zu meinem Prosafe Engagement

Nach dem Prosafe jetzt wieder besser aufgestellt ist, könnte man theoretisch darüber nachdenken an der Privatanleger Kapitalerhöhung teilzunehmen, um an einer mittelfristig für mich sogar immer noch wahrscheinlichen Erholung des Unternehmens teilzuhaben. Dagegen spricht, dass dieses Segment so speziell ist, dass die Informationslage weiterhin schwierig bleiben wird. Bohrplattformen sind schon speziell, aber im Vergleich zu den accomodation rigs von Prosafe ist die Informationslage da hervorragend.

Vielleicht erkläre ich die Prosafe Reise jetzt für beendet und verkaufe meine Aktien. Vielleicht behalte ich sie aber auch als Mahnung im Depot. Ich werde mal drüber schlafen müssen.

Für mich ist Prosafe mit dieser Kapitalerhöhung zur dunklen Seite der Macht gewechselt – eine derartige Verwässerung unter Ausschluss des Bezugsrechts gerade für Kleinaktionäre ist für mich ein No-go. Mit solchen Ankeraktionären will ich nicht in einem Boot sitzen.

Das Feigenblatt mit einer etwaigen weiteren Kapitalerhöhung von gerade mal 10% des Kapitals für Alt-Aktionäre ist lächerlich. Ich vermute, dies dient einzig dazu, den Kurs der Aktie bis zum Ende der Zeichnungsfrist für die 150 Mio$-Kapitalerhöhung künstlich oben zu halten: Wer junge Aktien zu 0.25 NOK zeichnen können will, ohne gleich 100.000 EUR hinzulegen, kann dies nur über Kauf der Altaktien bis zum Ende der Zeichnungsfrist bewerkstelligen.

Pfui.

Hallo Herr Brünjes,

ich habe diesen Blog länger nicht mehr verfolgt, einfach weil mich die maritimen Firmen die hier besprochen wurden weniger angesprochen haben.

Mit dieser ehrlichen und selbstkritischen Reflektion der Lage haben Sie viel bei mir gewonnen! So etwas trauen sich nicht viel – das zeugt von gutem Charakter! Denke ich werde wieder öfter mitlesen!

Grüße

Danke für den selbst-kritischen Artikel!

Hast du dir vor deinem Investment mal die Bilanz angeschaut? Die Finanz-Schulden waren bereits 2011 deutlich höher als das Eigenkapital. 2015 sind diese dann regelrecht explodiert, auf Grund des stark negativen FCF.

Ich kenne Seadrill-Aktionäre mit ähnlichen Denkmustern. Hohe Schulden? Zu kurzfristig finanziert? Ach ist doch kein Problem, schließlich hat man ein großes backlog. Ein großartiger driller mit hohen Margen – da gibts keine Gefahr. Inzwischen wird SDRL ebenfalls restrukturiert…

Interessant ist, dass nicht nur Aktionäre die Situation unterschätzen können. Auch das Management solcher Firmen scheint es. Man hätte schließlich auch eher eine KE durchführen können. Das Management kennt den Markt doch besser als die Aktionäre und sollte erkennen, dass die Konkurrenz/Kapazitäten gestiegen sind. Trotzdem warten alle gespannt auf das bittere Ende.

Das Fazit sollte lauten: Finger weg von überschuldeten Firmen.

Die Bilanz habe ich nir natürlich vorher angeschaut, sonst hätte ich ja auch nicht das hohe KBV kommentieren können. Allerdigns würde mich bei einem Sachwert-Unternehmen eine hohe Fremdkapitalquote nach wie vor nicht abschrecken. Darin lag meines Erachtens nicht der Fehler. Der Hauptfehler lag darin, mir was von Nische einzureden, statt zu erkennen, dass überhohe Renditen bei Sachwerten letztlich immer einen Schweinezyklus auslösen. Die Zyklizität erlaubt ja auch schöne Renditen, aber nur wenn man Informationen darüber hat, wo im Zyklus man sich befindet. Als ich anfing mich mit Prosafe zu beschäftigen, klang das vom Management immer noch nach Friede Freude Eierkuchen. Ich hatte zwar praktisch keine unabhängige Informationsquelle über diese Nische, fühlte mich aber trotzdem ganz gut informiert, weil die Materialien von Prosafe gut gemacht waren. Leider hat man negative Ausblicke lieber nicht berichtet, sondern ist es darauf eingegangen, als sie schon das Ist beeinflusst haben. Dafür kann ich jetzt dem Management die Schuld geben, aber hauptsächlich ist es einfach mein Fehler zu investieren ohne unabhängige Quellen zu haben.

Ich habe mich deshalb auch entschieden, die Prosafe Aktien rauszuschmeißen. Die Kursbasis müsste zwar jetzt wesentlich besser sein, aber die Informationslage ist es nicht.

Hallo Mario,

„Die Zyklizität erlaubt ja auch schöne Renditen, aber nur wenn man Informationen darüber hat, wo im Zyklus man sich befindet. “

Damit verlässt du den Bereich des Value Investing und gehst spekulative Investments ein.

Überschuldete, Kapital-intensive Unternehmen müssen frei verfügbare Mittel in Schuldentilgung investieren, anstatt in das Geschäftsmodell oder die Aktionäre. Solche Firmen wachsen kurzzeitig stark aber haben später das Nachsehen. Ein hoher Hebel funktioniert nur, bei nicht-zyklischen / nicht Kapital-intensiven Firmen. Alles andere ist Wahnsinn.

Prosafe ist da in einer Reihe mit vielen anderen gescheiterten, überschuldeten Firmen.

Aber du kannst gerne versuchen in Zukunft die Zyklen vorher zu sagen. Auf deine Glaskugel und Erfolgsquote bin ich gespannt. ;-)

Darüber ob man mit Sachwert Zyklen Value Investments betreiben kann oder nicht, kann man vielleicht geteilter Meinung sein. Transocean Partners war für mich ein schönes Beispiel wie ich mir das vorstelle. Der Offshore Zyklus ist offensichtlich weit unten, wenn auch vielleicht noch nicht am Boden. Die Bewertung war bei meinem letzten Kauf so niedrig, dass ich die Rigs nicht mehr bewerten musste, weil schon das Orderbuch meiner Meinung nach der Börsenbewertung entsprach. Ok, Transocean Partners hat kein Fremdkapital und kann damit nicht als Beispiel für Leverage dienen. Wenn Leverage ins Spiel kommt, muss man auch noch berücksichtigen, dass das Unternehmen den nächsten Aufschwung erleben muss. Bei den Bulkern habe ich deshalb immer Diana Shipping den anderen optisch noch niedriger bewerteten Unternehmen vorgezogen. Nichts desto trotz ist ein hoher Hebel für mich noch nicht automatisch eine Überschuldung. Das muss man einzeln betrachten. Deshalb bleibe ich dabei, dass mein Hauptfehler bei Prosafe war, dass ich es nicht einzeln betrachten konnte, weil ich einfach zu wenig Wissen hatte. Bei Gagfah hat es hingegen in der Krise super geklappt, weil ich letztlich zu Recht davon ausgegangen bin, dass der Leverage nicht gefährlich hoch war.

Über meine Erfolge werde ich natürlich weiter berichten und hoffe, dass ich nicht noch mal über einen Misserfolg der Kategorie Prosafe berichten muss. ;-) Rickmers Holding könnte leider auch noch so ein Kandidat werden. Da warte ich noch das nächste Reporting ab und werde mir dann überlegen, ob ich trotz der Verluste die Reißleine ziehe und einsehe, dass ich das Container Segment trotz meiner vorhandenen Skepsis noch zu positiv gesehen habe.

Da haben wir uns vielleicht missverstanden. Ja man kann gute Gewinne machen, aber nur weil man sich sehr günstig eingekauft hat. Nicht weil man den Zyklus vorher sagen kann. Ansonsten müsste man einfach nur das am höchsten verschuldete Unternehmen kaufen, um so richtig vom Aufschwung profitieren zu können. Geht bei der spekulativen Vorhersage etwas schief, ist das Geld futsch. Dein Beispiel mit Transocean Partners hingegen passt gut zu value investing. Du hast es gekauft weil backlog zu Börsenwert günstig war und du das backlog als werthaltig eingeschätzt hast. Hättest du nicht gekauft, wenn wir beim selben Wert-Preis Verhältnis am Ende des Zyklus wären?

Klar die Verschuldung muss man immer im Einzelfall prüfen. Aber auch wenn die offshore Branche am Tiefpunkt ist, könnte es noch ein paar Jahre dauern, bis die Margen wieder klettern. Eine Durststrecke mit niedrigen CF muss man mit einplanen. Das erschwert die Rückzahlung von Schulden.

Da haben wir uns wohl tatsächlich missverstanden. Ich will nicht in Zyklen investieren, weil ich die Zyklen so toll vorhersagen kann, sondern weil es im Tief des Zyklus niedrige Bewertungen gibt. Natürlich hätte ich die Rigs von Transocean Partners auch im Hoch geschenkt genommen, aber im zyklischen Hoch wird das nicht vorkommen. Falls du aktuelle Gegenbeispiele kennst, freue ich ich über jeden Hinweis ;-) Meist wird Mr. Market erst im zyklischen Tief so depressiv, dass Kurse irrational niedrig werden.

Super. Ich hoffe aber du lässt dich wegen deiner herben Enttäuschung nicht entmutigen. Im offshore Bereich gibt es immer noch viele sehr günstige Titel.

Nein, irrationale Bewertungen gibt es wirklich nur im zyklischen Tief. Allerdings kann es immer unterbewertete Firmen innerhalb einer fair-/überbewerteten Branche geben. Einfach weil diese mit eigenen Problemen zu kämpfen haben, während beim Rest der Branche alles rund läuft. Aktuell halte ich Apple und Primero Mining für günstig, auch im Verhältnis zu anderen IT Firmen und Goldminen-Aktien.