Vielleicht ist schon aufgefallen, dass hier längere Zeit nichts los war. Dabei war es Anfang des Jahres bei mir ruhig und ich hätte durchaus Zeit für Analysen und Artikel gehabt. Alle Titel, die ich mir angeschaut habe, haben sich allerdings schon nach oberflächlicher Analyse als zu schwierig oder zu teuer herausgestellt. Irgendwann begann dann die Reporting Saison und gleichzeitig ist bei mir wieder mehr los, so dass ich jetzt zeitlich Mühe habe hinterher zu kommen. Zumindest was den Schiffsmarkt angeht, habe ich aber inzwischen vieles angeschaut. Unter anderem wurde Anfang Februar der halbjährliche Shipping Market Review (Stand November 2017) von Danish Ship Finance veröffentlicht. Zusammen mit Marktdaten von BIMCO und Unternehmen, die schon berichtet haben, habe ich das genutzt, um für mich etwas zu sortieren, wie die verschiedenen Segmente dastehen.

Container

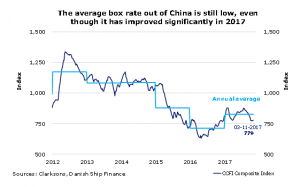

Für den Container Markt wird 2016 möglicherweise zukünftig als das Tief des aktuellen Zyklus betrachtet werden. Ende 2016 fingen die Frachtraten jedenfalls bereits an sich zu erholen und dies setzte sich bis weit in das Jahr 2017 hinein fort.

In der Grafik sieht man allerdings zum Schluss schon einen erneuten Rückgang und die Grafik geht nur bis November 2017. Danach haben sich die Frachtraten eher weiter leicht nach unten bewegt und so liegen sie jetzt zwischen den Werten von 2016 und 2017. Die klare Erholung hat sich nicht fortgesetzt, obwohl die Flotte in den ersten drei Quartalen 2017 nach Abzug der Verschrottungen nur um 1% gewachsen ist, während die Nachfrage im selben Zeitraum ein überraschend hohes Wachstum von 5% gezeigt hat. Ob das Überangebot 2018 ähnlich stark reduziert werden kann, ist zweifelhaft. Allgemein geht man zwar aufgrund der weltweit positiven Indikatoren von einer weiter wachsenden Nachfrage aus, es stehen allerdings für dieses Jahr auch wieder erhebliche Auslieferungen an. Erst ab 2019 stehen aktuell nur noch wenige Neubauten aus. MSC und CMA CMG haben im letzten Halbjahr allerdings schon wieder Schiffe der 22.000 TEU Klasse bestellt. Der Trend zu immer größeren Schiffen scheint also immer noch nicht vorbei zu sein. Warum das so ist, verstehe ich nicht. Zum einen gibt es die bestehenden Überkapazitäten und zum anderen bieten die immer größeren Schiffe wohl immer weniger Kostenvorteile. Während zusätzliche Kostenvorteile auf See noch gegeben sind, stehen dem höhere Kosten in den Häfen gegenüber.

Für mich bleibt die Containerschifffahrt deshalb ein schwieriges Pflaster. Einerseits erhöht sich die Marktmacht der Linien Reeder und die Nachfrage wächst, andererseits habe ich den Eindruck das latent immer noch zu viele Schiffe bestellt werden. Das Risiko einer sich früher oder später abschwächenden Nachfrage scheint dabei nicht berücksichtigt zu werden. Danish Ship Finance argumentiert darüber hinaus, dass die großen Schiffe mit mehr als 10.000 TEU in der Annahme bestellt werden, dass Asien die „Werkbank der Welt“ bleiben wird. Immer weitergehende Automatisierungen in der Produktion und die Möglichkeiten des 3D Druck lassen es hingegen wahrscheinlicher werden, dass wieder mehr in der Nähe der Absatzmärkte produziert wird. Adidas bietet z.B. schon einzeln individualisierte Laufschuhe an. Noch ist das eine absolute Nische, aber ein neues Schiff soll eine Nutzungsdauer von ca. 25 Jahren haben und bis dahin kann noch eine Menge passieren.

Aufgrund der steigenden Marktmacht halte ich die Linien Reeder in diesem Bereich eher für ein Investment als die Charter Reeder. Aktuell werde ich mich aber bei beiden zurückhalten.

Bulker (Massengutfrachter)

In meinem letzten Schiffsmarkt Update im Dezember 2016 war ich skeptisch was den Bulker Markt betrifft und hatte meine Positionen schon früher im Jahr verkauft. Im Nachhinein betrachtet, hatte ich zu früh verkauft, trotzdem blieb ich skeptisch für den Ausblick und wartete auf günstigere Wiedereinstiegsmöglichkeiten. Die tatsächliche Entwicklung hat mich (und viele Experten) aber im Jahr 2017 wieder eines besseren belehrt. Eigentlich hatte die chinesische Regierung mal angekündigt die Wirtschaft mehr in Richtung Dienstleistungen lenken zu wollen, womit weniger Stahlbedarf und -produktion einher gegangen wären. Tatsächlich hat die Rohstoffe Nachfrage in China geboomt.

Eisenerz

Die Eisenerz Importe in China sind im Jahr 2017 mit 4,7% unerwartet stark gestiegen. In diesem Umfang hat das, soweit ich das überblicke, vorher keiner erwartet. Das liegt auch daran, dass sehr viel qualitativ minderwertiges lokales Eisenerz durch hochwertiges Eisenerz vor allem aus Australien und Brasilien ersetzt wurde. Dies führt wohl in der Stahlproduktion zu weniger Energieverbrauch und einer geringeren Luftverschmutzung und die ist ja in China bekanntlich ein massives Problem.

Kohle

Vor etwas über einem Jahr ist Danish Ship Finance davon ausgegangen, dass die per Schiff beförderte Kohlemenge 2017 um 3% zurückgehen würde, unter anderem da Indien mehr auf lokal geförderte Kohle setzen wollte. Letzteres ist auch eingetreten, aber wieder mal hat die hohe Nachfrage (12% mehr Importe!) aus China alle überrascht, so dass die transportierte Menge nicht gesunken sondern gestiegen ist.

Bulker Markt

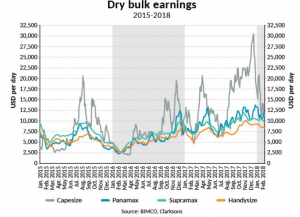

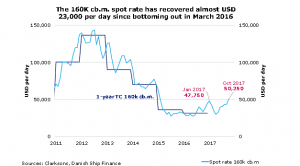

Bei diesen positiven Überraschungen ist es dann nicht mehr überraschend, dass sich die Charterraten für Bulker sehr gut entwickelt haben, insbesondere für die Capesize Kategorie mit der Eisenerz und Kohle transportiert werden. Im Dezember war die rasante Erholung allerdings ganz plötzlich erst mal wieder vorbei.

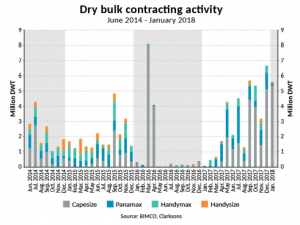

Auf der Angebotsseite sieht es im Bulker Markt auch gar nicht so schlecht aus und BIMCO berichtet, dass die Bulker Flotte 2018 so wenig wachsen wird wie seit 1999 nicht mehr. Basierend auf dem aktuellen Orderbuch würde die Flotte in den Jahren 2018 bis 2020 jeweils um weniger als 2% wachsen. Allerdings wecken die positiven Entwicklungen natürlich auch Begehrlichkeiten, so dass seit Ende letzten Jahres doch wieder mehr Schiffe bestellt wurden.

Im Bulker Bereich bin ich schon seit 2016 offensichtlich zu vorsichtig. Trotz meiner Skepsis ob der Rohstoffhunger Chinas ewig so weitergehen kann, sollte ich vielleicht noch mal drüber nachdenken, ob die aktuellen weltwirtschaftlichen Indikatoren und die gut aufgestellte Angebotsseite nicht ein Engagement attraktiv erscheinen lassen. Vielleicht ergibt sich noch etwas aus dem Reporting von Songa Bulk, das in Kürze herauskommt.

Tanker

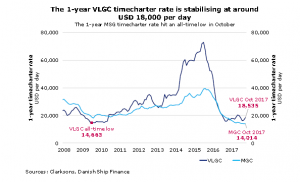

Auch beim Rohöl sind die chinesischen Importe im Jahr 2017 um 10% gestiegen, anders als bei den Bulkern hat das bei den Tankern allerdings trotzdem nicht zu einer Erholung der Charterraten geführt. Sogar das Gegenteil ist der Fall. BIMCO berichtet, dass die durchschnittliche Spot Charterrate für einen Riesentanker (VLCC) nur USD 17.800 pro Tag betrug und damit so niedrig lag wie seit 1994 nicht mehr. Zwei Faktoren spielten eine wichtige Rolle, auf die Danish Ship Finance schon Ende 2016 hinwies.

1) Die OPEC und Russland haben 2017 weniger gefördert (also auch weniger transportieren lassen) und stattdessen wurden die Öllagerbestände, die sich in den Vorjahren in Rekordhöhe geschraubt hatten, teilweise wieder abgebaut. Etwas geholfen haben gesteigerte Exporte aus den USA (Golf von Mexiko) nach Asien, was im Vergleich zum Mittleren Osten eine viel längere Strecke ist.

2) Gleichzeitig zur insgesamt schwachen Transport-Nachfrage kamen viele Neubauten auf den Markt und die Flotte wuchs um satte 5,1%

Die Skepsis die ich für den Bulker Markt habe, hätte ich mal lieber für den Tanker Markt gehabt. Wobei mein Kauf von Euronav im letzten Jahr immerhin leicht im Plus ist, also war im Kurs tatsächlich schon sehr viel Pessimismus enthalten.

Die professionellen Ausblicke, die ich gelesen habe, bleiben für dieses Jahr eher skeptisch. Es bleibt bei einem weiteren Wachstum der Flotte, wenn auch wohl nur noch etwa halb so stark wie 2017 und die Experten sind sich nicht so recht einig, ob sich der Prozess der Lagerbestandsnormalisierung schon dem Ende nähert oder nicht. Ab 2019 könnte es dann aber langsam besser werden. Danish Ship Finance ist selbst da skeptisch, denn während BIMCO nur etwa 2,5% Flottenwachstum erwartet, sieht Danish Ship Finance für 2018 6% kommen und 2019 noch mal 3%. Außerdem rät Danish Ship Finance Peak Oil Demand zu berücksichtigen. Bei Peak Oil ging es mal darum, dass die weltweite Ölproduktion nicht mehr zu steigern wäre, heute redet man von Peak Oil Demand, d.h. dass die Nachfrage sinkt, obwohl genügend Öl zur Verfügung steht.Wenn das so eintritt, ist das für die Nachfrage nach Öltankern mittel- bis langfristig natürlich schlecht.

Die Import Nachfrage aus China spielt sowohl bei Bulkern als auch bei Tankern eine sehr große Rolle. Ich bleibe im Tanker Segment trotzdem optimistischer als bei Bulkern, weil ich meine, dass bei allem was mit Öl zu tun hat, eine zu schnelle, zu rosige Zukunft der allgemeinen Elektrifizierung eingepreist ist. Wenn die allgemeine Skepsis groß ist, gibt es die besten Möglichkeiten positiv zu überraschen. Ich werde meine Positionen DHT und Euronav deshalb einstweilen unverändert lassen.

Produktentanker

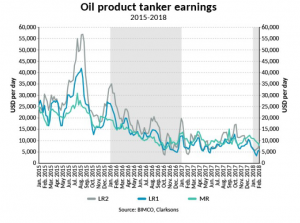

Für Produktentanker war das Jahr 2017 ähnlich wie für Rohstofftanker und zwar im Grunde aus den gleichen Gründen. Lagerbestände und Flottenwachstum spielten auch bei den Produktentankern eine negative Rolle.

Zumindest für die kleineren MR Tanker könnte sich aber eine positive Entwicklung abzeichnen. Zum einen wächst die Nachfrage insbesondere für inner-asiatische Transporte und das Orderbuch ist in etwa ausgewogen im Vergleich zu den vorhandenen Schiffen, die älter sind als 20 Jahre. Ein größerer Teil des bestehenden Orderbuchs soll 2018 ausgeliefert werden, wenn danach zumindest nur begrenzt neue Bestellungen erfolgen, könnte das der Beginn einer nachhaltigen Erholung sein.

Ardmore Shipping ist ein auf Produktentanker spezialisiertes Unternehmen, dass ich hier im April 2016 vorgestellt habe. Wenn ich mir die Quartalspräsentationen des Unternehmens anschaue, denke ich fast jedes Mal, dass es an der Zeit ist noch mal genauer einzusteigen, weil die Marktlage jetzt eine Erholung verspricht. Neutrale Marktberichte waren dann im Nachgang meistens zu Recht weit weniger optimistisch. Jetzt überwiegen für mich auch bei den neutralen Quellen die Hinweise darauf, dass im MR Segment eine Erholung bevorstehen könnte. Ich plane deshalb bei Gelegenheit mal wieder einen genauere Bewertung von Ardmore Shipping vorzunehmen.

Gas Tanker

Der Markt für Flüssiggas, also LPG, das in Deutschland auch Autogas genannt wird, und flüssiges Erdgas boomt. Seit ich angefangen habe mich auch mit Gastankern zu beschäftigen, wird ihnen deshalb eine glorreiche Zukunft vorhergesagt.

Die Entwicklung der Charterraten zeigt hingegen sowohl für große LPG Tanker als auch für Erdgas Tanker ein etwas anderes Bild.

Der Optimismus und die damit einhergehenden Bestellungen waren einfach zu groß. 2015 und 2016 wuchs die LPG Flotte um 17% bzw. um 18%. Der Absturz der Charterraten kann daher trotz wachsender Nachfrage kaum überraschen. Die Grafik für die Erdgas Tanker ist etwas weniger aussagekräftig, weil es sich um Spot Raten handelt. Bei Öltankern ist der Spot Markt sehr etabliert, für Erdgas Tanker gab es ihn bis vor Kurzem hingegen so gut wie gar nicht. Erdgastanker werden hauptsächlich langfristig verchartert und die Charterer nutzen die Schiffe, um ebenso langfristige Gaslieferverträge zu erfüllen. Es etablieren sich allerdings immer flexiblere, günstigere Möglichkeiten Gas wieder zu verflüssigen. Das wird zukünftig die Nachfrage weiter steigern. Wo flüssiges Gas transportiert werden soll, muss das Gas natürlich erstmal verflüssigt werden. Weltweit werden weiter Anlagen gebaut, aber in den letzten Jahren waren fast alle Anlagen später als geplant in Betrieb. Schlecht für Schiffe, die pünktlich geliefert wurden.

Danish Ship Finance ist für beide Gas Segmente mittelfristig verhalten optimistisch und langfristig eher skeptisch wegen der unterstellten Entwicklung zu immer mehr erneuerbaren Energien.

Ich bin bei Gas Tankern weiterhin nicht ganz abgeneigt, würde aber wegen der besseren Planbarkeit eher eine Flotte bevorzugen, die zumindest zum größeren Teil langfristig verchartert ist. Meine Position bei Teekay LNG werde ich auf jeden Fall weiter halten. Die gedeckelten Vorzüge haben sich sogar als die zu konservative Wahl herausgestellt, da gute Unternehmensentwicklungen zu einem im Vergleich überproportionalen Anstieg der Stammaktien geführt haben.

mein FAZIT

Die Bulker scheinen ihre Erholung schon 2017 begonnen zu haben und in allen anderen Segmenten sehe ich Anzeichen, dass eine Erholung spätestens 2019 beginnen könnte. Mittlerweile habe ich aber auch genug Erfahrung mit Schiffen, um zu wissen, dass viele Bestellungen den Trend auch schnell wieder umkehren können. Das weltweite Wachstum ohne Rezession kann außerdem auch nicht ewig weitergehen. Insgesamt bin ich deshalb nicht euphorisch was neue Engagements im Schiffsbereich angeht. Ardmore Shipping werden ich mir demnächst aber trotzdem noch mal genauer anschauen.

den folgenden Absatz habe ich nachträglich noch ergänzt

Werften

Die Anzahl der weltweit aktiven Werften ist mit knapp 600 laut Danish Ship Finance bis November 2017 im Vergleich zum Vorjahr im Wesentlichen unverändert geblieben. Aktiv ist eine Werft für Danish Ship Finance, wenn sie in den letzten 12 Monaten neue Aufträge bekommen oder noch Schiffe abzuliefern hat. Mehr als die Hälfte der aktiven Werften mit rund einem Viertel der Kapazitäten hat allerdings in den letzten 18 Monaten keinen einzigen neuen Auftrag bekommen. Die Zahl der Werften, die einen neuen Auftrag erhalten haben, ist von rund 600 im Jahr 2012 auf 160 im Jahr 2017 gesunken. Die 10 größten Werften, die rund ein Fünftel der Kapazitäten auf sich vereinigen, haben mehr als die Hälfte aller neuen Aufträge bekommen.

Nach dem die Neupreise in den letzten Jahren kontinuierlich gesunken sind, weil die Werften um Aufträge kämpften, sind sie ab dem 2. Quartal 2017 erstmals wieder leicht gestiegen. Das ist ein Anzeichen dafür, dass die Konsolidierung fortgeschritten ist und vielleicht auch von dieser Seite mittelfristig positive Trends für die Schiffsmärkte ausgehen. Viele derzeit noch als aktiv gezählte Werften sind vielleicht auch schon scheintot, weil Auslieferungen lediglich immer weiter verschoben werden oder noch Aufträge gezählt werden, für die der Besteller die Zahlungen längst eingestellt hat.

Vielen Dank für dieses Update!

„Mittlerweile habe ich aber auch genug Erfahrung mit Schiffen, um zu wissen, dass viele Bestellungen den Trend auch schnell wieder umkehren können.“

Das Grundproblem ist offenbar, dass es zu viele Werften gibt. Diese kämpfen mit Dumpingpreisen ums Überleben, die für die Schifffahrt wohl zu unwiderstehlich sind, so dass immer wieder neue Schiffe bestellt werden, obwohl es die gegenwärtigen Ungleichgewichte gar nicht in dem Maße zulassen. Vermutlich wird es erst wieder eine langfristige Erholung geben, nachdem es bei den Werten eine Bereinigung gehabt haben wird. Daher sollte es sich lohnen auch das im Auge zu behalten.

Ja, die Werften spielen auch eine große Rolle. DHT hat auch mal sinngemäß berichtet, wir haben neue VLCCs bestellt, weil der Preis so gut war, dass wir nicht nein sagen konnten.

Nach deinem berechtigten Hinweis, habe ich am Ende vom Artikel doch noch ein paar Sätze zur Lage der Werften hinzugefügt. Ich dachte erst das wäre unnötig.

Vielen Dank für die aufschlusreiche Ergänzung.

Pingback: Links der Woche - valueDACH

Hallo Mario,

das mit den Werften ist ein Punkt, der mir nicht einleuchtet. Ich habe auch schon die Meinung gehört, dass die Chinesen mit dumping-Preisen versuchen werden die koreanischen und japanischen Werften aus dem Markt zu drängen. Für mich macht dies alles keinen Sinn. Wenn die day rates im freien Fall sind, wozu dann das letzte Geld für Neubestellungen ausgeben oder gar kräftig Schulden machen? Die noch höhere Kapazität einige Jahre später würden die day rates noch mehr drücken. Sobald man aber cash-break-even ist, bleibt nichts mehr für den Schuldendienst hängen. Einziger Ausweg wäre dann Masseninsolvenz und das Spiel mit moderner Flotte aber ohne Schulden (und neuen Aktionären) neu zu beginnen. Das ist aber nicht im Interesse der Banken, Anleihe- und Aktien-Besitzer.

Die news über die chinesische Dienstleistungsgesellschaft klangen auch eher danach, als ob man staatlich finanzierte aber defizitäre Firmen lieber still legen möchte. Dazu würden auch viele kleine Werften zählen, die ohnehin nicht mehr wettbewerbsfähig sind. Es bleibt auch die Frage ob wirklich allein der Preis entscheidend ist. Bei simplen Schüttgutfrachtern mag das so sein. Bei komplexeren Schiffen dürfte wohl eher Qualität und pünktliche Lieferung für koreanische Werften sprechen.

Mit Frachtern und Tankern kenne ich mich nicht aus. Was ich im offshore drilling Bereich sehe sind Pleiten, zunehmende Verschrottungen, cold stacking, Merger/Übernahmen und viel distressed assets. Außer ARO Drilling denkt niemand an Neubestellungen. Die kann sich auch gerade keiner leisten.

Wenn man den Markt aus der Adler Perspektive betrachtet, kann man sich natürlich wünschen, dass erstmal keine weiteren Schiffe bestellt werden. Wenn man aber ein aktiv am Markt Beteiligter ist und die Zyklizität der Branche kennt, gibt es wohl einen Punkt (einen Preis) bei dem man sich ausrechnet, dass sich ein Neubau rechnet, egal wie schlecht die Lage jetzt gerade aussieht. Ob das dann stimmt oder nicht, hängt davon viele andere Spieler ähnlich (wage-)mutig sind.

Die Werften wiederum kämpfen um ihr überleben, natürlich bieten die dann im Zweifel sogar zu Deckungsbeitragskosten an. Das gilt im Übrigen nicht nur für chinesische Werften sondern den Wettbewerbsdruck spüren alle. Mein Beispiel von DHT bezog sich zum Beispiel auf eine Bestellung bei Hyundai in Korea. Deshalb ist es ja ein positives Zeichen, dass die Neubaupreise über alle Segmente gesehen langsam wieder anziehen und immer weniger Werften Aufträge bekommen. Auch bei den Werften gibt es eine Konzentration, die zu höheren Preisen führen wird. Interessant ist für mich immer wieder, wie lange solche Prozesse in der Realität dauern können.

Ausrechnen kann sich das Management vieles. Aber der Schuldendienst geht immer vor. Wenn DHT noch so viel Geld hatte bzw. Fremdkapital aufnehmen konnte – gut für sie. Ich kenne die Verschuldung der Branche jetzt nicht.

Das stimmt. Ich hätte auch mit einer schnelleren Trendwende gerechnet. Aber offenbar versuchen sich immer alle erst mal durch zu wursteln und machen kontra-produktive Dinge. Dies erinnert mich an das Gefangenendilemma.

Pingback: Torm - dänische Produktentanker | Value Shares