ISIN: CA98462Y1007

aktueller Kurs: 8,60 USD

Ich habe in letzter Zeit schon mehrfach über das Thema Gold geschrieben, weil ich befürchte, dass die Finanzkrise zurückkommen wird (unter anderem Frankreich macht mir große Sorgen) und Gold dann eine Absicherung darstellt. Außerdem ist der Goldpreis soweit zurückgekommen, dass man vielleicht wieder über ein Investment nachdenken kann. Yamana Gold ist der erste Goldwert, den ich mir anschaue, weil ich mal irgendwo gelesen hatte, dass das Unternehmen relativ niedrige Produktionskosten hat. Das Unternehmen passt außerdem in mein Schema weil es eine halbwegs überschaubare Anzahl von Minen betreibt.

Yamana Gold hat seinen Hauptsitz in Kanada und wurde unter etwas anderem Namen 1980 gegründet. Das Unternehmen fördert Gold, Silber und Kupfer, sowie als Nebenprodukt etwas Zink. Die Minen befinden sich allerdings nicht in Kanada sondern in Mittel- und Südamerika.

Minenstandorte

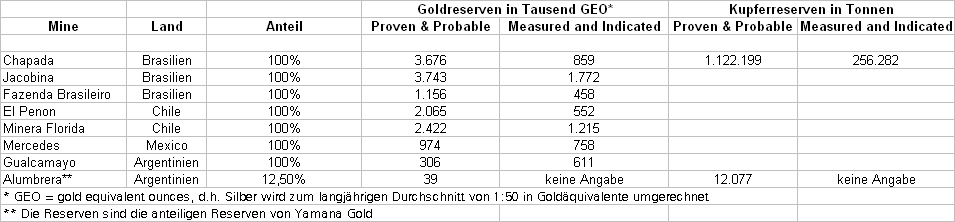

Yamana betreibt sieben Minen alleine und ist an einer weiteren, großen Mine mit 12,5% beteiligt:

Darüber hinaus bereitet das Unternehmen die Produktion an 5 weitere Standorten konkret vor, davon 3 in Brasilien und 2 in Argentinien. Die 3 in Brasilien verfügen über gesicherte bzw. wahrscheinliche Goldreserven in Höhe von rund 3,7 Mio. Unzen. Die beiden Projekte in Argentinien sind noch nicht ganz so weit in der Entwicklung und daher habe ich hier keine Zahlenangaben gefunden. Eine Reihe weiterer Projekte befinden sich noch im Anfangsstadium.

Bewertung

Eine klassische Bewertung über KGV und die historische Entwicklung der Gewinne je Aktie macht für mich bei Minen nicht so viel Sinn, weil Minen endliche Ressourcen sind. Mein Ansatz ist eher die vorhandenen Ressourcen zu erfassen, die Produktionskosten einzuschätzen und einen Preis anzusetzen, um darüber einen Wert zu ermitteln.

Das Unternehmen veröffentlicht pro Mine die zahlungswirksamen Kosten (cash cost) um eine Unze Gold zu produzieren. Erzminen enthalten selten nur ein einziges Metall. Wie oben bereits erwähnt produziert Yamana unter anderem Zink als Nebenprodukt vom Gold. Da es dabei nicht um das Zink geht, werden die Erlöse für das Zink von den Kosten der Goldproduktion abgezogen. Das Ergebnis sind die sogenannten by-product cash cost per ounce. Zusätzlich zu den Nebenprodukten kann es auch ein zweites Hauptprodukt geben, bei Yamana ist das Kupfer. Auch im Fall von wichtigen Nebenprodukten werden die Erlöse von manchen Unternehmen als Nebenprodukt behandelt. Yamana gibt zusätzlich auch noch die sogenannten co-product cash cost per ounce, bei der die Erlöse nicht von den Kosten abgezogen, sondern die Kosten auf mehrere Hauptprodukte verteilt werden. Ich habe mich bei meinen Berechnungen auf letztere Methode gestützt, weil es so einfacher ist auch den Kupferpreis als Einflussfaktor einzuschätzen und zu variieren.

Die cash cost per ounce decken nur die reinen zahlungswirksamen Produktionskosten ab. Natürlich hat ein Unternehmen noch weitere Kosten und so hat Yamana 2013 begonnen die sogenannten all-in sustaining cash cost per ounce anzugeben. Darin enthalten sind dann auch noch die Kosten für die Verwaltung und werterhaltene Investitionen. Diese all-in sustaining cash cost gibt das Unternehmen mit USD 856 pro Goldäquivalent an. Das ist erstmal ein ziemlich guter Wert, da ich ja hier https://value-shares.de/2013/06/11/goldmarkt-und-goldminenbewertung/ darüber berichtet hatte, dass die laufenden Cash Kosten im Branchendurchschnitt bereits bei USD 1.150 pro Unze liegen sollen. Allerdings liegen den 856 USD die by-product Kosten inkl. Kupfer zu Grunde. Für mich klingt das etwas schön gerechnet, auch wenn es sein kann, dass die Vergleichszahl aus der Studie auf der gleichen Methode beruht. Ich habe deshalb die einzelnen Zahlen selber zusammengestellt, um zu einer Zahl auf co-product Basis zu kommen und danach hat das Unternehmen Cash Kosten auf Basis der erwarteten Förderung 2013 gewichtete Kosten von USD 1.051 pro Unze. Kapitalkosten und Steuern sind hierin aber auch noch nicht enthalten.

Die Förderungsplanung der laufenden Minen der nächsten Jahre kann man der Webseite halbwegs entnehmen. Auf der Basis habe ich für die bestehenden Minen bis 2020 Annahmen getroffen. Die danach verbleibenden Reserven muss man auch noch irgendwie bewerten. Dafür habe ich eine Daumenregel genutzt, die ich letztes Jahr in einem Vortrag von einem Rohstoff-Fondsmanager gehört habe. Danach werden gesicherte Reserven in der Erde mit 10% bis 15% des Marktpreises bewertet und ungesicherte Reserven mit 5% bis 10%. Ich habe jeweils das untere Ende der Bandbreite genommen, um auf der sicheren Seite zu sein und weil die Margen aktuell unter Druck sind.

Die Inflation der Produktionskosten war in den letzten Jahren deutlich zweistellig. Ich habe trotzdem nur 5% angesetzt, da die Minengesellschaften sich derzeit bemühen die Kosten in Anbetracht der gefallenen Preise sogar deutlich zu senken.

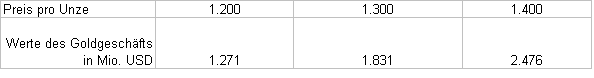

Den Cashflow der sich auf Basis dieser rudimentären Überlegungen ergibt, habe ich mit 8% diskontiert. Folgende Werte ergeben sich dabei für unterschiedliche Goldpreise:

Hinzu kommen mit der gleichen Vorgehensweise auf dem heutigen Preisniveau ca. 1 Mrd. USD für die Kupfervorkommen. Mangels Detailinformationen unberücksichtigt sind die Vorkommen der in der Entwicklung noch nicht sehr weit fortgeschrittenen Minen. Optimistisch gerechnet wäre das zusammen ein Wert von etwa 3,5 Mrd. USD + X.

Die Marktkapitalisierung beläuft sich aktuell auf rund USD 6,5 Mrd. und das bilanzielle Eigenkapital rund USD 7,9 Mrd. Ich bin längst nicht davon überzeugt, dass mein niedriger Wert, von dem man jetzt auch noch die netto Verschuldung abziehen müsste der richtige ist. Ich vermute eher Fehler und / oder zu konservative Annahmen auf meiner Seite. Allerdings habe ich in das ganze hier schon viel mehr Aufwand rein gesteckt, als jetzt Überzeugendes rauskommt. Deshalb habe ich an der Stelle trotzdem aufgehört.

Risiken

Ich versuche hier keine vollständige Auflistung der Risiken. Einige Risiken wie Umweltverschmutzung, Preis- und Kostenentwicklung sind offensichtlich. Ein Risiko möchte ich aber hervorheben, da es nicht ganz so offensichtlich ist, aber für mich eine grundsätzliche Bedeutung hat. Das Recht Rohstoffe an einem Strandort abzubauen unterliegt staatlichen Lizenzen und diese Lizenzen können unter anderem dann zurückgezogen werden, wenn nicht produziert wird bzw. bestimmte Produktionsmengen nicht erreicht werden. Dadurch könnte das Unternehmen und auch seine Konkurrenten gezwungen sein Bestände auch dann abzubauen, wenn nur noch kleine Deckungsbeiträge oder sogar Verluste erwirtschaftet werden, da die Lizenz ansonsten verloren gehen könnte. Meine Grundthese das Minenwerte auch deshalb interessant sind, weil die Rohstoffe im Boden nicht verschwinden und ihren Wert früher oder später haben, wird damit in Frage gestellt. Die Aussage ist zwar grundsätzlich richtig, aber nicht unbedingt für das betreffende Unternehmen.

FAZIT

Ich habe den Eindruck, dass Yamana Gold eher einer der besseren Goldminenwerte ist. Allerdings habe ich es nicht geschafft eine für mich überzeugende Plausibilisierung der Marktkapitalisierung zu erstellen. Das liegt an fehlenden Informationen und fehlendem know-how und nicht am Unternehmen. Für mich ändert das aber nichts daran, dass ein Investment in Yamana einen spekulativen Touch bekommen würde, weil ich mit viel Bauchgefühl agieren würde. Deshalb verzichte auch darauf. Da ich das gleiche Ergebnis auch bei anderen Minenbetreibern befürchte, wende ich mich gedanklich nun doch wieder den von mir eher ungeliebten Gold ETFs zu.

Da ist zumindest der Vorteil, dass man sich hauptsächlich mit dem Goldpreis und nicht auch noch mit Reserven und Kosten beschäftigen muss. Aus meiner Sicht besteht auf dem heutigen Goldpreisniveau von etwas über USD 1.200 pro Unze mittelfristig mehr Luft nach oben als nach unten.

Pingback: Gold | Value Shares