ISIN: SG1Q52922370

aktueller Kurs: 0,95 EUR

Vielleicht ist aufgefallen, dass ich in den letzten Wochen etwas öfter geschrieben habe, als normalerweise. Das lag daran, dass ich Urlaub hatte und damit auch mal Zeit, um am Pool liegend zu recherchieren und zu schreiben. Ich war im Urlaub unter anderem in Singapur und was lag da näher als sich auch mal mit dem dortigen Immobilienmarkt dort zu beschäftigen. Dieser blog http://mystocksinvesting.com/singapore-reits/singapore-reit-fundamental-analysis-comparison-table-8-feb-2014/ veröffentlicht regelmäßig einen Überblick über alle Singapur Reits und ich habe mir den Suntec Reit zur Analyse herausgegriffen, weil er relativ deutlich unter dem Net Asset Value notiert und eine attraktive und auf den ersten Blick realistische Ausschüttung hat.

Immobilienmarkt Singapur

In Singapur sitzen nicht nur lokale Firmen, sondern es haben auch viele internationale Firmen in Singapur ihren regionalen Hauptsitz für (Süd-Ost) Asien. Laut einem Marktbericht von der internationalen Maklerfirma Colliers betrug die Leerstandsquote für sehr gute und Premium Gebäude im Central Business District nur rund 6%. Die Mieten sind im Vergleich zum Vorquartal um 2,2% auf SGD 8,72 per sq ft gestiegen. Das entspricht 54 Euro pro m² und ist laut diesem Bericht das höchste Mietniveau seit zwei Jahren. Zum Vergleich: in Frankfurt betrug der Leerstand im vierten Quartal laut Jones Lang LaSalle 11% und die Spitzenmiete 35 Euro pro m².

Die Immobilienpreise sind im vierten Quartal auch gestiegen, allerdings mit bis zu 1% weniger stark als die Mieten. Die Werte gibt Colliers jetzt im Bereich von 15.000 Euro pro m² an und damit auch deutlich höher als in Deutschland.

Im Ausblick ist Colliers auch bei den Mieten optimistischer als bei den Werten. Singapur hat regulatorische Maßnahmen ergriffen, um die Höhe der Fremdfinanzierungen zu beschränken und die Zinsen könnten steigen. Höhere Mieten und steigende Vermietungsquoten könnten das ausgleichen, so dass insgesamt stabile bis leicht steigende Werte erwartet werden. Zu sehr sollte man sich auf solche Prognosen nicht verlassen, Makler haben immer ein Interesse die Aussichten relativ positiv darzustellen, sonst würde ja keiner mieten oder kaufen. Völlig an den Fakten vorbei schreiben die großen Häuser aber auch nicht, so dass für Singapur wohl Anlass für verhaltenen Optimismus besteht, wenn es nicht zu einer neuen Krise kommt, weil z.B. in China die Immobilienblase doch krachend platzt.

Suntec REIT

Suntec ist ein REIT der seit ca. 10 Jahren in Singapur an der Börse notiert ist und eine Börsenkapitalisierung von EUR 2,1 Mrd. aufweist. Ähnlich wie bei einem offenen Immobilienfonds wird das Management von einer externen Gesellschaft erbracht, wobei ich es so verstanden habe, dass die operativen Führungskräfte nur für Suntec arbeiten. Das Investitionsvolumen ist ja auch groß genug dafür. In Sachen Interessenkonflikten gibt es daher in meinen Augen keinen sehr großen Unterschied zu direkt angestellten, aber nicht beteiligten Managern.

Suntec Immobilienportfolio

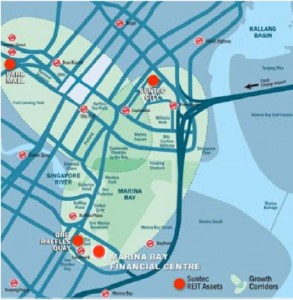

Das Immobilienportfolio von Suntec umfasst mit einer Ausnahme Einzelhandels- und Büroflächen im Central Business District von Singapur.

Quelle: http://www.suntecreit.com/

Die Büroflächen umfassen rund 223.000 m² und sind zu 99,6% vermietet. Für die Einzelhandelsflächen sind es rund 93.000 m² und ein Vermietungsstand von 97,3%. Letzterer berücksichtigt nicht die wegen Revitalisierung leer stehenden Flächen in der Suntec City Mall (siehe unten).

Suntec City

Wie der Name schon andeutet ist Suntec City das wichtigste Asset von Suntec. Es handelt sich um einen Komplex mit 5 Bürohochhäusern, einem Messe- und Kongresszentrum sowie dem größten Einkaufszentrum Singapurs. Der Komplex umfasst rund 198.000 m² davon rund 120.000 m² Büroflächen und rund 77.000 m² Shopping Flächen. Die Grundstücke werden über Erbpachtverträge mit einer Laufzeit von 99 Jahren ab 1989 gehalten. Das Einkaufszentrum wird in 3 Phasen Revitalisiert. Die erste Phase wurde im letzten Jahr abgeschlossen, die zweite Phase läuft derzeit und die dritte Phase soll bis zum Ende des Jahres abgeschlossen werden. Das Management geht davon aus, dass sich die Mieten dadurch signifikant steigern lassen. Bis die Arbeiten abgeschlossen sind, werden die Mieten allerdings erst mal hinter den Möglichkeiten zurückbleiben, da Flächen leerstehen.

In der Suntec City Mall war ich natürlich selber, um mir einen Eindruck zu verschaffen. Letztlich ist der neue Teil schön gemacht, könnte aber auch irgendwo auf der Welt sein. Etwas nachteilig fand ich persönlich, dass sich die Mall nicht ausschließlich angrenzend an die Hochhäuser befindet sondern deren Flächen teilweise mitbenutzt und diese miteinander verbindet. Das ist zwar wahrscheinlich eine gute Nutzung für Flächen in unteren Etagen und im Keller, die als Büro nicht zu vermieten wären, aber als Shopper fand ich das nicht besonders übersichtlich. Trotzdem war die Mall an dem Wochenende als ich da war sehr gut besucht.

Anders ist das im Marina Bay Sands gelöst. In dieser 2011 eröffneten Sehenswürdigkeit von Singapur ist die Mall nicht in den 3 Türmen integriert sondern liegt davor. Diese Mall ist dadurch in meinen Augen wesentlich übersichtlicher und heller. Außerdem ist sie für meinen Geschmack insgesamt schöner. Das Marina Bay Sands verfügt wie Suntec City über ein Kongresszentrum. In beiden fanden während meines Aufenthalts Kongresse statt.

Mein subjektiver Eindruck ist, dass das Marina Bay Sands für alles was mit angereisten Gästen zu tun hat, die Nummer 1 in Singapur ist. Für Suntec City spricht allerdings die zentralere Lage, was für Einheimische zum shoppen während der Mittagspause oder nach Feierabend sicherlich attraktiver ist.

Park Mall

Das Objekt Park Mall steht ebenfalls auf einem Erbpachtgrundstück mit 99 Laufzeiten ab 1969. Es umfasst eine Fläche von rund 25.000 m² mit einem Einkaufszentrum mit rund 13.000 m² und darüber Büroflächen von rund 12.000 m².

One Raffles Quay

One Raffles Quay besteht aus einem Büroturm mit 50 Etagen und einem Büroturm mit 29 Etagen, die zusammen rund 124.000 m² Fläche haben und auf einem Erbpachtgrundstück mit 99 Jahren Laufzeit ab 2001 stehen. Suntec gehört ein Drittel dieser beiden Hochhäuser. Sie sind an 29 verschiedene Mieter vermietet, zu Ihnen gehören Credit Suisse, Deutsche Bank und Ernst & Young.

Marina Bay Financial Center

Auch dieses Objekt besteht aus zwei Hochhäusern. Einem mit 33 Stockwerken und einem mit 50 Stockwerken. Hinzu kommen Wohnungen und das Einkaufszentrum Marina Bay Link Mall mit rund 8.700 m². Die gesamte vermietbare Fläche beläuft sich auf rund 162.000 m². Zu den Mietern gehören, wie der Name schon sagt, bekannte Finanzunternehmen wie American Express und Nomura. Der Eigentumsanteil von Suntec beträgt wiederum ein Drittel.

Sydney

Die oben angesprochene Ausnahme im Portfolio ist ein Objekt in Sydney an dem sich Suntec im vierten Quartal 2013 beteiligt hat. Es handelt sich um ein in Bau befindliches Hochhaus mit 31 Stockwerken. Es wird von der Baufirma Leighton (Tochter von Hochtief) als neue Zentrale genutzt werden. Dafür wird Leighton 76% der Fläche selber nutzen. Für die restlichen 24% hat man eine Mietgarantie abgegeben. Die Zahlungen erfolgen auch nicht erst, wenn das Gebäude fertiggestellt wurde, sondern sofort, so dass Suntec auch während der Bauphase eine Rendite von 6,3% erwirtschaften wird. Nach der Fertigstellung (geplant Anfang 2016) wird die Mietrendite anfänglich 6,9% betragen. Die Verträge haben eine Laufzeit von 10 Jahren.

Bewertung Portfolio und Anteile

Wie schon in der Einleitung erwähnt, interessieren mich an Suntec Reit zwei Dinge. Zum einen notieren die Anteile unter dem berichteten Net Asset Value und zum anderen haben sie eine interessante Dividendenrendite. Da jedes für sich ein Grund sein könnte zu investieren, schaue ich mir beide nacheinander an.

Substanzbewertung

Suntec hat seine Objekte zum 31.12.2013 zum Teil von Colliers und zum Teil von Knight Frank bewerten lassen. Das sind beides internationale Maklerhäuser und im kommerziellen und gerade auch im internationalen Immobiliengeschäft ist es durchaus üblich Makler mit Bewertungen zu beauftragen, immerhin sehen diese die meisten echten Angebote und Preise.

In Summe beläuft sich die Bewertung auf SGD 8,25 Mrd. Darin ist das noch zu bauende Objekt in Sydney natürlich noch nicht enthalten. Für meine Zwecke ziehe ich von dem Gutachtenwert, wie immer, 10% ab, da sich +/- 10% immer durchaus nachvollziehbar rechtfertigen lassen. Um auf der sichereren Seite zu sein, gehe ich davon aus, dass die Gutachtenwerte am oberen Ende liegen. Das ergibt einen Immobilienwert von SGD 7,4 Mrd. Abzüglich aller Verbindlichkeiten bleibt ein rechnerischer Eigenkapitalwert SGD 4,1 Mrd. Umgerechnet sind das EUR 2,4 Mrd. Trotz meines Abschlags beläuft sich die Börsenkapitalisierung also nur auf 90% des kalkulatorischen Werts. Dabei sind kurzfristige Vermögensgegenstände wie Cash noch gar nicht berücksichtigt. Das liegt daran, dass für das 4. Quartal nur eine Präsentation vorliegt, aber noch kein vollständiger Jahresabschluss. Die Bilanz in der Präsentation ist stark verkürzt. Der Abschlag könnte also sogar noch etwas größer sein.

Nachhaltigkeit Dividende

Suntec hat seit 2004 im Durchschnitt rund 9 SGD Cent pro Jahr ausgeschüttet. Bezogen auf den heutigen Börsenkurs entspricht das einer Dividendenrendite von 5,8%. In Deutschland würde ich behaupten, dass man in guten bis sehr guten Lagen 3% bis 5% nach allen Kosten schaffen kann. Insofern ist dieser langfristige Durchschnitt durchaus ein attraktiver Wert. Dabei muss man sich aber im Klaren sein, dass wie bei Reits üblich annähernd der ganze Überschuss ausgeschüttet wird. Zusätzliche Objekte können also nur mit erneuter Kapitalaufnahme finanziert werden und kaum aus kumulierten Gewinnrücklagen, die 2011 und 2012 nur knapp 20% des jährlichen Überschusses ausmachten.

Im Jahr 2013 wurden wie im langfristigen Durchschnitt etwas mehr als 9 Cent ausgeschüttet. Allerdings kamen rund 9% davon aus den kleinen Gewinnrücklagen, da der ausschüttungsfähige Überschuss aus dem laufenden Geschäft im Jahr 2013 um 10,5% zurückgegangen ist. Dies ist auf die Revitalisierung von Suntec City und den damit einhergehenden Leerstand zurückzuführen. Eine ähnliche Situation wird sich wahrscheinlich noch mal für das Jahr 2014 ergeben, da die Arbeiten 2014 weitergehen. Unterstellt das Management hat Recht, dass die Flächen besser als zu vor wieder vermietet werden können, dürfte ab 2015 dann wieder eine Verbesserung des laufenden Überschusses eintreten.

FAZIT

Wenn man, wie ich, versucht seine Investments etwas mehr im Detail zu verstehen, dann ist internationale Diversifizierung eine gute, aber keine einfache Sache. Der Besuch in Singapur erlaubt mir immerhin eine etwas bessere Vorstellung davon, um welche Objekte und Lagen es sich bei Suntec handelt. Trotzdem habe ich viel weniger Wissen und Gefühl für die gesamte Wirtschaft und den Immobilienmarkt in Singapur. Entsprechend ambivalent fällt auch mein Fazit aus.

Gegen ein Investment spricht für mich:

- Das Risiko eines erneuten Abschwungs gerade in Asien, wenn es China nicht schafft ein lautes Platzen der Immobilienblase zu vermeiden oder wenn in den USA die Zinsen steigen und Mittel aus Asien abfließen.

- Die Tatsache, dass ich nicht so richtig erklären kann, warum Suntec unter dem NAV notiert. Der Markt scheint etwas zu antizipieren, dass ich nicht erkenne.

- 10% Abschlag auf meinen Versuch einer vorsichtigen Bewertung ist nicht unbedingt genug um eine Investition zu rechtfertigen

- Die Dividende ist momentan nicht besonders nachhaltig. Wobei 5%, die aus dem aktuellen Überschuss möglich wären, auch nicht schlecht sind.

Für ein Investment spricht für mich:

- Die Objekte sind in zentraler Lage und gut vermietet.

- Der vorhandene Abschlag auf den NAV gibt bereits einen (kleinen) Puffer für eine mögliche Korrektur der Werte.

- 4%-5% nachhaltige Dividendenrendite reichen mir für einen Teil meines Portfolios, der in normalen Zeiten mit realen Zinsen nach Steuern vielleicht in Anleihen stecken würde

- Es kann auch jederzeit zu einer neuen Euro Krise komme. Suntec bietet die Chance für eine Währungsdiversifikation in SGD.

Eine Entscheidung fällt mir in diesem Fall nicht leicht, aber ich werde mal versuchen mit einer Einstiegsposition zu beginnen. Versuchen deshalb, weil ich bei meinen beiden Banken comdirect und ING Diba nicht direkt an der Börse in Singapur handeln kann und der Spread in Frankfurt beträgt mehrere Prozentpunkte. Das heißt ein größerer Teil des Abschlags würde schon durch den Spread verloren gehen. Ich habe jetzt mal eine Order etwas über dem Geld Kurs eingestellt und schaue, ob sie ausgeführt wird oder nicht. Wenn nicht, nehme ich es als Zeichen nicht zu investieren und wenn ja, werde ich das Unternehmen und den Immobilienmarkt weiter verfolgen, um mit mehr Wissen später ggf. noch aufzustocken.

Comdirect biete meines Wissens telefonisch Singapur als Börsenplatz an. Ist dann etwas teurer als in DE.

Danke für den Hinweis. Ich hatte schnell nach der Liste der Börsenplätze gesucht und keine gefunden (nur eine Zahl der Auslandsbörsen, das hilft einem in meinem Fall aber auch nicht weiter). Außerdem zeigt comdirect den Kurs in Singapur online auch nicht an, deshalb bin ich davon ausgegangen, dass es nicht geht. Ich warte jetzt mal ab, ob meine Order in Frankfurt ausgeführt wird und wenn nicht, gehe ich dem Telefon Hinweis noch mal nach.

Danke für diese Analyse. Finde REITS als interessante Ergänzung im Depot.

Für Sie als Info einen amerikanischen Net-Lease-REIT, der sehr gut auch in Seeking Alpha beschrieben ist. Dividendenrendite bei knapp 7% und aufgrund des Mergers mit COLE könnten einerseits Fusionssynergien und andererseits Bewertungsverbesserungen zur PEER-Group sich positiv auswirken.

American Realty Capital Properties is a real estate investment trust (REIT). The company owns and operates mainly single-tenant retail properties, and the company has a presence in almost all 50 states. The company manages over 100mm square feet of leasable space and is ~99% leased. It is the largest publicly traded ’net lease‘ REIT in the world.

Danke für diese Idee.

Haben Sie sich schon einmal mit Hongkong Immobilienaktien beschäftigt wie Cheung Kong etc., welche nicht oder nur in besonderen Märkten außerhalb Hongkongs tätig sind? Diese stehen auf meiner Liste, bin aber noch nicht dazu gekommen.

Was spricht Ihrer Meinung nach gegen Hongkong Immobilienaktien?

Habe mich noch nicht mit Hong Kong Immobilienaktien beschäftigt. Wollte ich immer mal machen, bin aber nicht dazu gekommen. Grundsätzlich wäre bei Hong Kong meine Sorge noch größer, dass ein Abschwung in China auch Hong Kong stark betrifft. Singapur ist immerhin auch für die ganze restliche Region von Relevanz. Außerdem steht Hong Kong meiner Meinung nach in einem stärkeren Wettbewerb mit Shanghai. Trotz dieser Punkte bin ich Hong Kong gegebenüber trotzdem aufgeschlossen.

Meine Order in Frankfurt ist gestern tatsächlich ausgeführt worden. Der Handel ist aber in Deutschland so dünn, dass ich nicht nachkaufen würde, bevor ich geklärt habe, ob ich zumindest telefonisch auch direkt in Singapur handeln kann.

Ich besitze auch einen REIT aus Singapur, aber nicht SUNTEC, der ja in Deutschland offenbar nur in Frankfurt handelbar ist…. Ich habe nun bei meiner Dividendengutschrift für meinen REIT festgestellt, dass seit Anfang 2014 in Singapur eine 17%-ige Quellensteuer (als Corp. Income Tax bezeichnet) erhoben wird. Diese Quellensteuer ist NICHT anrechenbar, warum auch immer. D.h. es kommen zusätzlich noch die 25%ige-Kapitalertragssteuer und Solidaritätszuschlag hinzu. In der Summe ist das also ein Abschlag von ca. 43,5%. Auch unter diesem Aspekt muss man sich fragen, ob sich das Investment dann noch lohnt….

Ich habe mal schnell geschaut. Beim Suntec Reit habe ich im August die letzte Dividende bekommen. Dabei taucht keinerlei Quellensteuer auf. Da Reits an sich normalerweise steuerfrei sind, wäre eine Quellensteuer aber in meinen Augen auch nicht so schlimm. Normale Gesellschaften zahlen teilweise deutlich mehr als 17% Körperschaftsteuer (was sich auch in Corporate Income Tax übersetzen lässt) und die Dividende unterliegt dann trotzdem auch noch der Kapitalertragsteuer.

Nach einer schnellen Rercherche verstehe ich es so, dass ein Reit in Singapore wählen kann, ob er seine Steuerlast an seine Anteilseigner weitergibt oder selber corporate income tax zahlt. Wenn das richtig ist, wären zumindest unsere unterschiedlichen Erfahrungen plausibel. Bei mir taucht die Steuer nicht auf, weil sie schon vorher abgeflossen ist.

Danke für die schnelle Antwort. Also, ich habe den Ascendas REIT und die letzte Dividende war im May. In der Abrechnung hat meine Depotbank folgendes vermerkt: Kein Quellensteuerabzug: In Singapur Abzug von Corp. Income Tax! Habe dazu noch etwas recherchiert: Der Steuersatz von 17% wird ab einem Ertrag von SGD 300.000.- angewandt, heißt es (siehe: http://www.aczento.com/firmengruendung/firmengruendung-singapore). Kann die unterschiedliche Behandlung dann vielleicht nicht daran liegen, dass Ascendas Erträge über dieser Grenze und Suntecs unterhalb lagen? Das könnte dann vielleicht auch erklären, warum ich vorher keine Körperschaftssteuer bezahlen musste (müsste vielleicht mal die Bilanz studieren)….

Ich habe jetzt noch mal in den 2013’er Jahresabschluss vom Suntec Reit geschaut. Die zahlen die 17% direkt als Körperschaftsteuer. Schau doch mal bei deinem Reit in den Jahresabschluss. Ich vermute nach wie vor, dass die die Option gezogen haben, dass der Anteilseigner versteuern muss. Das ist vielleicht für lokale Investoren oder institutionelle Investoren ein Vorteil. Für deutsche macht es letztlich keinen Unterschied.

…by the way, wer glaubt Singapur wäre ein lohnendes Reiseziel für den vernünftigen Geldbeutel, wird hier eines besseren belehrt werden:

Abgezockt in Singapur

http://www.mmnews.de/index.php/reisen/16954-abgezockt-in-singapur

Wer billig, billig, billig will, für den ist Singapur sicherlich nicht das richtige, aber mit Ausnahme der Alkoholpreise fand ich Singapur ähnlich wie Frankfurt. Typische Touri Orte (wie das Raffles) haben ein schlechtes Preis Leistungsverhältnis, aber das ist woanders auf der Welt meistens auch nicht anders und es gibt z.B. noch genug Food Courts wo man für 2 oder 3 Euro authentisch asiatisch essen kann. Mag sein, dass es früher alles noch viel günstiger war, aber ohne diesen Vergleich finde ich den verlinkten Artikel übertrieben negativ.

Pingback: Suntec Reit Geschäftsbericht 2015 | Value Shares