aktueller Kurs: SGD 1,64

Suntec Reit habe ich hier vor inzwischen auch schon wieder etwas mehr als zwei Jahren vorgestellt. Seit dem habe ich zwar keine weiteren Artikel verfasst, den Reit und auch den Immobilienmarkt in Singapur habe ich aber trotzdem regelmäßig verfolgt. Diese Woche habe ich den Geschäftsbericht 2015 gelesen und nehme das zum Anlass mal ein Update zu schreiben.

Geschäftsentwicklung

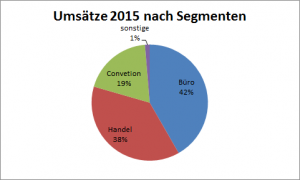

Der Umsatz ist im Geschäftsjahr 2015 um rund 17% auf SGD 329,5 Mio. gestiegen. Wie die folgende Grafik zeigt, machen Büro- und Einzelhandelsflächen in etwa gleichgewichtig den Schwerpunkt der Einnahmen aus.

Der Gewinn ist vergleichbar zum Umsatz um 16% auf SGD 366,1 Mio. gestiegen. Der ausgewiesene Gewinn ist damit höher als der Umsatz! Das liegt hauptsächlich an zwei Positionen, zum einen trugen nicht konsolidierte Joint Ventures mit SGD 100 Mio. zum Ergebnis bei und außerdem enthält die GuV nicht realisierte Neubewertungsgewinne der Immobilien in Höhe von rund SGD 129 Mio.

Die Umsatzsteigerung beruht ganz wesentlich auf der abgeschlossenen Revitalisierung des Einkaufszentrums im Hauptobjekt Suntec City. Die erste Phase der Revitalisierung wurde 2013 begonnen und laut meinem ursprünglichen Artikel war der Abschluss der Phase 3 für das Ende des Jahres 2014 geplant, tatsächlich wurde die Phase 3 im Juni 2015 abgeschlossen. Mit Ausnahme der Verzögerung scheint die Revitalisierung aber erfolgreich gewesen zu sein, denn fast alle durch die Arbeiten freien Flächen konnten wieder vermietet werden. Der Vermietungsstand des gesamten Portfolios betrug zum 31.12.2015 für die Büroflächen 99,3% und 97,9% für die Einzelhandelsflächen.

Das Objekt Park Mall wurde im Juni 2015 für SGD 411,8 Mio. verkauft. Gekauft wurde es mal für SGD 245,1 Mio. Man hat sich aber nicht ganz von dem Objekt verabschiedet, sondern hält jetzt 30% an einem Joint Venture, das den Zweck verfolgt, dass Objekt mit zwei Büro Gebäuden und angeschlossenen Einzelhandelsflächen zu revitalisieren.

Der Büro Neubau in Sydney wurde nicht wie ursprünglich geplant Anfang dieses Jahres fertig gestellt. Dies soll nun in der zweiten Jahreshälfte passieren. Ende Februar war das Objekt laut Geschäftsbericht zu 77% fertiggestellt. Mal abgesehen von der Verzögerung scheint alles im Plan zu sein, zumindest werden keine Schwierigkeiten berichtet. Nach Fertigstellung wird das Projekt für 10 Jahre an die börsennotierte Hochtief Tochter Cimic (ehemals Leighton) vermietet. 76% der Fläche wird Cimic selber nutzen und für die verbleibenden 24% hat Cimic eine Mietgarantie abgegeben. Ich habe die Ergebnispräsentation für 2015 kurz überflogen und die scheinen ordentliche Geschäfte zu machen. Der Börsenkurs ist in diesem Jahr sogar um über 50% gestiegen. Den Grund dafür habe ich aber nicht recherchiert, da mich hauptsächlich schlechte Nachrichten interessiert hätten, die deren Möglichkeit die Verträge zu erfüllen in Frage gestellt hätten.

Immobilienmarkt Singapur

Laut dem internationalen Makler Savills sind die Büro Mieten im Central Business District im Jahr 2015 um 5,7%gesunken. Der Rückgang relativiert sich etwas durch den starken Anstieg im Vorjahr um 14,4%. Für das laufende und die kommenden Jahre wird allerdings weiterer Druck erwartet, da bis 2019 erhebliche Neubauflächen auf den Markt drängen, die jetzt schon dazu führen, dass viele Mieter erstmal abwarten bzw. nur mit Anreizen zu Abschlüssen motiviert werden können.

Die Einzelhandelsmieten sind im Jahr 2015 ebenfalls gesunken, um rund 4% und Savills erwartet für das laufende Jahr, dass auch in diesem Segment die Mieten weiter leicht unter Druck bleiben.

Immobilienmarkt Australien

Büroimmobilien in Australien, insbesondere Sydney und Melbourne, sind bei Ausländern sehr beliebt. Ihnen gehören 17% aller australischen Büroflächen und im Jahr 2015 waren sogar 67% aller Käufer Ausländer. Die größte Investorengruppe stellen dabei inzwischen die Chinesen, wobei traditionell auch viele Investoren aus Singapur, den USA und Canada kommen.

Die hohe Nachfrage nach Qualitätsimmobilien hat auch in Australien zu steigenden Immobilienpreisen geführt. Historisch waren die Mietrenditen in Australien immer deutlich höher als z.B. in London, New York oder München. Heute liegt die effektive durchschnittliche Mietrendite in Sydney nur noch knapp über deren Niveau und das obwohl der Leitzins in Australien bei 2% liegt und nicht in der Nähe von Null.

Der internationale Makler Colliers schätzt die Vermietungslage in Sydney für dieses Jahr weiterhin positiv ein und geht davon aus, dass die Leerstandsquoten moderat sinken werden. Das spricht erstmal dafür, dass Cimic in der Lage sein sollte, die 24% der Fläche zu vermieten, die man nicht selber nutzen wird, für die man aber eine Mietgarantie übernommen hat.

Reit Markt Singapur

Es gibt in Singapur einen blog der regelmäßig alle dort gehandelten Reits auflistet und verschiedene Kennziffern auswertet. Über diese Auflistung bin ich damals auf den Suntec Reit gekommen. Die aktuelle Liste findet sich hier.

Eine 3-frach grüne Bewertung würde in dieser Übersicht bedeuten, dass der Kurs mindestens 20% unter dem NAV liegt, die Dividendenrendite über 7% liegt und der Verschuldungsgrad unter 30%. Das wäre natürlich optimal, aber so einen Wert gibt es nicht. Der „Far East HTrust“ kommt dem noch am nächsten. Allerdings bilden hier Hotels mit etwa zwei Dritteln den absoluten Schwerpunkt. Hotels sind in meinen Augen schwieriger einzuschätzen als Büros oder Einzelhandel, deshalb lasse ich davon die Finger. Andere Reits mit teilweise größeren Preisabschlägen haben Ihren Schwerpunkt in Hong Kong oder China. Deren höheren Abschläge sind damit für mich erstmal gerechtfertigt. Insgesamt habe ich immer noch den Eindruck, dass es keinen offensichtlich wesentlich attraktiveren Wert in der Liste gibt, der den Aufwand rechtfertigen würde, sich neu einzulesen.

Bewertung

Substanzwert

Der Aktienkurs liegt heute in Euro gerechnet um 9% über meinem damaligen Kaufkurs. In SGD gerechnet ist der Kurs allerdings praktisch unverändert. Zum Jahresende belief sich der offizielle NAV auf SGD 2,15. Bei einem aktuellen Börsenkurs von SGD 1,64 stellt das einen Abschlag von 24% dar.

Für meine eigene NAV Bewertung habe ich, wie immer, Korrekturen vorgenommen. Da die Bilanz 2015 kein goodwill oder dergleichen aufweist, musste ich nichts ignorieren, aber wie immer bei Immobilien, habe ich auf die Gutachtwerte in der Bilanz einen Abschlag von 10% vorgenommen. Auf die Joint Ventures habe ich außerdem pauschal einen Abschlag von 15% vorgenommen. Hier wird ja nur das anteilige Eigenkapital ausgewiesen. Da ich davon ausgehe, dass die JV Gesellschaften jeweils wieder etwas Fremdkapital aufgenommen haben, habe ich hier den etwas höheren Abschlag gewählt. Auf dieser Basis komme ich zu einem NAV von SGD 1,78. Der aktuelle Börsenkurs entspricht damit einem Abschlag von rund 8%.

Dividende

Aktuell hat der Suntec Reit eine Dividendenrendite von 6%. Allerdings habe ich oben ja geschrieben, dass es in Singapur momentan mit den Mieten eher nach unten geht. Um mich einer möglichst nachhaltigen Dividendenrendite zu nähern, habe ich mal versucht zu simulieren, wie viel Dividendenrendite sich bei 10% weniger Mieteinnahmen bzw. 15% weniger Gewinnen aus Joint Ventures und gleichzeitig 1%-Punkt höheren netto Finanzierungskosten ergeben würde. Diese Mindereinnahmen bzw. Mehrkosten habe ich dann einfach von der letzten Dividende abgezogen und komme so auf eine reduzierte Dividendenrendite von 4,5%.

FAZIT

Alles in Allem bleibt mein Fazit eher positiv. Der Suntec Reit verfügt über hochwertige Objekte in sehr guten Lagen, die auch sehr gut vermietet sind. Mein rudimentärer Versuch einer konservativen Substanzbewertung liegt etwas über dem aktuellen Börsenkurs und selbst mit einer recht deutlichen Verschlechterung der Einnahmen bei gleichzeitigem Anstieg der Finanzierungskosten könnte der Reit immer noch eine attraktive Dividendenrendite ausschütten.

Es bleiben allerdings noch immer auch Risiken. Weltweit steigen die Immobilienpreise, weil klassische Anleiheinvestoren auf der Suche nach Yield immer mehr auf Immobilien ausweichen. Steigen die Zinsen irgendwann wieder an, werden auch die Ankaufs-Mietrenditen ansteigen müssen. Dann dreht sich der entscheidende Faktor um, der in den letzten Jahren zu den Preisanstiegen bei Immobilien geführt hat. Da sich in Singapur gleichzeitig der Immobilienmarkt an sich abschwächt, wäre in so einem Szenario wenig von der Seite wenig Unterstützung zu erwarten. Meine Versuche konservative Szenarien zu rechnen, könnten sich dann als immer noch viel zu optimistisch herausstellen.

Mit Investments, die einfach nur OK aussehen, aber kein zwingender Kauf sind, habe ich öfter mal keine guten Erfahrungen gemacht. Prosafe habe ich viel zu früh gekauft und auch die Rickmers Anleihe notiert inzwischen zwischen 30% und 40%. Da hätte ich auch nicht unbedingt zwischen 90% und 100% nachkaufen sollen. Ich werde deshalb meine kleine Position weiter halten, aber von einem Nachkauf erstmal absehen, auch wenn das weiter dazu führt, dass zu viel Liquidität praktisch unverzinst gar nicht arbeitet.

Pingback: Suntec Reit – kein Nachkauf möglich | Value Shares