Ich habe in den letzten Tagen einige Nachkäufe und neue Investments getätigt, die ich unter normalen Umständen sehr wahrscheinlich nicht oder zumindest nicht so geballt getätigt hätte. Der Anlass war, dass die Androhung von negativen Zinsen auch mich inzwischen erreicht hat.

Ich habe schon öfter plausibel dargelegt gelesen, dass es eigentlich vernünftig ist breit gestreut und dauerhaft investiert zu sein. Da die Kapitalmärkte tendenziell steigen, kann man einiges an Peformance verpassen, während man auf günstige Einstiegskurse wartet. Gefühlt würde ich auch sagen, dass ich wohl besser gefahren wäre, wenn ich schon lange weit näher an 100% investiert gewesen wäre, als ich es tatsächlich war. Meine Investments in der Finanzkrise oder auch am Anfang von Corona waren zwar meistens ziemlich gut, aber da ich gerne in fallende Kurse nachkaufe, halte ich meistens zu viel Pulver trocken, da die Kurse ja noch weiter sinken könnten.

Das die comdirect mir jetzt mit Strafzinsen droht oder wie Sie es gewählter ausdrückt, mit mir eine individuelle Vereinbarung über ein Verwahrentgelt abschließen möchte, könnte mich also in die richtige Richtung stupsen. Trotzdem möchte ich diesen Trend nicht unterstützen und die Art und Weise der Kommunikation der comdirect kam bei mir auch nicht gut an. Statt also wie die comdirect es wünscht mein Geld dort zu investieren oder brav Strafzinsen zu zahlen, habe ich alle Mittel, die den gedulteten Betrag von 50.000 Euro überschreiten zur Merkur Privatbank https://www.merkur-privatbank.de/ übertragen und dort in die hier beschriebenen Investments getätigt. Zusätzlich konnte ich mit einem Festgeld über 6-Monate mit 1% p.a. den gleichen Betrag parken und erstmal etwas Zeit gewinnen. Früher habe ich auf Online Banken geschworen, aber heute muss ich sagen, dass die auch nicht immer die besten Angebote haben, selbst wenn man keine intensive Beratung braucht. Der „Vereinbarung“ der comdirect werde ich nicht zustimmen und lasse mich jetzt mal überraschen, ob sie mir das Konto kündigt, auch wenn ich die Liquidität ohnehin unter den Freibetrag reduziert habe.

Nachkäufe

Allianz und Münchener Rück

Die Allianz und die Münchener Rück habe ich im März gekauft. Seither hat sich für mich fundamental wenig geändert. Natürlich wird die Flutkatastrophe im Westen Geld kosten, aber für mich ist das ein spektakulärerer Einzelfall, der an der Investmentthese erstmal nichts ändert.

Ich habe es nicht nachgerechnet, aber da mein Nachkauf zu 228,80 Euro bei der Münchener Rück um 12% niedriger ausgefallen ist als bei meinem ersten Kauf, sind durch dementsprechenden Rückgang der Marktbewertung um rund EUR 3,7 Mrd. die Verluste aus der aktuellen Katastrophe vielleicht auch schon berücksichtigt. Mein Nachkauf bei der Allianz erfolgte mit 210,15 Euro in etwa zu dem gleichen Kurs wie der erste Kauf.

Der Hauptgrund warum ich gerade diese beiden Werte so schnell nachgekauft habe, liegt darin, dass meine Einstiegspositionen nicht besonders groß waren. Da ich nun genötigt bin mehr zu investieren, liegt es für mich nahe einfach diese beiden Positionen jeweils zu verdoppeln.

BASF

Ähnlich wie bei den beiden Versicherungen sind auch meine Gedanken zu BASF. Als ich im Juni 2020 investiert habe, war nicht sicher, ob es noch mal einen ordentlichen Rückschlag geben würde. Ich habe mein Investment deshalb in den Kauf der Aktien und ein Discountzertifikat aufgeteilt. Letzteres ist inzwischen mit einer Rendite von 14,5% p.a. zurückgezahlt worden. Das ist zwar gut, aber die Aktie ist in der gleichen Zeit um rund ein Drittel auf meinen Nachkaufkurs von 66,44 EUR gestiegen.

Ich habe erst überlegt noch mal in ein neues Zertifikat zu rollen, aber da ich sowieso langfristig engagiert bin, habe ich mich dieses Mal doch für die Aktien entschieden, auch wenn es mir immer schwerfällt nach bereits gestiegenen Kursen noch mal nachzukaufen.

Auffüller

Die drei bisher genannten Titel sind relativ neue Engagements. Jetzt kommen noch mal drei Titel, die ich schon gekauft habe, lange bevor ich mit diesem Blog began. Alle drei Positionen sind so klein gewesen, dass ich schon öfter gedacht habe, dass ich sie entweder aufstocken oder ganz verkaufen sollte. Aus gegebenem Anlass habe ich mich jetzt für ein wenig Aufstocken entschieden.

Opap

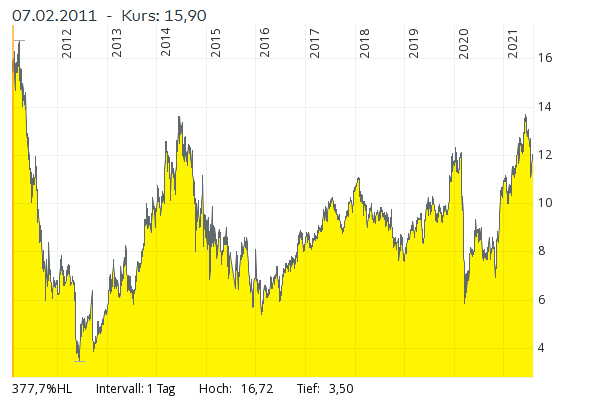

Über den griechischen Lotto und Wettveranstalter Opap habe ich hier meinen allerersten Artikel geschrieben. Das bisherige Engagement war ein wilder Ritt, wie der folgende Chart zeigt:

Es gab die Griechenland / Euro Krise, es gab Zweifel ob die EU Opap die Lizenz für das Lotto Monopol entzieht und es gab heftige Sondersteuern. Andererseits ist das Geschäftsmodell sehr einfach und in meinen Augen sicher und stabil. Auf das Geschäftsmodell bezogen ist die Bewertung mit einem KGV von weniger als 14 und einer Dividendenrendite von mehr als 8% deshalb sehr niedrig. In Kombination mit den Risiken in Griechenland ist die Bewertung vielleicht angemessen. Ich habe mich jetzt trotzdem aufgerafft zu einem Kurs von EUR 11,87 wieder etwas ins Risiko zu gehen. Davor hatte ich aus ein paar Verkäufen und vielen Dividenden schon so viel Rückflüsse, dass ich schon im Plus stand.

Indus Holding

Ich habe meine ersten Indus Holding Aktien vor ungefähr 20 Jahren gekauft und Indus gehört auch hier im Blog zu den ältesten Titeln. In den letzten Jahren waren meine Artikel allerdings eher durch Kritik und Verkäufe geprägt. Der folgende Chart seit meinem letzten Teilverkauf zeigt, dass ich damit auch vor Corona scheinbar nicht so falsch gelegen habe.

Da Indus trotz meiner Kritik insgesamt angenehm unaufgeregt und konservativ geführt wird, habe ich mich schwer getan die Position ganz aufzugeben. Inzwischen hat auch das Management die Automobil Zuliefer Industrie als Problem erkannt und will diesen Bereich verkleinern. Außerdem liegt der Kurs nicht mehr bei 52,40, wie bei meinem letzten Teilverkauf, sondern bei wesentlich überschaubareren EUR 35,85. Das entspricht einem KGV von rund 14 und einer Dividendenrendite von etwas über 3%. Das ist nichts zum Jubeln, aber langfristig in meinen Augen auch nicht völlig daneben.

Deutsche Bank

Während Opap und Indus durch erfolgreiche Teilverkäufe zu kleinen Positionen geworden sind, ist es bei der Deutschen Bank leider so, dass meine Position klein ist, obwohl ich immer mal wieder etwas nachgekauft habe. Scheinbar werde ich aus Schaden nicht klugt, denn ich habe jetzt noch mal ein wenig nachgekauft, statt die Position aufzugeben.

Fundamental kann ich dabei letztlich nur sagen, dass mir die Berichterstattung seit einiger Zeit den Eindruck erweckt, dass die Bank zumindest langsam auf dem Weg in die richtige Richtung ist. Die Bewertung liegt dabei weit unter dem Buchwert und selbst auf Basis der historisch gesehen niedrigen Gewinne liegt das KGV nur bei rund 11.

Mir ist klar, dass die Bewertung gerade bei Banken schnell Schall und Rauch sein kann. Ich habe es ja bei der Deutschen Bank auch schon selber erlebt, trotzdem habe ich mal wieder das Gefühl, dass es falsch wäre mich zu verabschieden nach dem das Tal der Tränen hoffentlich durchschritten wurde. Natürlich hätte ich besser bei Kursen von 6 oder 7 Euro gekauft. Es ist jetzt aber so wie es ist und ich habe zu 10,74 Euro nachgekauft.

Neukäufe

Inflations-indexierte Bundesanleihe 2030 ISIN DE0001030559

Einerseits ist es stastisch wohl richtig dauernd voll investiert zu sein und andererseits fällt mir das immer noch schwer. Als Alternative zu Tagesgeld und noch mehr Aktien auf einen Schlag, habe ich mich deshalb noch mal bei den inflations-indexierten Bundesanleihen umgeschaut. Ich habe schon eine mit Laufzeit bis 2026 im Portfolio, über die ich schon mal berichtet hatte. Jetzt habe ich noch eine mit Laufzeit bis 2030 dazu genommen. Die Überlegungen dazu sind ähnlich wie bei er ersten, deshalb verzichte ich auf einen eigenen langen Artikel. Die Eckdaten sind letztlich:

– ab 1,3% durchschnittlicher Inflation ist die Anleihe besser als durchgehend -0,5% Strafzins und

– ab etwas über 2% durchschnittlicher Inflation ist die nominale Rendite nicht mehr negativ.

Eine real positive Rendite wird wieder nur dann möglich sein, wenn die Inflation bzw. die Preis-Index Steigerung (das ist ja nicht unbedingt das gleiche) höher ausfällt, als jetzt schon im Kurs berücksichtigt. Da der Kurs kürzlich relativ stark auf knapp 124% gestiegen ist (zzgl. bereits aufgelaufener Indexierung 133,8%) gestiegen ist, kann natürlich jetzt auch schon mehr im Kurs drin sein, als tatsächlich kommt. Diese Variante ist mir aber irgendwie lieber als Strafzinsen zu akzeptieren.

ETF MSCI All Countries

Was Einzeltitel angeht, habe ich mit dieser Hauruckaktien ein wenig mein Pulver an Ideen verschossen. Ohnehin hatte ich ja mal geschrieben, dass ich dazu tendiere künftig mehr passiv breit zu streuen, weil ich eingesehen habe, dass meine Einzelauswahl zwar Spaß macht, aber keine wesentlich bessere Ergebnisse geliefert hat. Das Potentzial dafür wäre vielleicht da gewesen, aber dann hätte ich mir Rohrkrepierer wie die Anleihen von Rickmers und Valaris und die Aktien von Prosafe nicht erlauben dürfen.

Ich habe mich deshalb jetzt mal wieder mit der ETF Welt beschäftigt und hatte schon zwei Value bzw. Value & Growth ETF für die USA und Europa auf der Liste. Allerdings habe ich mich dann mal etwas damit beschäftigt, wie diese Indizes gebildet werden und am Ende bin ich doch zum Ergebnis gekommen, dass thematische Ansätze auch eine qualitative Beurteilung durch Menschen brauchen. Man kann meiner Meinung nach statistische Daten wie das KGV nutzen, um interessante Kandidaten herauszufiltern, aber am Ende muss man immer noch einschätzen, ob das KGV niedrig ist, weil der Kurs zu niedrig ist oder der Gewinn demnächst fallen wird.

Aus meiner Sicht bleiben damit aktiv gemanagte Fonds oder breite marktgängige Indizes als für mich sinnvolle Möglichkeiten übrig. Entschieden habe ich mich erstmal für den weltweit gestreuten ETF basierten Weg.

Viele denken bei weltweiter Streuung an den MSCI World Index und der bietet auch eine breite Streuung allerdings umfasst er nur Werte aus den westlichen Industrieländern. Der All Countries enthält allerdings zusätzlich auch noch Werte aus Schwellenländern wie Indien und China. Der Finanzwesir hat das schon gut erklärt, deshalb verzichte ich hier auf weitere Erläuterungen.

Für mich ist die Entscheidung auf den All Countries gefallen, weil ich, wenn ich schon passiv ohne eigenen Analyse investiere, auch wirklich viele Länder abdecken möchte, die ich nicht selber analysieren kann.

Da ich jetzt gerade schon einen großen Block größerer und kleinerer Nachkäufe getätigt habe, werde ich den ETF in ungefähr monatlichen Tranchen kaufen, um das Timing etwas besser zu verteilen.

Gescheiterte Nachkäufe

Eigentlich hätte ich auch noch gerne den Suntec Reit und Merlin Properties nachgekauft. Beides in meinen Augen solide Investments, die wenigstens ein wenig realen, stabilen Ertrag versprechen. Leider scheint es in Deutschland nicht mehr möglich zu sein in ausländische REITS zu investieren. Der Grund dafür sind Dokumentationspflichten für Alternative Investmentsfonds, als die sich diese Gesellschaften gar nicht betrachten, als die sie in Deutschland aber trotzdem behandelt werden. Bei einem Reit mit Sitz in Singapur konnte ich noch verstehen, dass es zu regulatorischen Problemen kommen kann. Warum aber ein spanischer Reit , der sich nach eigenen Angaben explizit nicht als AIF betrachtet, in Deutschland trotzdem als solcher behandelt wird, ist mir aber endgültig ein Rätsel. Da ist in meinen Augen ein Beispiel dafür wie europäische Regulierungen nicht sein sollten und am Ende des Tages einfach eine Bevormundung der Bürger, die mich ärgert.

FAZIT

Das Ansinnen der comdirect Strafzinsen zu verlangen hat mich am Anfang ausnehmend gestört. Inzwischen habe ich zumindest das Beste daraus gemacht und einiges umgesetzt, worüber ich schon länger nachgedacht hatte. Also Positionsgrößen so angepasst, dass der Standard jetzt mehr in Richtung 2% und nicht mehr in Richtung 1% geht. Außerhalb des Bündels Tanker Aktien (und zwangsweise der beiden Reits) habe ich keine Werte mehr mit weniger als 1% Anteil. Bei den Tankern habe ich nicht nachgekauft, weil die Gewichtung des Sektors über die Anzahl der verschiedenen Titel für mich wieder passt.

Last but not least habe ich begonnen die breite Streuung umzusetzen und meine Investitionsquote deutlich zu steigern, statt immer mit sehr viel Liquidität auf günstige Gelegenheiten zu warten.

Mich würde interessieren wie Du das Depot bei Merkur so im Vergleich zur Comdirect siehst? Merkur ist anscheinend bei etwas größeren orders sogar wesentlich günstiger. Gibt es irgendwelche gravierenden Nachteile?

Comdirect hat eine dauerhafte postbox ohne Löschung, Steuersimulation, eine brauchbare DBA Vollmacht für Quellensteuern und eine unterjährige Steuerübersicht.

Wie waren denn die Wechselkurse bei Merkur so? Das klingt nicht sehr transparent:

„Sofern bei einem Wertpapiergeschäft ein Teil des Preises in einer Fremdwährung zu bezahlen ist, wird der Wechselkurs durch ein Verfahren ermittelt, bei dem die Marktgerechtigkeit des Wechselkurses sichergestellt ist. Auf Anfrage ist die Bank bereit, Einzelheiten zum Wechselkurs zu erläutern.“

Comdirect nimmt da einen fixen spread von aus Erinnerung 0,003 bei USD/EUR.

Guten Tag,

als langjähriger Wertpapierberater der Merkur Privatbank kann ich Ihnen gerne bestätigen, das als Standard 0,003 fixer Spread üblich ist.

Selbstverständlich sind wir auch hier sehr individuell – gerne können Sie hier auf mich zu kommen.

Herzliche Grüße

Hubert Vossmann, private banking

Merkur Privatbank, Filiale Frankfurt/Main

Tel.Nr. 069-63147925