aktueller Kurs: 12,99 EUR

Vale hat schon am 27.02.2013 die Zahlen für 2012 vorgelegt. Ich bin allerdings erst in den letzten Tagen dazu gekommen sie mir mal anzuschauen. Wie nach den Quartalsberichten schon zu erwarten war, fiel das Ergebnis 2012 im Vergleich zum Vorjahr wesentlich schlechter aus. Das adjusted EBITDA fiel um 43%. Der Hauptgrund hierfür waren gesunkene Eisenerzpreise. Seit dem vierten Quartal 2012 haben sich die Preise aber massiv erholt. Ist die Aktie also mit einem erwarteten 2013’er KGV von 7,5 wieder günstig?

Geschäftsentwicklung 2012

Die schlechte Ergebnisentwicklung ist wie bereits erwähnt auf den zeitweisen Einbruch der Preise zurückzuführen. Dies konnte nur zum Teil kompensiert werden. Der Absatz von Eisenerz und Eisenerz Pellets erreichte mit 303 Mio. Tonnen ein Rekordniveau (Vorjahr 299 Mio. t). Die Kosten konnten trotz der erhöhten Produktion reduziert werden (Vertriebsgemeinkosten -5%, Wareneinsatz -14%, externe Dienstleister -7%, Forschung und Entwicklung -12%).

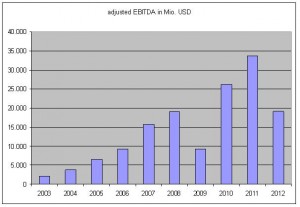

Das um nicht liquiditätswirksame Einmaleffekte korrigierte EBITDA ging trotzdem auf USD 19,1 Mrd. zurück. Das Ergebnis vergleicht sich wie folgt mit den Vorjahren:

Einerseits war das Ergebnis 2012 damit im längerfristigen Vergleich gar nicht so schlecht, andererseits könnte es eine Trendumkehr bedeuteten und dann wäre die niedrige Bewertung auf Basis der aktuellen Gewinne auch gerechtfertigt. Von einer Fortsetzung des Booms geht das Management jedenfalls scheinbar auch nicht aus, denn die Investitionen in neue Projekte werden zurückgefahren und man betont die getroffenen Einsparungsmaßnahmen. Bleiben die Preise längere Zeit so hoch soll zusätzlicher freier Cash Flow an erster Stelle dazu genutzt werden, die Verschuldung wieder weiter zurückzufahren. Zum Ende des vierten Quartals lag sie beim 1,6-fachen des EBITDA und damit auf dem höchsten Niveau seit dem zweiten Quartal 2010. Das ist sowohl auf das gesunkene EBITDA als auch auf eine erhöhte Verschuldung zurückzuführen. Sehr hoch ist die Verschuldung jetzt natürlich trotzdem noch nicht, aber da das Minengeschäft sehr zyklisch ist und ein Abschwung bevorstehen könnte, finde ich diesen Ansatz richtig.

Aktuell liegen die Eisenerzpreise um fast 50% höher als im dritten Quartal 2012 (siehe auch noch weiter unten). Ich weiß nicht von welchen Preisen die Analysten ausgegangen sind, auf deren Schätzungen das 2013’er KGV basiert, aber hier könnte eine Erklärung für das niedrige KGV liegen. Wenn die aktuelle Erholung für 2013 schon berücksichtigt ist und der Markt davon ausgeht, dass diese nicht von Dauer sein wird, macht die niedrige Bewertung Sinn.

Eisenerzmarkt

Genau zu den eher makroökonomischen Faktoren fehlt mir das Gefühl, weil sehr viel auf China ankommt und da bin ich schlichtweg schlechter informiert als bzgl. Deutschland und Europa. Gerade zum Erkennen von Entwicklungen, die so nicht weiter gehen können, helfen Bilder manchmal mehr als 1.000 Worte und deshalb habe ich die Daten für ein paar Charts zusammengetragen.

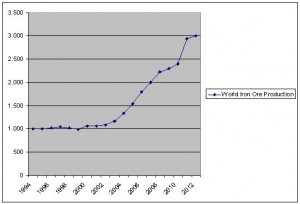

Eisenerzproduktion seit 1994

Man sieht in der folgenden Grafik schön, wie konstant die weltweite Eisenerzproduktion von 1994 bis 2002/2003 war. Der dann folgende steile Anstieg passt wunderbar zum Anstieg der Ergebnisse bei Vale oben.

Datenquelle: http://minerals.usgs.gov/minerals/pubs/commodity/iron_ore/

Die Kurve ist zwar gerade durch die Abschwächung 2012 nicht ganz exponentiell, aber sehr weit entfernt davon ist sie auch nicht. Exponentielle Kurven sind fast immer ein Hinweis darauf, dass es auf keinen Fall dauerhaft so weitergeht. Die Frage ist nur wann die Wende kommt.

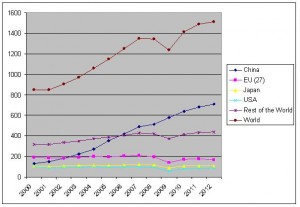

weltweite Stahlproduktion seit 2000

Laut Wikipedia werden 98% der weltweiten Eisenerzproduktion zur Erzeugung von Stahl verwendet. Deshalb ist die weltweite Stahlproduktion ein guter Indikator für die Nachfrage nach Eisenerz.

Datenquelle: http://www.worldsteel.org/statistics/statistics-archive/annual-steel-archive.html

Für mich zeigt diese Grafik zweierlei. Zum einen steigt zwar auch die Kurve der weltweiten Stahlproduktion, aber wesentlich linearer als die beim Eisenerz. Ich vermute, dass das daran liegt, dass der Eisengehalt im Erz immer geringer wird, so dass immer mehr Erz für die gleiche Menge Eisen gefördert werden muss. Das ist zwar schlecht für die Produktionskosten, entschärft aber die Sorge einer blasenartigen Nachfrage.

Die Grafik zeigt außerdem noch mal deutlich, wie sehr es in diesem Geschäft auf China ankommt. Fast der gesamte Anstieg seit dem Jahr 2000 ist auf China zurückzuführen. Die Frage ist damit wie lange sich das Wachstum in China noch fortsetzen kann.

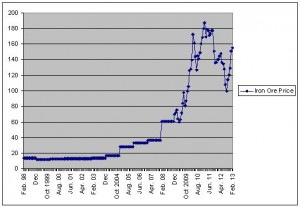

Eisenerz Preisentwicklung seit 1998

Wie man sieht sind die Eisenerzpreise lange Zeit stabil gewesen, um dann erst langsam und in den letzten Jahren immer schneller zu steigen. 2011 hatte man wieder so eine exponentielle Kurve, deren Anstieg nicht ewig so weitergehen konnte. Inzwischen ist sie in eine Seitwärtsbewegung mit starken Schwankungen übergangen. Grundsätzlich hätte ich an dieser Stelle etwas dafür übrig zu warten, bis die Preise wieder auf dem historischen Niveau zwischen 20 und 40 USD pro Tonne angekommen sind. Allerdings sprechen wohl die gestiegenen Förderkosten dafür, dass dieses Niveau nicht wieder erreicht wird. Nach Einschätzung von Vale werden die Grenzproduzenten bei 80 USD beginnen ihre Minen stillzulegen, weil sich eine Produktion nicht mehr lohnt. Auf dem heutigen Niveau bietet aber auch das eine Menge Luft nach unten und es werden ja noch weitere Projekte von Vale und anderen in Produktion gehen, die in der Boom Zeit angeschoben wurden.

Datenquelle: http://www.indexmundi.com/commodities/?commodity=iron-ore&months=180

Wachstumspotential China

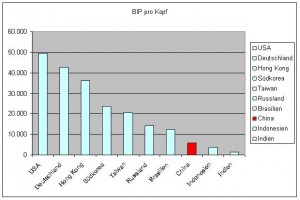

Unter dieser Überschrift könnte man sicherlich eine ganze Doktorarbeit schreiben. Ich habe es mir wesentlich einfacher gemacht, um mir mal wieder vor Augen zu führen, wo China heute steht. Als Indikator dafür habe ich das Bruttoinlandsprodukt pro Kopf der Bevölkerung mit ein paar ausgewählten Ländern verglichen. Wenn man diese Grafik betrachtet, kann direkt wieder Wachstumseuphorie aufkommen. Pro Kopf der Bevölkerung ist die Wirtschaftsleistung Brasiliens etwa doppelt so hoch und die der USA sogar ca. 10-mal so hoch.

Datenquelle:http://de.wikipedia.org/wiki/Liste_der_L%C3%A4nder_nach_Bruttoinlandsprodukt_pro_Kopf

FAZIT

Vale richtig bewerten zu wollen, ist sehr komplex. Selbst auf der Makro Ebene bin ich ja hier nicht besonders tief in die Materie eingedrungen, obwohl selbst das einiges an Zeit gebraucht hat. In die spezifischen Themen auf Unternehmensebene bin ich dabei noch gar nicht im Detail eingestiegen. Das Unternehmen verfolgt mehrere Projekte mit Investitionen in Milliardenhöhe und daneben gibt es auch noch Unsicherheiten/Streitigkeiten bzgl. Steuern und Abgaben in Brasilien in erheblicher Höhe. Deshalb habe ich für mich beschlossen, dass ich derzeit kein überzeugendes Argument habe, warum der Markt mit seiner Bewertung nicht richtig liegen sollte. Deshalb werde ich meine relativ wenigen Aktien erstmal weiter halten und abwarten. Ich könnte mir vorstellen nachzukaufen, wenn es an den weltweiten Aktienmärkten mal wieder so richtig runtergeht, dann sind die Übertreibungen größer. Im Auge behalten werde ich das Unternehmen trotzdem, denn nur dann traue ich mich auch gegen den Markt zu investieren, wenn es dazu Zeit ist. Außerdem sind die Entwicklungen bei Eisenerz und Kohle natürlich auch wichtig für den Bulker Schiffsmarkt.

Pingback: Kleine Presseschau vom 21. März 2013 | Die Börsenblogger

Ich habe mir Anfang des Jahres statt Vale ein paar Bradespar Stammaktien hingelegt. Was hältst davon als Alternative von Vale. Derzeit (04/2014) v.a. die Stammaktie. Ca. 40% unterm NAV, siehe http://www.bradespar.com.br/. Also ca. 60% mehr Vale fürs Geld. Handelbar z.B. an der Latibex via IB. Die Stammaktien werden allerdings ziemlich dünn gehandelt.

Das ist ein interessanter Hinweis! Ich hatte vorher Bradespar nicht auf dem Schirm, aber nach einem ersten groben Schauen würde ich sagen, dass das tatsächlich eine interessante Alternative zum Direktinvestment in Vale ist. Die 40% Abschlag kann ich allerdings noch nicht nachvolziehen. Das Unternehmen selbst berichtet etwas um die 25%. Wie kommst du auf die 40%?

25% sind aber auch viel, deshalb werde ich mir mal durch den Kopf gehen lassen, zu tauschen bzw. zumindest das nächste Investment indirekt über Bradespar zu machen. Das in D gehandelte Volumen ist allerdings in der Tat extrem dünn, da wird es wieder interessant, ob es in der Praxis funktioniert. Die geringere Liquidität ist sicherlich auch ein Grund für den Abschlag.

Pingback: Kleine Presseschau vom 21. März 2013 – NEW marktEINBLICKE