ISIN: XS2747600109

aktuelle Rendite: 3,8%

Ich bin derzeit auf der Suche für das Kapital, das mir diesen Monat durch die Rückzahlung der Textainer preferred shares und durch meine Gewinnmitnahmen zugeflossen ist.

In der Wirtschaftspresse ist mir dabei e.on Mal wieder über den Weg gelaufen. Obwohl Versorger eigentlich, durch meinen Background in erneuerbaren Energien und meine Affinität für kapitalintensive, stabile Geschäftsmodelle, in mein Beuteschema passen, habe ich e.on (und auch RWE) länger nicht so richtig verfolgt. Eine gefühlt zu hohe Verschuldung und zu unklare / unsichere Geschäftsmodelle in Zeiten einer von der Politik geplanten / gewünschten Energiewende, deren Umsetzung aber nicht so richtig klar ist, haben mich davon abgehalten.

Inzwischen ist der gegenseitige Verkauf von Geschäftsbereichen zwischen e.on und RWE längst abgewickelt, die letzten AKW in Deutschland sind abgeschaltet und e.on hat ein klares Geschäftsmodell mit zwei wesentlichen Säulen:

– Strom- und Gasnetze

– Stromhandel

Während der Handel 2023 69% zum Umsatz beitrug waren es, wie m.E. zu erwarten war, beim bereinigten EBITDA nur 30%. Hier schlägt die Stunde der Netze, die mit einem Umsatzanteil von nur 19% den Löwenanteil von 71% zum bereinigten EBITDA beitgeragen haben. Regional war Deutschland mit 76% vom Netze EBITDA vertreten, Schweden mit 9% und „Zentraleuropa Ost / Türkei“ mit 15%.

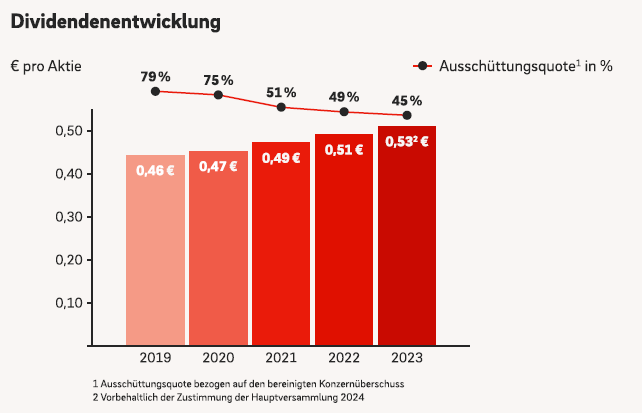

Laut onvista wird die e.on Aktien mit einem KGV von 11,3 bewertet und bietet eine Dividendenrendite von 4,4%. Das wäre für mich schon attraktiv und im Sinne eines im positiven Sinne langweiligen Dividendeninvestments hat mir diese Grafik aus dem 2023 Geschäftsbericht besonders gut gefallen.

Stetig steigende Dividenden bei gleichzeitig fallender Ausschüttungsquote. Das wäre genau in meinem Sinne. Aus den folgenden Gründen habe ich mich trotzdem gegen ein Investment in die Aktien entschieden:

Gründe gegen die e.on Aktie

Der aktuelle Börsenwert beträgt rund 32,3 Mrd. Euro und steht damit für mich in einem negativen Verhältnis zu folgenden 4 Faktoren

1) Das bilanzielle Eigenkapital ohne Minderheiten beträgt „nur“ 14,1 Mrd. und das KBV ist damit > 2.

2) Der bilanzielle Goodwill ist mit 17,1 Mrd. Euro größer als das bilanzielle Eigenkapital ohne Minderheiten.

3) Die Pensionsverpflichtungen betragen mehr als 21 Mrd. Euro und übersteigen das bilanzielle Eigenkapital. Zwar sind sie überwiegend gedeckt und nur rund 5 Mrd. stehen als Pensionsrückstellungen in der Bilanz, aber eventuelle Änderungen der Verpflichtungen spielen sich eben doch auf Ebene der hohen Verpflichtung und nicht auf Ebene der „niedrigen“ Rückstellungen ab.

4) Die Rückstellungen im Zusammenhang für den Nuklearrückbau betragen 6,6 Mrd. und erreichen damit eine Höhe von fast 50% des bilanziellen Eigenkapitals. Natürlich ist es gut, dass bereits hohe Rückstellungen gebildet wurden, wenn man aber deutliche Kostensteigerungen befürchtet, weil es die in meiner Wahrnehmung im Zusammenhang mit AKWs immer gibt, dann ist es offensichtlich, dass es hier schnell um substanzielle Beträge gehen kann.

Schon Punkt 1) ist für mich persönlich ein K.O. Kriterium, denn ich investiere nicht in kapitalintensive Unternehmen mit einem KBV von mehr als 2. Erst Recht nicht in regulierte Unternehmen mit einem KBV von mehr als 2, denn das ist für mich ein Hinweis darauf, dass die regulierte Vergütung höher sein könnte, als sie sein müsste.

Bei den Punkten 2 bis 4 handelt es sich dann eher um ein ungünstiges Bauchgefühl. Ohne das bereits erfolgte K.O. hätte ich ich vielleicht versucht das zu pauschalieren und ein Kursniveau zu finden, wo mögliche Risiken ausreichend eingepreist sind. So wie es ist, habe ich mir e.on noch mal unter dem Aspekt angeschaut, das ganze Eigenkapital als Puffer zu betrachten und in eine eine langfristige Anleihe zu investieren.

Vorteile der e.on Anleihe

Ich denke, dass man mit einer langfristigen Anleihe allen vier Punkten oben aus dem Wege gehen kann.

1) Auch wenn die regulierte Vergütung anteilig für das Eigenkapital zu hoch sein könnte, sollte sie doch vom Regulierer so gewählt werden, dass das Fremdkapital weiterhin bedient werden kann.

2) Goodwill Abschreibungen sind ohnehin nicht Cash Flow relevant und dienen für mich nur zur Plausibilisierung wie viel Sachwertsubstanz in einem Unternehmen steckt. Eine gedankliche komplette Goodwill Abschreibung stellt die Rückzahlung der Anleihen deshalb für mich nicht grundsätzlich in Frage. Für den Kurs der Aktie wäre ein bilanziell negatives Eigenkapital da wahrscheinlich schon schlechter. Wobei ich nicht, sage, dass der Goodwill hier komplett wertlos ist, ich betrachte das nur gerne so, weil die Substanz vom Goodwill so schwer zu beurteilen ist und bei Übernahmen m.E. häufig zu viel bezahlt wird, was man dann Goodwill nennt.

3 und 4) Erhebliche Mehraufwendungen bei den Pensionsverpflichtungen oder dem Rückbau der Nuklearanlagen könnten natürlich auch die Anleiheinhaber belasten. Allerdings ist der aktuelle Puffer des Eigenkapitals doch erheblich und gleichzeitig sind beide über einen erheblichen Zeitraum verteilt, so dass das Unternehmen Gegenmaßnahmen ergreifen könnte. Das könnten auch Gegenmaßnahmen wie Kapitalerhöhungen sein, die für die Anleihe neutral aber für die Aktienkurs schlecht wären.

e.on Bonität

Fremdkapitalquote

Die Eigenkapitalquote von e.on betrug zum Ende des Jahres 2023 18% der Bilanzsumme nach 16% im Vorjahr und das obwohl das Eigenkapital absolut gesehen sogar gesunken ist. Die Quote der Finanzverbindlichkeiten stieg deutlich von 25% der Bilanzsumme auf 31% obwohl der absolute Anstieg um rund 1,3 Mrd. Euro relativ moderat war.

Die starken Veränderungen der prozentualen Anteile erklären sich durch die sonstigen Verbindlichkeiten zu denen auch die Verbindlichkeiten aus Lieferungen und Leistungen und die Strommarktderivate gehören. Diese waren wahrscheinlich durch die vom Ukraine Krieg verursachten Kapriolen stark anstiegen und sanken in Summe im Jahr 2023 um fast 20 Mrd. Euro.

Zinsdeckungsquote

Bilanzkennziffern geben mir immer ein gutes Gefühl dafür, ob die Fremdfinanzierung riskant ist oder nicht, aber letztlich kommt es natürlich auch und vielleicht hauptsächlich darauf an, dass die Zins- und Tilgungszahlungen laufend geleistet werden können.

Für mich sind die deutschen Netze das Geschäft, das Stabilität verspricht. Deshalb habe ich mir einmal angeschaut, ob das Geschäft mit den deutschen Netzen alleine ausreichen würde, um die Zinsen des gesamten Konzerns zu bedienen. Das ist letztlich was die Anleihe für mich interessant machen würde.

Der operative Cash Flow vor Zinsen und Steuern aus den deutschen Netzen betrug 2022 5,6 Mrd. Euro und 2023 4,4 Mrd. Euro. Die Differenz habe ich nicht noch mal recherchiert, aber ich gehe davon aus, dass der Rückgang mit den extrem hohen Strompreisen im Jahr 2022 im Zuge der Ukraine Invasion zu hatte und damit 2023 keinen dauerhaften Abwärtstrend begründet hat. Die Zinsen im Konzern lagen 2022 bei 872 Mio. Euro und 2023 bei 855 Mio. Euro und damit konnte der operative Cash Flow aus den deutschen Netzen alleine die gesamten Zinsen mit dem Faktor 6,4 bzw. 5,2 decken. Das ist doch deutlich mehr als ich bei der relativ niedrigen Eigenkapitalquote zunächst befürchtet hätte.

Rating

Auch wenn ich mir gerne meine eigenen Gedanken mache, schaue ich mir last but not least wenn möglich auch gerne die Meinung der Rating Agenturen an.

e.on erhält von S&P und Fitch mit BBB+ ein Rating, das ein Stück über der Investment Grade Schwelle liegt. S&P hat dabei gerade im April das Rating von BBB auf BBB+ erhöht. Bei Moodys liegt es unverändert bei Baa2 was nach meinem Verständnis einem BBB bei S&P entspricht.

Zusammenfassungen der Ratings kann man bei e.on auf der Investor Relations Seite finden und die Gründe dafür warum die Ratings nicht noch besser sind, liegen unter anderem an der relativ hohen Verschuldung und den Risiken aus dem Atomrückbau.

Konditionen 2036 Anleihe

Nominalzinssatz: 3,75%

Laufzeit: 15. Januar 2036

Eine vorzeitige Rückzahlung durch e.on ist am 15. Oktober 2035 möglich und außerdem kann e.on jederzeit zurückzahlen, wenn vorher mindestens 75% der ursprünglich ausstehenden Summe von 750 Mio. Euro an der Börse zurückgekauft wurden. Das Thema Change of Control ist hier anders als bei Textainer, wo es mich gerade erwischt hat, ein positives. Sollte e.on übernommen werden und das Rating innerhalb von 180 Tagen unter die Investment Grade Schwelle sinken, kann ein Sonderkündigungsrecht in Anspruch genommen werden.

FAZIT

Ich habe mich entschlossen die langlaufende e.on Anleihe in mein Portfolio aufzunehmen. Eine erwartete Rendite von 3,8% ist in Euro auch in heutigen Zeiten relativ hoch und dementsprechend nicht frei von Risiken. Für mich scheint das Risiko der Anleihe aber vertretbar zu sein, an die Aktie würde ich mich auf dem aktuellen Niveau nicht wagen.