ISIN 2022 Anleihe: US779382AP57

ISIN 2042 Anleihe: US779382AQ31

ISIN Aktie: GB00B6SLMV12

Rendite 2022 Anleihe: 5,6%

Rendite 2042 Anleihe: 7,5%

Kurs Aktie: USD 12,30

Rowan Companies habe ich im letzten September vorgestellt . Für die 2019‘er Anleihe, in die ich damals investiert habe, gab es dann aber schon im Dezember ein in meinen Augen attraktives Rückkaufangebot, so dass ich nach dieser kurzen Zeit schon wieder ausgestiegen bin. Seither mehren sich aus meiner Sicht vorsichtige Anzeichen, dass im Offshore Drilling Bereich eine Bodenbildung erfolgt. Es zeichnet sich dabei ab, dass Jack Ups zuerst von einer Erholung profitieren werden. Da Rowan einen recht hohen Jack Up Anteil in der Flotte hat, habe ich mir von Rowan eine kurze Anleihen, eine sehr lange Anleihe und die Aktie mal wieder angeschaut.

Offshore Drilling Update

Zum ersten Quartal haben eigentlich alle Offshore Driller, die ich verfolge, von wieder verstärktem Interesse Ihrer Kunden und wieder beginnenden echten Ausschreibungen berichtet. Die Seadrill Tochter North Atlantic Drilling konnte im April sogar einen 10 Jahres Vertrag mit ConocoPhillips verkünden, der einen Auftragswert von rund USD 1,4 Mrd. haben soll.

Schon im November letzten Jahres hat Rowan selbst eine positive Nachricht verkündet. Man gründet zusammen mit dem Kunden Saudi Aramco ein 50/50 Joint Venture zum Besitz und Betrieb von Jack Ups in Saudi Arabien. Im Jahr 2017 soll Rowan 3 und Saudi Aramco 2 Jack Ups einbringen. 2018, wenn bestehende Aufträge ausgelaufen sind, wird Rowan dann noch mal 2 Jack Ups in das Joint Venture einbringen. Saudi Aramco wird die Wertdifferenz in Cash in das Joint Venture einzahlen. Die Jack Ups des Joint Ventures werden mit Saudi Aramco 15 jährige Verträge schließen, wobei die Vergütung alle 3 Jahre angepasst werden soll. Über die vorhandenen 7 Jack Ups hinaus möchte man zusammen bis zu 20 neue Jack Ups bestellen. Das Joint Venture soll sich grundsätzlich selbst finanzieren, aber sollte das nicht gelingen, stehen beide Partner für bis zu jeweils USD 1,25 Mrd. ein.

Ebenfalls positiv schätze ich ein, dass Ensco diese Woche verkündet hat den kleineren Wettbewerber Atwood zu übernehmen. Der Kaufpreis wird mit Ensco Aktien bezahlt, belastet also nicht unmittelbar die Liquidität von Ensco. Für mich ist diese Konsolidierung ein Zeichen, dass die Firmen anfangen davon auszugehen, dass sie ihre eigene Finanzierungslage im Griff haben und sich über eine Expansion zu historisch günstigen Preise Gedanken machen können.

Abschließend finde ich, dass Transocean in einer kürzlichen Präsentation einen schönen Weg gefunden hat zu visualisieren, dass für Öl und Gas kontinuierlich Explorationsinvestitionen erfolgen müssen. Schiffe, Flugzeuge oder Maschinen kann man mehr oder weniger unverändert über Jahrzehnte nutzen, ohne dass die Produktion sinkt. Offensichtlich ist das bei Rohstoffen anders und deshalb müssen die Ölkonzerne mittelfristig ihre Explorations-Programme, die in den letzten beiden Jahren so radikal gekürzt wurden, wieder ausbauen.

Transocean Präsentation UBS Global Oil and Gas Conference, 23.05.2017

Risiken

Die vorherige Grafik verdeutlicht zwar, dass die Explorationen demnächst wieder steigen müssen, sofern die Förderung nicht sinken soll. Allerdings steigen sie für Shale Oil in den USA derzeit auch schon wieder kräftig. Es ist deshalb keine ausgemachte Sache, dass mittelfristig mehr Explorationen auch heißt, dass es wesentlich mehr Offshore Explorationen geben wird. Shale Oil Projekte können von der Entscheidung bis zum Bohrbeginn in Wochen bis Monaten umgesetzt werden, während es bei Offshore Öl Monate bis Jahre sind. So lange es genügend Möglichkeiten in den USA gibt, könnte es deshalb sein, dass die flexiblen Shale Oil Projekte neue Offshore Projekte verdrängen. Wie das Risiko einzuschätzen ist, kann ich nicht sagen. Wenn man zu dem Thema liest, findet man bezüglich Förderkosten und Reserven so ziemlich alles von extrem positiven Meinungen zu Shale Oil bis hin zu extrem negativen Meinungen.

Ein weiterer Risiko Faktor für die Erholung von Offshore Öl ist das Verhalten der OPEC und seiner momentanen Verbündeten wie Russland. Durch die längerfristige Natur von Offshore Projekten ist selbst das realistische Risiko, dass die OPEC Staaten wieder volles Rohr fördern könnten wahrscheinlich schon ein ernsthaftes Hemmnis. Die australische Investmentbank Mcquarie geht jedenfalls in einem Research Bericht, den ich gestern erhalten habe, davon aus, dass ab 2018 wegen US Shale Oil und einer wieder steigenden Förderung der OPEC erneut mit einem Überangebot an Öl zu rechnen ist.

Auf der Angebotsseite gibt es ebenfalls Risiken. Bei Seadrill, einem der größten Anbieter, steht eine Insolvenz oder eine Restrukturierung an, die aus Investorensicht einer Insolvenz entsprechen dürfte. Wenn Seadrill es dadurch schafft Fremdkapital massiv in Eigenkapital zu wandeln, könnte Seadrill im Anschluss daran aufgrund der stark gesunkenen Finanzierungskosten in der Lage sein mit nochmals niedrigeren Raten am Markt um neue Aufträge zu kämpfen. Für die anderen Unternehmen wie Transocean, Ensco und Rowan, die aus heutiger Sicht eine Insolvenz wahrscheinlich vermeiden können, wären neue Aufträge dann nicht gleichbedeutend mit einer wesentlichen wirtschaftlichen Verbesserung.

Rowan Bewertung Aktie

Bis jetzt habe ich mich im Offshore Bereich auf der sicheren Seite bewegt und nur Papiere angefasst, die durch das jeweilige orderbacklog gedeckt waren. Das war bei den Anteilen von Transocean Partners kurz der Fall und ansonsten kamen für mich dadurch nur kurz laufende Anleihen in Frage. Wenn die Krise irgendwann endet, werden aber natürlich Aktien am meisten Hebel bieten, um davon zu partizipieren.

Um in die Aktien zu investieren müsste, wie bei Schiffen, für mich mindestens eine und am besten beide der folgenden Bedingungen erfüllt sein:

1) Die Börsenbewertung ist fair und die Marktwerte befinden sich in der Nähe des (vermeintlichen) Bodens

2) Die Börsenbewertung liegt deutlich unter dem Marktwert der jeweiligen Flotte

Bisher konnte ich die Marktwerte der Flotte gar nicht richtig einschätzen und so meine Bedingungen auch nicht testen. Es gab bis vor kurzem kaum Transaktionen mit veröffentlichten Kaufpreisen und selbst die wenigen Datenpunkte, die es gab, konnte ich nicht einfach übertragen, weil mir das technische Verständnis für die Vergleichbarkeit der verschiedenen Rigs fehlt. Zum ersten Mal konnte ich jetzt aber trotzdem eine Substanzwert Betrachtung anstellen, weil www.vesselsvalue.com, mittlerweile nicht nur Schiffe sondern auch Offshore Vehikel bewertet.

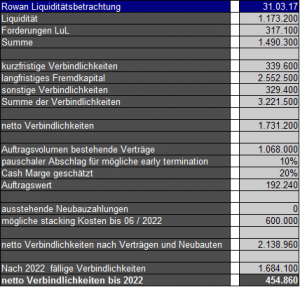

Laut VesselsValue.com beträgt der aktuelle Flottenwert von Rowan rund USD 2,5 Mrd. Zusammen mit Cash (USD 1,2 Mrd.) und Forderungen (USD 0,3 Mrd.) jeweils zum 31.03.2016 ergibt das einen Unternehmenswert von rund USD 4 Mrd.

Die gesamten Verbindlichkeiten beliefen sich zum Ende des ersten Quartals auf rund USD 3,2 Mrd. Davon waren rund USD 2,6 Mrd. Finanzschulden.

Für mich ergibt sich damit ein Substanzwert der Aktien von rund USD 0,8 Mrd. Die Börsenbewertung von Rowan liegt allerdings mit knapp USD 1,4 Mrd. fast doppelt so hoch. Während ich also erst langsam anfange mich mit dem Aufwärtspotential eines mittelfristigen Endes der Krise zu beschäftigen, hat Mr. Market wohl schon eine Menge davon vorweggenommen.

Finanzen 2042 Anleihe

Eine weitere Möglichkeit etwas stärker von einer Erholung zu profitieren, ist es noch langlaufende Anleihen weit unter dem Nominalwert zu kaufen. In diesem Fall die 2042 fällig werdende Anleihe, die aktuell bei ca. 76% notiert.

Bis 2019 muss Rowan keine Anleihen mehr zurückführen. Die dann fällige Anleihe ist mit einem ausstehenden Volumen von USD 207 Mio. auch noch recht überschaubar. Danach wird erst 2022 wieder eine Anleihe fällig. Diese hat zwar mit USD 661 Mio. das höchste ausstehende Volumen aller Rowan Anleihen, aber da es bis dahin noch 5 Jahre sind, könnte sich der Offshore bis dahin auch stabilisiert haben. Wenn das der Fall wäre, würde sich wahrscheinlich auch die Kurs der viel länger laufenden Anleihen erholen.

Sollte das nicht der Fall sein, hätte man zu aktuellen Marktwerten gerechnet immerhin noch 30% Puffer durch das Eigenkapital. Allerdings habe ich ähnlich argumentiert als ich leider 2013 in die Rickmers Anleihe investiert habe. Damals lag die Eigenkapitalquote von Rickmers bei 26% und diese Woche hat man 4 Jahre später trotzdem Insolvenz angemeldet.

Da ich versuche aus Fehlern klug zu werden, müsste der Eigenkapitalpuffer deutlich höher, also bei 50% oder mehr liegen, um für mich in einer Krise als wirklich signifikanter Puffer zu gelten. Da das nicht der Fall ist, liefe eine Investition in die lang laufende Anleihe wieder auf eine von mir implizite Prognose hinaus, wie sich der Ölmarkt und insbesondere auch der Ölpreis in den nächsten Jahren entwickeln werden. Ich habe weder mehr know-how noch bessere Daten als Mcquarie und deshalb nehme ich die These ernst, dass es ab nächstem Jahr mit den Ölpreisen schon wieder abwärts gehen könnte.

Finanzen 2022 Anleihe

Die Aktien sind in meinen Augen zu hoch bzw. sehr optimistisch bewertet. Die lang laufende Anleihe bietet zwar einen Eigenkapitalpuffer, aber keinen der mir ausreichen würde. Wie sieht es also mit meiner bisherigen Strategie aus, Anleihen zu finden, die durch das Orderbacklog gedeckt sind?

Dieses Tabellenformat habe ich schon mehrere Male benutzt, allerdings habe ich es jetzt um eine Position stacking cost ergänzt, da für immer mehr Einheiten „park“ Kosten anfallen. Die USD 600 Mio. sind dabei eine grobe Schätzung der möglichen Kosten bis Juni 2022. Die Annahme, dass sämtliche jetzt unbeschäftigten Rigs und noch einige Jack Ups mehr bis 2022 ohne Beschäftigung sein werden, ist wohl zu konservativ, aber es geht ja darum, ob man bei dieser Anleihe ohne die Annahme einer Erholung auskommt. Durch meine Annahme über mögliche stacking Kosten ist das leider rechnerisch nicht mehr der Fall.

Nicht berücksichtigt habe ich dabei das neue Joint Venture mit Saudi Aramco. Dieses wird einerseits bis zu USD 1,25 Mrd. Kapital erfordern aber andererseits auch Gewinne generieren. Per Saldo wird es vermutlich positiv sein, aber ich kann das derzeit nicht in Zahlen fassen.

Anleihebedingungen

Die beiden Anleihen wurden im Jahr 2012 zusammen aufgelegt. Deshalb haben sie im wesentlichen die gleichen Bedingungen. Da wo sie voneinander abweichen, habe ich die Kondition der 2042 Anleihe in Klammern angegeben.

Nominalzinssatz

2022 Anleihe: 4,875%

2042 Anleihe 5,4%

Die Welt war 2012 für Offshore Driller noch in Ordnung, das sieht man an dem minimalen Zinsaufschlag, der für die 20 Jahre längere Anleihe angeboten werden musste.

Laufzeit

2022 Anleihe 1. Juni 2022

2042 Anleihe 1. Dezember 2042

Die Zinszahlungen erfolgen halbjährlich am 1. Juni und am 1. Dezember.

Stückelung

Mindestens USD 2.000 oder mehr in 1.000’er Schritten.

Besicherung

Die Anleihe ist typisch „senior unsecured“, d.h. nicht besichert, aber erstrangig vor allen anderen Gläubigern bzw. gleichrangig mit allen anderen senior Forderungen. Nachrangig sind die Forderungen im Grundsatz gegenüber allen besicherten Darlehen und den Verbindlichkeiten auf Ebene der Tochtergesellschaften, da diese ihre eigenen Verbindlichkeiten bedienen müssen, bevor sie Geld an die Mutter ausschütten dürfen. Besicherte Verbindlichkeiten sind durch die Anleihe-Bedingungen eingeschränkt, wenn auch nicht ausgeschlossen. Aus Sicht der Anleihe Gläubiger scheinen derzeit keine ihnen vorrangigen Finanz-Gläubiger vorhanden zu sein, da sich die bilanzierten Konzern-Finanzverbindlichkeiten vollständig aus den ausstehenden Anleihen zusammensetzen.

vorzeitige Rückzahlung

Die Anleihe kann von Rowan jederzeit freiwillig zurückgezahlt werden. Ab dem 01. März 2022 (1. Juni 2042) kann die freiwillige Rückzahlung zu 100% erfolgen. Davor erfolgt eine freiwillige Rückzahlung nur zum höheren von 100% und dem Barwert der noch ausstehenden Zinsen und Tilgungen über die ursprüngliche Restlaufzeit. Diskontiert wird dabei mit der aktuellen Verzinsung von US Treasury Anleihen über die Restlaufzeit zzgl. einer Marge von 0,5%-Punkten (0,4%-Punkten).

anzuwendendes Recht

Rowan Companies ist zwar eine britische Gesellschaft, aber die Anleihen unterliegen dem Recht des Staates New York.

FAZIT

Leider ist das schon wieder ein Artikel den ich, von einer positiven gefühlsmäßigen Einschätzung getrieben, angefangen habe, um mich dann beim schreiben selber zu überzeugen, dass meine erste Einschätzung doch nicht wirklich überzeugend ist.

Würde ich jetzt kaufen, würde ich unter Umständen den Boden erwischen und gerade mit den Aktien potentiell eine riesige Rendite einfahren. Oder ich würde aus Unwissenheit/Dummheit wie bei Rickmers und Prosafe einen signifikanten Verlust erleiden. Letzteres zu vermeiden ist mir wichtiger als die Hoffnung auf hohe Renditen. Ich bleibe mir deshalb treu und investiere erst mal nicht, sondern beobachte nur weiter die Entwicklungen.

Pingback: Rowan Companies – Bewertungsupdate | Die Börsenblogger