Bei den Offshore Drillern habe ich mich bisher fast ausschließlich auf kurze bis mittelfristige Anleihen konzentriert, deren Rückzahlung für mich ohne Annahmen über die weitere Ölpreis Entwicklung wahrscheinlich ist. Wenn man sich den Ölpreis und die Quartalsberichte sowohl der Ölkonzerne als auch von deren Dienstleistern im Jahr 2017 anschaut, kann man allerdings zum Ergebnis kommen, dass sich die Lage stabilisiert hat und man wieder verstärkt über Aktien nachdenken sollte.

Ich habe diesen Artikel seit August auf der to-do Liste gehabt. Das ich erst jetzt damit fertig bin, hat zum einen damit zu tun, dass ich wegen einem neuen Job weniger Zeit habe und zum anderen damit, dass es so viele Faktoren gib, dass es schwerfällt einfach anzufangen und zu allem mal was aufzuschreiben. Früher hätte ich einfach aus dem Gefühl heraus gekauft und dieses Mal scheint es so, dass mich meine Disziplin Geld gekostet hat. Das sieht man beispielsweise am 3-Monats Chart von Transocean:

Die Disziplin zu jeder Entscheidung hier etwas zu schreiben, bringt mich aber insgesamt auf jeden Fall weiter, deshalb werde ich das auch beibehalten, auch wenn es in Einzelfällen mal zu zu viel Zeitverlust führt.

Ölmarkt

Argumente für eine Stabilisierung / Erholung am Ölmarkt

Stabilisierung der Lagerbestände

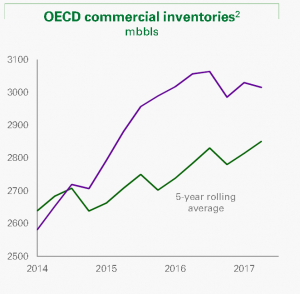

2014 bis 2016 als die Ölpreise stark gefallen sind, haben sich die Öllagerbestände in den OECD Staaten stark erhöht. Wobei man bei der folgenden Grafik auf die Skalierung aufpassen muss. Was auf den ersten Blick wie eine Verdreifachung aussieht, war „nur“ ein Anstieg um etwa 20%. Ich habe an anderer Stelle gelesen, dass China ebenfalls sehr viel mehr Öl importiert als es verbraucht, also auch größere Ölbestände aufbaut.

Man sieht auf der Grafik auch, dass die OECD Bestände begonnen haben zu fallen. Das spricht für eine weitere Stabilisierung der Ölpreise, so lange die Bestände allerdings noch sehr hoch sind, sprechen sie auch gegen stark steigende Preise.

Quelle: BP 2017 Q3 Präsentation (Quelle von BP: OECD/IEA)

Sinkende Investitionen

Die Ölmultis haben seit 2015 auf die fallenden Preise mit sehr starken Kürzungen neuer Investitionsprojekte reagiert. Zu den damaligen Kosten hätten sich neue Projekte mit den niedrigeren Preisen auch ohnehin nicht gerechnet. Inzwischen wurden die Kosten soweit reduziert (auch auf Kosten der Charterraten der Offshore Driller), dass sich viele neue Projekte schon unter USD 50 rechnen. Macquarie schätzt in einer kürzlich veröffentlichten Studie den Median Break Even Ölpreis der Supermajors für 2018 auf USD 51 pro barrel. Die Sparbemühungen werden weitergehen, wenn auch nicht mehr so deutliche Ergebnisse bringen. Mir scheint es deshalb plausibel, dass die Ölkonzerne auf dem aktuellen Niveau eine positive, wenn auch nicht wirklich angemessene Eigenkapitalrendite erwirtschaften können. So lange sich die Preise und damit die erwarteten Renditen nicht deutlich steigern, werden die Investitionen sicherlich auf niedrigem Niveau verharren. BP gibt zum Beispiel für die kommenden Jahre für Investitionen ein Spanne von USD 15 Mrd. bis USD 17 Mrd. pro Jahr an, weist allerdings explizit darauf hin, dass es auch weniger sein könnte. Die 17 Mrd. sind also wie eine Obergrenze zu betrachten, die 15 Mrd. hingegen nicht wie eine Untergrenze. BP und Shell haben ohnehin momentan eher den Fokus darauf die Verschuldung abzubauen und bei allen anderen ist auch ein wesentlicher Faktor die Dividenden, die in dieser Branche traditionelle relativ hoch sind, wieder aus dem Free Cash Flow bedienen zu können. Seit dem zweiten Quartal schaffen das die meisten wieder, aber eben auch, weil weniger Liquidität in Investitionen geht.

Trotzdem wird wieder investiert und seit dem zweiten Quartal 2017 hat praktisch jeder große Offshore Driller neue Verträge gemeldet. Die Konditionen der neuen Aufträge werden im Gegensatz zu früher nicht offengelegt, was sicherlich daran liegt, dass die Raten miserabel sind, aber trotzdem ist das ein Fortschritt im Vergleich zum letzten Jahr als es praktisch überhaupt keine neuen Verträge (abgesehen von einzelnen kurzfristigen Verlängerungen) und dafür um so mehr Kündigungen gab. Transocean berichtete letzte Woche sogar von deutlich steigenden Raten allerdings bisher noch in einzelnen begrenzten Nischen.

Fracking hinter den Erwartungen

Für eine anhaltende Stabilisierung der Ölpreise spricht auch, dass nach dem was ich gelesen habe, die US Fracking Produktion nicht so stark gestiegen ist, wie einige Experten bei den Preisen von über USD 50 erwartet hätten. Begrenzende Faktoren scheinen die Verfügbarkeit von Finanzierungen und bereits deutlich steigende Preise für Fracking Equipment zu sein. Ich weiß nicht, ob sich das dauerhaft Bewahrheitet, aber interessant ist es allemal.

Offshore Konsolidierung hat begonnen

Ein indirektes Indiz für eine Stabilisierung am Ölmarkt und insbesondere auch am Offshore Drilling Markt ist die Tatsache, dass mit Ausnahme von Seadrill alle großen Player ihre Finanzierungsstrukturen deutlich verbessern konnten und wieder Zugang zu frischem (wenn auch teurem) Kapital haben. Außerdem haben mehrere Schritte unternommen, um gestärkt aus der Krise hervor zugehen:

– Rowan Companies hat ein Joint Venture mit Saudi Aramco, dem (noch) staatlichen saudischen Ölkonzern für eine Jack Up Flotte geschlossen

– Borr Drilling ist ein start up, das in der Krise gegründet wurde und u.a. die gesamte Jack Up Flotte von Transocean gekauft hat

– Transocean kauft Songa Offshore

– Ensco kauft Atwood

Der Optimismus innerhalb der Branche steigt also scheinbar, sonst würde man noch nicht aktiv werden. Wie sich die Insolvenz bzw. Restrukturierung von Seadrill auf die Branche auswirkt, wird sich allerdings erst noch zeigen müssen.

Argumente gegen eine Erholung am Ölmarkt

OPEC Kürzungen dauern nicht ewig

Wie ich vor Kurzem bereits berichtet habe geht Macquarie für die kommenden Jahre nicht von steigenden Ölpreise aus. Ein wesentliches, valides Argument ist dabei, dass die Stabilisierung und die steigenden Preise im zweiten Halbjahr 2017 etwas mit der Förderquotenkürzungen durch die OPEC und Russland Ende 2016 zu tun haben. Gerade im zweiten Halbjahr 2017 geht man davon aus, dass sich die meisten OPEC Ländern auch tatsächlich daran gehalten haben. Früher oder später werden diese Kürzungen aber auch wieder zurückgenommen. Macquarie geht davon aus, dass es Ende 2018 oder 2019 so weit sein wird.

Fracking könnte doch weiter boomen

Preise von über USD 50 werden die US Fracker motivieren ihre Produktion auszuweiten, auch wenn das, wie oben berichtet, scheinbar nicht so einfach ist, wie vielfach erwartet. Fracking könnte außerdem in einigen weiteren Ländern zum Einsatz kommen. Argentinien werden z.B. ähnlich große Vorkommen wie den USA nachgesagt. Halbwegs hohe Preise könnten die Entwicklungen dort beschleunigen.

Elektrifizierung könnte Nachfrage dämpfen

Das Angebot könnte also zu schnell steigen und einen weiteren Preisanstieg unterbinden. Ebenso besteht das Risiko, dass die Nachfrage in Zukunft weniger stark steigt bzw. sogar sinkt. Gerne wird hier mit der großen Zukunft der Elektromobilität argumentiert. Ich betrachte die Politik gegen den Klimawandel und den Trend zu Elektromobilität mit einem großen Maß an Skepsis, weil ich glaube, dass da viel geredet wird, aber am Ende individuelle Interessen im hier und jetzt den hehren Zielen für die Zukunft entgegen stehen. Ich habe vor Kurzem allerdings gelesen, dass die Produktionskosten für Photovoltaik Anlagen in der arabischen Wüste mittlerweile auf unter 3 Euro Cent pro kWh gesunken sind. Auch wenn dort fast optimale klimatische Bedingungen für die Photovoltaik herrschen, ist das schon sehr, sehr günstig. Wenn politischer Wille schon recht kurzfristig auf nüchterne Kostenvorteile treffen, nimmt meine Skepsis stark ab. Eine massive Elektrifizierung würde allerdings auch massive Investitionen in die Stromnetze bis in die Häuser hinein notwendig machen. Normale Hausanschlüsse geben es einfach nicht her, dass z.B. sämtliche Stellplätze einer Tiefgarage mit Ladegeräten ausgestattet werden. Wie das gelöst werden soll, konnte mir bisher noch keiner erklären, nichts desto trotz könnte eine Elektrifizierung dazu führen, dass die Nachfrage nach Öl- und Gas längerfristig beeinträchtigt wird. Da Offshore Projekte lange Laufzeiten haben, könnte das schon in näherer Zukunft die Entscheidungen für neue Projekte negativ beeinflussen.

Rezession und Bärenmarkt überfällig

Last but not least spricht gegen eine weitere Erholung am Ölmarkt, dass die derzeitige Erholung der Weltwirtschaft getrieben durch die niedrigen Zinsen schon sehr lange andauert. Nüchtern betrachtet ist eine Rezession und ein Bärenmarkt an der Börse eigentlich fällig oder sogar überfällig.

Bewertung

Value Investments zeichnen sich dadurch aus, dass man weniger bezahlt als der innere Wert. Wie viel sind die Offshore Driller aber derzeit wert?

Nach dem KGV kann man nicht gehen, denn die Gesellschaften sind derzeit nicht profitabel. Man könnte jetzt eine Unternehmensprognose aufstellen und mit der Discounted Cash Flow Methode arbeiten, aber für meinen Geschmack braucht es dafür so viele Annahmen, dass ein Ergebnis von mir nicht so verlässlich wäre, dass ich daraufhin investieren würde.

Das KBV liegt bei den meisten Drillern derzeit um 0,3 sieht also fantastisch aus. Der Haken ist nur, dass der Buchwert derzeit überhaupt kein valides Indiz für den tatsächlichen Wert ist. Für diesen Wert könnte man die Rigs weder verkaufen noch müsste man diese Preise bezahlen, selbst wenn jemand verrückt genug wäre heute eine neue Plattform zu bestellen. Zum Glück verfügt www.VesselsValue.com nicht nur über Werte für Schiffe und neuerdings auch Superjachten sondern seit einiger Zeit auch für Offshore Vehikel. Dankenswerterweise habe ich die aktuellen Flottenwerte für Transocean, Ensco, Rowan Companies, Noble Corp und Diamond Offshore bekommen. Ersetzt man die Buchwerte durch die www.VesselsValue.com Marktwerte ergibt sich für das Eigenkapital teilweise ein massiv negativer Wert.

Neben dem Wert der Flotte spielt allerdings der Wert der vorhandenen Verträge, insbesondere der alten Verträgen mit noch lukrativen hohen Raten, auch noch eine große Rolle. Transocean hat bei der Akquisition von Songa Offshore laut einer Präsentation 51% des backlog als Barwert angesetzt. Ich bin vorsichtshalber nur von 25% ausgegangen, weil ich der Meinung bin, dass man nur den Teil berücksichtigen darf, der über das heutige Niveau hinausgeht. Ich weiß nicht, ob Transocean das auch so gemacht hat, fürchte aber, dass man den Barwert des gesamten backlog genommen hat, um den Kaufpreis leichter zu rechtfertigen. Besser wäre es noch, wenn man jeden einzelnen Vertrag betrachten und mit der Marktrate vergleichen würde. Bei Schiffen habe ich das ein paar Mal gemacht, aber bei den Drillern habe ich dafür aktuell nicht die Datengrundlage. Deshalb die hoffentlich konservative Annahme von 25%.

Transocean hat bei Weitem das größte backlog (größer als die anderen vier zusammen) und deshalb ergibt sich wahrscheinlich für Transocean mit diesem Ansatz die günstigste Bewertung. Trotzdem liegt die aktuelle Marktkapitalisierung um rund 40% über dem von mir errechneten Wert. Rowan Companies liegt mit 212% schon bei mehr als dem Doppelten und Ensco 235% nochmal knapp darüber. Diamond Offshore ist aktuell mit mehr als dem vierfachen meines Werts (411%) bewertet und für Noble Corp komme ich sogar auf einen knapp negativen Wert, während der Börsenwert bei etwas über USD 1 Mrd. liegt.

Bei Transocean und Ensco würden sich etwas günstigere Relationen ergeben, wenn ich die Werte der Neubauten mit berücksichtige, die www.VesselsValue.com angegeben hat. In den Bilanzen sind die Anzahlungen nicht einzeln aufgeführt und so habe ich mich entschieden, lieber vorsichtig zu rechnen. Selbst wenn ich die Neubauten berücksichtigen würde, wäre Transocean aktuell fair bewertet und Ensco immer noch recht hoch. Bei Ensco kam erschwerend hinzu, dass die Atwood Übernahme nach dem Stichtag vollzogen wurde. Ich habe versucht das mit den Informationen aus dem Quartalsbericht abzubilden, aber die Gefahr von Fehlern steigt dabei natürlich.

FAZIT

Ein Grund warum ich diesen Artikel so lange vor mir her geschoben habe, ist der Aufwand die verschiedenen Aspekte die sich bei diesem Thema ergeben, wenigstens alle mal grob zu recherchieren und hier anzureißen. Ich bin froh das jetzt mal gemacht zu haben, aber letztlich komme ich trotzdem zu einem Bild, das nicht eindeutig ist. Einiges spricht für langfristig betrachtet immer noch sehr günstige Einstiegskurse und einiges spricht dafür, dass es noch mal Rückschläge geben wird und die historischen Hochs vielleicht nie wieder erreicht werden.

Zu der Frage, ob jetzt der richtige Zeitpunkt ist, gehört natürlich auch die Bewertung und mein Ergebnis ist, dass Mr. Market bereits viel optimistischer ist als ich. Der Markt berücksichtigt das Ertragspotential für die Zeiten für die es noch keine Verträge gibt sehr viel mehr als in den aktuellen Marktwerten bereits enthalten ist. Zumindest passt diese Erklärung dazu, dass ich bei Transocean auf eine relativ ähnliche Bewertung komme, während ich bei Noble mit dem kleinsten backlog sogar auf einen negativen Wert komme. Alternativ sprechen die großen Differenzen absolut aber auch im Vergleich untereinander dafür, dass mein Bewertungsansatz komplett falsch ist. So oder so spricht aber meine Bewertung nicht dafür jetzt zu kaufen. Entweder weil es teuer ist oder weil ich keine Ahnung habe.

Zu guter Letzt verfolgen die verschiedenen Player unterschiedliche Strategien, deren Erfolgsaussichten ich nicht richtig beurteilen kann. Rowan setzt weitgehend auf Jack Ups während Transocean nur noch auf Floater setzt. Transocean hat ein riesiges backlog, das gibt Planungssicherheit aber wenig steigende Einnahmen, wenn sich die Raten erholen. Bei Noble ist es genau andersherum. Weil ich einfach keinen klaren Favoriten habe, geht mir deshalb schon länger der Gedanke durch den Kopf vier oder fünf dieser Aktien zu kaufen oder keine. Es macht für mich aber kein Sinn vier oder fünf Mini Positionen im Depot zu haben, damit die zusammen einer etwas spekulativen Einstiegsposition entsprechen. Für eine größere Gesamt-Position fehlt mir aber die Überzeugung.

Ich habe mich deshalb entschlossen, die Branche weiter zu verfolgen, aber noch mal weiter abzuwarten, auch auf die Gefahr hin, den Einstieg irgendwann ganz zu verpassen.

Mach die Analyse deiner Investition in Öl nicht so kompliziert. Was ich immer empfehle, wenn man an Rohstoffen partizipieren möchte, ist eine Investition in die Unternehmen, die so gesehen die Schaufeln produzieren. In diesem Fall ist es National Oilwell Varco oder Distribution Now, die einen Proxy auf Öl darstellen. National Oilwell Varco, deren Börsenkürzel NOV ist und unter den Investoren oftmals als „no other Vendor“ bezeichnet wird, Produziert alles, was es benötigt, um Erdöl zu fördern und sind damit Monopolisten auf dem Weltmarkt. Distribution Now ist mit MRC Duopolist auf dem Markt. Beide sind in Besitz von Distributionszentren. Im Endeffekt eine Art Amazon für die Erdölindustrie. Auf der einen Seite besitzen Sie die Kunden auf der anderen die Zulieferer.

Die These für Erdöl ist eigentlich ganz Simpel:

1. Ölpreis fällt unter 40 USD: Fracking lohnt sich bei den Preisen nicht, wir sind am zyklischen Tiefpunkt und das Angebot wird langfristig sinken, da die Fracker pleite gehen.

2. Ölpreis bleibt über 40 USD: Fracker überleben, erschließen aber keine weiteren Quellen. Das Angebot geht langsam zurück.

3. Ölpreis ist deutlich über 40 USD: Die Industrie fängt an zu investieren. Horizontale und Vertikale Erdölförderer kaufen Equipment und Dienstleistungen zu. –> NOV und DNOW machen Umsatz. Aufgrund des skalierbaren und wenig kapitalintensiven Geschäfts

Letzen Endes will ich darauf hinaus, dass es uns als NOV und DNOW grundsätzlich egal sein kann, ob der Kurs bei 140 oder bei 100 oder bei 60 steht, solange die Unternehmen investieren. Geringere Preise führen zu höheren Fördermengen und damit zu höherem Verschleiß und damit wieder zu Reinvestitionen. Hohe Preise führen zu mehr Exploration, da die Projekte jetzt in diesem Fall einen höheren ROI aufweisen. Bei beiden Fällen profitiert NOV und DNOW.

Ich beobachte Öl, NOV und DNOW aus diesem Grund schon seit längerer Zeit, kenne die Branche ganz gut und bin selber über die oben genannten Unternehmen daran beteiligt

Hallo Mario,

wie genau berechnet denn VesselsValue.com den Wert einer rig? Der Baupreis und Buchwert ist egal. Die gleiche jackup oder floater bringt in den Händen von Ensco eine höhere day rate als in den Händen eines no-name players. Wird das von VesselsValue.com beachtet? Ebenso die Ausstattung der rig, z. B. zwei BOP?

Die Ansicht der meisten Marktteilnehmer, es gäbe eine Standard-rig und einen Standard-Markt (und damit ein Überangebot) ist Unsinn. Nur die schwachen Player konkurrieren einzig und allein über die day rate. Auch gibt es verschiedene Märkte (Nordsee – Brent 60 $ vs WTI 50 $); harsh environment; SA mit Bedarf an neuen high spec rigs etc.

Den Ölmultis wird nichts anderes übrig bleiben, als wieder mehr Projekte in Auftrag zu geben. Stabile Dividenden zu zahlen funktioniert nur, wenn nicht die Einnahmeseite weg bricht. Und das fängt bei den Reserven an.

Die VesselsValue Methodik ist hier erklärt:

https://www.vesselsvalue.com/methodology/

Wer der Eigentümer ist, wird sicherlich nicht berücksichtigt, genauso wenig, wie aktuelle Verträge, die bei hohen Raten und langen Laufzeiten mehr Wert sein können als das Rig ohne Vertrag.

Wenn man Insider ist, kennt man vielleicht bessere Werte als die, die ich von VesselsValue bekomme, aber für mich sind sie alle mal besser, als selber auf Basis von Buchwerten oder Ölpreisprognosen den aktuellen Wert oder den zukünftigen Cash Flow zu schätzen.

Ich denke mit dem Tipp meines Vorredners bist du gut bedient. NOV ist hervorragend aufgestellt und wird von einer steigenden Aktivität profitieren – egal ob on- oder offshore. Allerdings hängt man indirekt natürlich trotzdem am Erfolg der offshore driller. Solange diese nur Verträge zu break-even Konditionen bekommen, können diese auch nur die aller nötigsten Wartungsarbeiten durchführen und werden weiter alte rigs kanabalisieren.

Der offshore drilling Markt ist im Wandel. Am Schluss wird es einige große Player geben. Du könntest weiter warten bis nicht nur die globale Flottenauslastung sondern auch die day rates etwas gestiegen sind. Die Kurse könnten dann doppelt so hoch stehen wie heute. Macht es das Investment dadurch Risiko-ärmer? Nein.

Ja, der Offshore Drilling Markt ist im Wandel und ich werde ihn weiter beobachten. Ein Investment werde ich allerdings nicht an so etwas einfachem, wie die Flottenauslastung und die day rates sind etwas gestiegen, fest machen. Ich werde investieren, wenn ich das Gefühl habe, dass das Chance Risiko Verhältnis stimmt. Wenn sich die Lage etwas verbessert und die Kurse verdoppeln, ist das eindeutig nicht der Fall. Etwas verbesserte Lage und halb so hohe Kurse wären mir lieber ;-)

Nur weil ich diesen Bereich verfolge, muss ich nicht zusätzlich investieren. Auch mal Rendite zu verpassen, macht mir nicht so viel. Was mir nicht nur finanziell sondern auch emotional weh tut ist Geld zu verlieren, nach einer Entscheidung von der ich nicht wirklich überzeugt war.

Selbst bei doppelt so hohen Kursen würden diese immer noch 60-80% unter denen von 2014 liegen. Wenn sich die Dinge weiter verbessern, gibt es sicher noch genügend Gelegenheiten einzusteigen.

Das verstehe ich. Ich freue mich hier immer mal wieder etwas von dir zu lesen und finde es gut, dass du einen spezialisierten Blog hast. Es gibt allein im offshore Öl Bereich so viele Möglichkeiten, dass du genug zu bloggen hast. Und natürlich dir deinen Wissensbereich aufbauen kannst.

Vielleicht schreibst du mal einen Artikel über dein base case für offshore Öl und die daraus resultierende Nachfrage nach drilling Dienstleistungen. Danach könntest du darauf aufbauend einzelne driller analysieren und bewerten.

hier gibts eine alternative rig Bewertung:

https://www.bassoe.no/fleetvalues

Die Werte sind recht konservativ, wenn man mal realistische durchschnittlich erreichbare Umsätze dagegen stellt. Insbesondere wegen entsprechender Spezialisierung und guter Ausstattung einzelner driller. Borr Drilling hat für die 12 jack-ups mehr bezahlt als das tool an Marktwert ausspuckt.

Trotzdem liegen die rig Bewertungen noch deutlich über der aktuellen Marktkapitalisierung der einzelnen driller.

Danke für den Link. Als ich in meinen Favoriten speichern wollte, habe ich festgestellt, dass ich den Link schon hatte. Allerdings hatte ich das nicht mehr auf dem Schirm und war da auch noch nicht angemeldet, um an die Werte zu kommen. Ich habe jetzt gerade mal deren aktuellen Werte mit denen von VesselsValue.com am Anfang des Monats verglichen.

3x nämlich für Diamond Offshore (3%), Ensco (3%) und Rowan (9%) kommt Bassoe auf höhere Werte. Bei Noble (7%) und Transocean (12%) zu niedrigeren Werten. Da Bassoe mal höher mal niedriger ist, liegt die Wahrheit vielleicht irgendwo in der Mitte.

Was Borr Drilling bezahlt hat, hat auch was mit den vorhandenen Verträgen zu tun. VesselsValue bewertet die nicht mit. Bei Bassoe habe ich jetzt nicht recherchiert.

Einen Vergleich der Flottenwerte mit der Marktkapitalsierung sollte man m.E. nicht machen. Zumindest nicht, wenn man unter Marktkapitalisierung den Börsenwert des Eigenkapitals versteht. Das Fremdkapital wird nunmal zuerst bedient. Der Flottenwert müsste schon höher sein als der Enterprise Value damit da wirklich ein Abschlag besteht und das ist eben meiner Meinung nicht der Fall.

Das klingt so, als traust du den drillern nicht zu, dass diese ihre Schulden rollen können. Für die Fälligkeiten in den nächsten 2 Jahren wird man sicher weiterhin mit cash zurück zahlen. Aber die Einnahmesituation wird sich verbessern und die Leit-Zinsen bleiben noch sehr lange niedrig.

Wenn dein base case eine Verwertungsinsolvenz aller driller ist, dann gebe ich dir Recht. Du solltest dem Sektor fern bleiben, weil hier kein Geld zu verdienen ist.

NOV hat in einem solchen case aber auch schlechte Karten. Bei so vielen gebrauchten Ersatzteilen und kaum Nachfrage, wäre der Geschäftszweig offshore ebenfalls vor dem aus.

In deinem Szenario müsstest du Automobilhersteller mit eigener Motorenproduktion und Raffinerien kaufen. Denn offenbar kommt dann lange Zeit billiges Öl wie von selbst aus dem Boden, was den Benzin- & Dieselverbrauch ankurbelt und den EV Trend bremsen würde. Fluglinien würden von billigem Kerosin ebenfalls profitieren.

Bis auf Transocean haben die meisten ihr Neubauprogramm abgeschlossen und die Werften bezahlt. Zusätzlich hat Transocean mit der viel langsameren Erholung des (U)DW Marktes zu kämpfen und hat auch noch seine JU Flotte weit unter Buchwert verkauft. Aus meiner Sicht einer der Risiko-reicheren driller.

Da hast du mich falsch verstanden. Mir geht es nicht darum, ob die Ihre Schulden rollen können oder nicht. Es geht mir darum, dass es belanglos ist, ob die Flotte mehr Wert ist als die Börsenkapitalisierung. Bei Seadrill ging die Börsenkapitalisierung gegen Null und die Flotte ist Milliarden wert. Ist die Aktie deswegen ein Kauf gewesen? Leider nicht, weil das Fremdkapital halt noch höher war als der Wert der Flotte.

Ich will günstig kaufen und eine Möglichkeit das zu beurteilen, ist nun mal wie viel eine Flotte nach Abzug der Schulden heute wert ist und wie viel ich dafür jetzt bezahlen soll. Unterstellt die Marktwerte sind halbwegs akkurat, stellen beinhalten diese die Erwartung der Branchen Insider während die Börsenkapitalisierung von Branchen Outsidern bestimmt wird. Alternativ kann man ja auch seine eigenen Cash Flow Modelle aufbauen. In anderem Kontext werde ich sogar dafür bezahlt welche zu machen. Aber in dieser Branche sehe ich mich dazu halt nicht in der Lage. Jeder wie er mag und kann.

Bei allen deinen Vorschläge zu meinem vermeintlichen Szenario fehlt mir der Preis. Was würde es helfen, wenn Fluglinien längere Zeit von niedrigen Kerosin Preisen profitieren, wenn das an der Börse alle auch schon so sehen und voll in den Kurs einpreisen? Dann kann man nichts mehr gewinnen und nur noch verlieren, falls der Ölpreis trotzdem steigt. Bei Transocean wäre es mir z.B. egal wie risikoreich UDW auf die Dauer ist, wenn ich weniger als den Barwert der vorhandenen Verträge bezahlen müsste, so wie bei Transocean Partners im Jahr 2015.

Falsche Analogie. Der Marktwert des EK bei Seadrill ging gehen null weil durch einen potentiellen debt2equity swap die Aktionäre 99% verloren hätten.

Die von dir aufgezählten driller haben aber in den nächsten Jahren eher ein geringes Insolvenzrisiko.

Belanglos sind nur die Buchwerte, die 2-3 mal höher liegen als die aktuellen Flottenwerte. Was neue rigs heute kosten, werden wir bald bei Rowan sehen. Die Flottenwerte sollten schon die prognostizierten Gewinne/FCF reflektieren. Natürlich sind die Schätzungen am Tiefpunkt des Zyklus naturgemäß pessimistisch. Am Hochpunkt wurde Ensco mal mit 60 USD je Aktie bewertet. Aktuell irgend etwas zwischen 7 und knapp 18 USD ohne Atwood (aktueller Kurs 5,4 USD allerdings mit Atwood). Wirf mal einen Blick in die merger-proxy statements.

Genau du hast es erfasst. Man muss ein Verständnis entwickeln, bevor es der breite Markt hat. Dem Markt hinter her zu laufen bringt nichts. Dafür muss man sich aber auch mit Dingen beschäftigen, die gerade out oder verhasst sind.

Ich kenne die Situation von Transocean Partners nicht bzw. habe deinen Artikel nicht mehr im Sinn. Aber bedenke bitte, dass Verträge auch gekündigt werden können, so wie es in den letzten Jahren oft passiert ist. Ohne Verträge hast du nur assets die stacking costs verursachen und ohne gute assets keine neuen Verträge. Deine Barwert-Betrachtung ist zu einfach für diesen Fall. Zu dem Zeitpunkt wo der CF aus den Verträgen die Schulden deutlich übersteigt, ist der Markt schon wieder auf neuem Hoch. Wieso sollte dir dann noch jemand seine Aktien zum heutigen Kurs verkaufen?

Pingback: Ölmarkt und Offshore Drilling update | Value Shares