ISIN preferred shares series A: CA0158573034

ISIN USD Nachranganleihe: US0158577090

aktueller Kurs: preferred shares series A: CAD 19,97

aktueller Kurs USD Nachranganleihe: USD 26,75

Für meine kleine Reihe aus der Welt der erneuerbaren Energien habe ich inzwischen über 20 Unternehmen und börsennotierte Fonds einer ersten Sichtung unterzogen. Hängen geblieben, bin ich als nächstes wieder in Kanada bei Algonquin Power & Utilities.

Die Story bei Algonquin ist ganz ähnlich wie bei Innergex. Auf Basis des 2018‘er Ergebnisses werden die Stammaktien mit einem KGV von rund 30 bewertet und das bedeutet, dass die ansehnliche Dividendenrendite von 5% nicht durch Gewinne gedeckt ist. Man mag anderer Ansicht sein, aber für mich ist das ein KO Kriterium. Glücklicherweise gibt es noch 3 weitere börsennotierte Möglichkeiten in Algonquin zu investieren. Diese sind zwei verschiedene Serien von preferred shares und eine auf USD laufende Nachranganleihe.

Algonquin Historie

Algonquin begann seine Geschichte 1997 als börsennotierter Fonds, der in Wasserkraftwerke in Kanada und den USA investiert hat. 2009 wurde Algonquin aufgrund von Steueränderungen in Kanada in eine AG umgewandelt und in diesem Zuge wurde auch das Management internalisiert. Während der Start mit einem zweistelligen Millionenbetrag erfolgte, hat Algonquin heute eine Marktkapitalisierung von rund EUR 4,9 Mrd. und eine Bilanzsumme von umgerechnet EUR 6,25 Mrd.

Algonquin Struktur

Algonquin hat für Nordamerika zwei Geschäftsbereiche und außerhalb davon zwei wesentliche Beteiligungen.

Liberty Utilities

Im Geschäftsbereich Liberty Utilities sind alle staatlich regulierten Infrastruktur Investments in den USA zusammengefasst. Dazu gehören:

– Stromnetze in Kalifornien, New Hampshire, Missouri, Kansas, Oklahoma und Arkansas mit rund 266.000 Anschlüssen

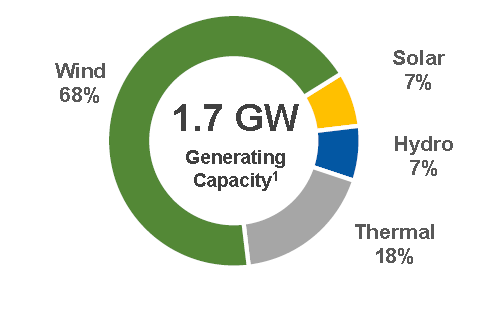

– Kraftwerkskapazitäten von rund 1,7 GW

– Gasnetze in Georgia, Illinois, Iowa, Massachusetts, New Hampshire und Missouri mit rund 338.000 Anschlüssen

– Wasser und Abwasser-Netze in Arizona, Arkansas, Kalifornien, Illinois, Missouri und Texas mit rund 164.000 Anschlüssen

Im Jahr 2018 machte Liberty Utilities 85% des Umsatzes und 87% des operativen Gewinns aus.

Liberty Power

Im Geschäftsbereich Liberty Power ist das erneuerbare Energie (und Gaskraftwerke) Geschäft in den USA und Kanada zusammengefasst. Das Portfolio von Liberty Power umfasste laut einer Präsentation aus dem Januar 2019 zum 30.09.2018 rund 1,7 GW. Aus dieser Präsentation stammt auch die folgende Grafik, über die Zusammensetzung des Portfolios:

86% des erzeugten Stroms werden über langfristige Stromabnahmeverträge verkauft und deren durchschnittliche Restlaufzeit betrug 14 Jahre.

Atlantica Yield

Atlantica Yield ist eine börsennotierte Gesellschaft mit einer Börsenkapitalisierung von rund 1,8 Mrd. Euro. Atlantica betreibt ein geographisch breit diversifiziertes Portfolio von erneuerbare Energie Projekten und Infrastruktur. Algonquin hat sich 2018 zunächst mit 25% an Atlantica Yield beteiligt. In einem zweiten Schritt wurde die Beteiligung noch im selben Jahr auf 41,5% erhöht. Atlantica Yield ersetzt für Algonquin damit eine direkte Diversifizierung über Nordamerika hinaus, auch wenn Atlantica Yield selber auch in den USA aktiv ist.

AAGES

Die zweite wesentliche Beteiligung von Algonquin ist AAGES (Abengoa-Algonquin Global Energy Solutions“). Wie der Name schon verrät, handelt es sich dabei um ein Joint Venture mit der spanischen Abengoa, um weltweit erneuerbare Energie und Infrastruktur Projekte zu entwickeln.

Die in Betrieb genommenen Projekte sollen in aller Regel entweder bei AAGES verbleiben oder von Algonquin respektive Atlantica Yield gekauft werden. Nur im Ausnahmefall soll ein Verkauf an fremde Dritte erfolgen.

Eigene Projektentwicklungen sind zwar risikoreich, bieten aber auch einen wesentlich günstigeren Einstieg in die Projekte. Da Algonquin locker die notwendige kritische Masse hat, um die Risiken zu schultern, macht es für mich Sinn auch eigene Projekte zu entwickeln und nicht nur fertige zu kaufen.

Algonquin Zahlen

GuV und Cash Flow

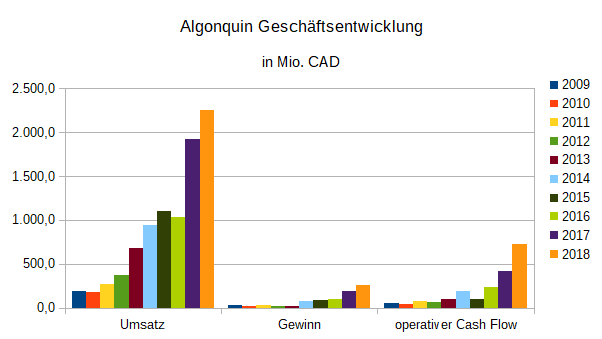

Wie bei Innergex habe ich mir auch bei Algonquin mal einige wesentliche Zahlen über längere Zeit angeschaut, um ein Gefühl für die Entwicklung des Unternehmens zu bekommen. Bei Algonquin kann man bis 1997 zurückgehen. Ich bin aber nur bis 2009 zurück gegangen, um zu sehen, ob man in dem Krisenjahr Gewinne und positive Cash Flows erwirtschaften konnte. Erschwert wurde meine Betrachtung ein wenig dadurch, dass mir die Zahlen für 2017 und 2018 nur in USD vorliegen, während die Geschäftsberichte der Historie auf CAD basieren. Vereinfachend habe ich die USD mit dem Jahresschlusskurs in CAD umgerechnet. Die Grafiken sind an der Stelle also etwas ungenau, aber es geht ja auch nur um den Trend.

Und man sieht schön, dass dieser Trend rasant war. Der Umsatz ist von 2009 bis einschließlich 2018 um durchschnittlich 32% pro Jahr gewachsen. Der Cash Flow sogar um 35% während der Gewinn mit 26% etwas hinterherhinkt aber immer noch beeindruckend anstieg. Wie bei so vielen kapitalintensiven Sachwertunternehmen gilt es aber die Entwicklung pro Aktie nicht aus dem Auge zu verlieren.

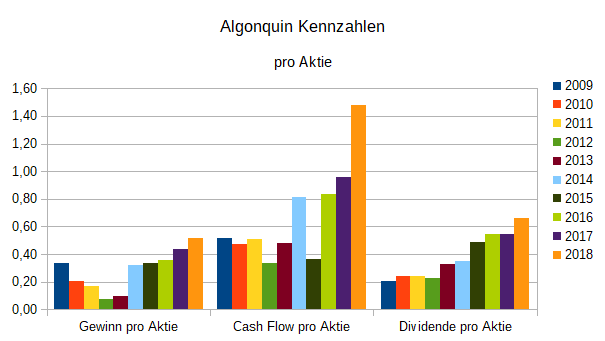

Diese Werte sind zwar auch gestiegen, aber lange nicht so stark, wie die absoluten Werte. Das Wachstum von Algonquin wurde letztlich durch Kapitalerhöhungen finanziert. Das ist für das Unternehmen legitim, bringt aber dem einzelnen Aktionär weniger. Der Gewinn pro Aktie und der operative Cash Flow pro Aktie sind von 2009 bis 2018 um durchschnittlich 5% bzw. 12% gestiegen. Das sehr gute Jahr 2018 lässt das durchschnittliche Wachstum sogar noch besser aussehen als es davor war. Das durchschnittliche Wachstum pro Aktie betrug von 2009 bis 2017 3% beim Gewinn und 8% beim Cash Flow.

Selbst das ist für mich realistisch und gar nicht mal schlecht. Es gibt auch Unternehmen, die um des absoluten Wachstums willen ständig verwässernde Kapitalmaßnahmen durchführen und so die Kennzahlen pro Aktie sogar verschlechtern.

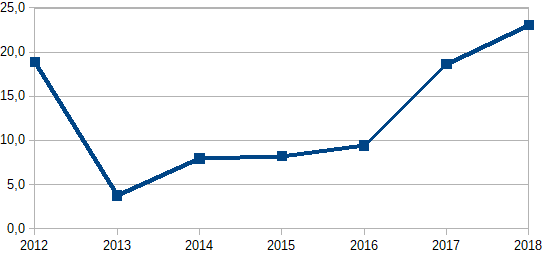

Wenn man, wie ich an dieser Stelle, auf einen langfristigen laufenden Cash Flow aus ist, muss man natürlich noch schauen, wie komfortabel das Unternehmen die Zahlungen vornehmen kann. Hier liegt für mich wieder wie bei Innergex der Vorteil der preferred shares, die durch das Stammkapital einen großen Puffer bekommen. Während die Dividenden auf die Stammaktien seit 2009 nicht mehr durch den Gewinn gedeckt waren, zeigt die folgende Grafik wie komfortabel das für die Dividenden auf die preferred shares der Fall war:

Bilanz

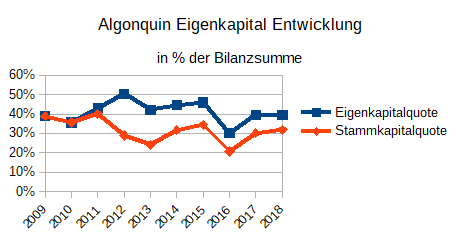

Parallel zu den Gewinnen und zum Cash Flow habe ich mir auch die Entwicklung der Bilanz angeschaut, weil mich interessiert hat, ob der immer noch relativ starke Anstieg der Erträge pro Aktie vielleicht aus einem immer stärkeren Einsatz vom Fremdkapital herrührt.

Nach der Finanzkrise wurde die Eigenkapitalquote durch die Ausgabe der preferred shares sogar gestärkt. Inzwischen ist die Eigenkapitalquote wieder auf dem Niveau von 2009, so dass sich für die Stammkapitalquote tatsächlich ein erhöhter Leverage ergibt. Die Entwicklung war aber nicht so ausgeprägt, wie ich befürchtet hatte. Ende 2018 betrug die Eigenkapitalquote 39% und die reine Stammkapitalquote 32%. Wenn man weiß, dass man in Deutschland für Photovoltaik und Windprojekte ohne Probleme Projektfinanzierungen zwischen 75% und 80% der Investitionen bekommt, ist die Eigenkapitalquote hier eher hoch.

In den preferred shares oben sind nur die börsennotierten Serien A und D enthalten. Es gibt aber auch noch eine Serie C aus dem Jahr 2013, die im Austausch für Anteile an einem Windpark ausgegeben wurden. Anders als die beiden börsennotierten Serien ist die Serie C mit einer festen Laufzeit bis 2031 versehen (vermutlich analog zur geplanten Laufzeit des Windparks) und wird deshalb als sonstige Verbindlichkeit in der Bilanz berücksichtigt und nicht als Eigenkapital. Viel wichtiger ist aber, dass 36 der 100 Anteile mit einem Nominalwert von jeweils CAD 53.400 indirekt dem Management gehören und sich 2019 mit 17,6% auf den Nominalwert verzinsen werden. Die Vorzugsdividende wird sogar noch an die Entwicklung der Inflation angepasst und wird so über die Zeit noch steigen. Laut Geschäftsbericht 2013 entsprachen die Dividenden auf die Serie C damals den erwarteten Ausschüttungen des eingebrachten Windparks. Wenn dem so ist, hätte das Unternehmen keinen Schaden davon, aber irgendwie auch keinen Nutzen. Ob das heute noch so ist, kann ich nicht beurteilen, weil das Thema wenig übersichtlich nur im Anhang des Jahresabschlusses auftaucht.

So oder so gefällt mir das ganze Konstrukt nicht so ganz. Es mag zwar sein, dass das durchaus fair und sauber war, aber für mich bleibt ein schlechtes Gefühl. Für mich zeigt sich da wieder, dass es nicht reicht auf Gutachten und Ausschüsse zur Fairness von Insider-Geschäften und Strukturen zu verweisen. Die Investoren von Kapitalmarktgesellschaften sind in der Regel relativ weit weg und deshalb ist es meiner Meinung nach besser, wenn dort nicht alles kompliziert optimiert wird, sondern einfache nachvollziehbare Strukturen und Verträge gewählt werden.

Wenn mein Urteil über die Stammaktien auf der Kippe stände, würde das hier vielleicht den Ausschlag gegen ein Investment geben. Bei preferred shares und Anleihe bin ich etwas entspannter, weil die klare Konditionen haben und vor dem Stammkapital bedient werden.

Algonquin preferred shares Konditionen

Die Konditionen der Serie A und der Serie D sind ziemlich ähnlich. Die Serie A bietet bis zum 31.12.2023 einen Nominalzinssatz von 5,16%, was auf den aktuellen Kurs 6,46% entspricht. Die Serie D hat ihren festen Nominalsatz von 5,09% bis zum 31.03.2024 und zum aktuellen Kurs entspricht das einer laufenden Rendite von 5,96%.

Die Serie A sieht also etwas attraktiver aus, allerdings werden die Zinsen alle 5 Jahre neu festgelegt und dann beträgt die Marge der Serie A 2,94% und die der Serie D 3,28%. Andererseits ist der Kurs der Serie A derzeit so viel niedriger, dass dieser Nachteil mehr oder weniger ausgeglichen wird. Dabei hängt es etwas davon ab, von welchem Zinsniveau man bei der nächsten Verlängerung ausgeht. Der Markt ist an dieser Stelle m.E. sehr effizient. Da es für mich keinen Sinn macht beide Serien zu kaufen, habe ich mich mehr oder weniger willkürlich für die Serie A entschieden, deren wichtige sonstige Konditionen ich im folgenden kurz auflisten werde:

Laufzeit:

Die Laufzeit ist grundsätzlich unendlich. Die Anteile können aber vom Unternehmen seit dem 31.12.2018 alle 5 Jahre freiwillig zum Nominalwert von CAD 25 zurückgezahlt werden. Die Rückzahlung kann also frühestens am 31.12.2023 erfolgen.

Dividende:

Die ursprüngliche Dividende betrug CAD 1,125 pro Jahr oder 4,5% auf den Nominalwert. Seit dem 31.12.2018 gilt ein neuer Zinssatz von 5,16%, der sich aus der zum Stichtag aktuellen Rendite 5-jähriger kanadischer Staatsanleihen und einer Marge von 2,94% zusammensetzt.

Zahlungsausfall:

Das Management kann beschließen die Dividenden ausfallen zu lassen, allerdings müssen sie dann später nachgeholt werden (sofern das Unternehmen denn später dazu in der Lage ist).

Umwandlung in Serie B shares:

Wie bei Innergex können auch bei Algonquin die Serie A preferred shares in Serie B shares umgewandelt werden, deren Verzinsung nicht alle 5-Jahre sondern alle 3-Monate angepasst wird.

Algonquin USD Nachranganleihe

Im Oktober 2018 hat Algonquin eine auf USD lautende und in New York an der Börse notierte Nachranganleihe mit einem Volumen von USD 250 Mio. begeben. Vom Charakter her ist sie den preferred shares sehr, sehr ähnlich. Ich vermute, dass es rechtliche/regulatorische Gründe z.B. wegen der Währung gab, warum man das Instrument Nachranganleihe genannt hat.

Stückelung / Nominalwert:

Anders als in Europa üblich lautet der Nominalwert nicht auf 1.000 oder ein Vielfaches davon, sondern wie eigentlich bei preferred shares üblich auf USD 25.

Laufzeit:

Anders als die preferred shares hat die Nachranganleihe eine feste Laufzeit. Da die Rückzahlung allerdings erst am 17.10.2078 erfolgt, kann man sie praktisch auch als endlos betrachten.

Das Unternehmen hat ab dem 17.10.2023 das Recht aber keine Pflicht die Anleihe zum Nominalwert zurückzukaufen.

Verzinsung:

Die Nachranganleihe verzinst sich vierteljährlich mit einem Nominalzinssatz von 6,875% p.a. Bezogen auf den aktuellen Börsenkurs entspricht das einer laufenden Verzinsung von 6,4%. Sollte die Rückzahlung schon 2023 erfolgen, ergäbe sich eine Rendite von rund 5,25%, da der Kurs derzeit mit über USD 26,75 deutlich über dem Nominalwert liegt.

Sollte die Anleihe 2023 nicht zurückgezahlt werden, verzinst sie sich ab dann variabel auf Basis des 3-Monats LIBOR. Die Marge beträgt:

– vom 17.10.2023 bis zum 16.10.2028 3,677%

– vom 17.10.2028 bis zum 16.10.2043 3,927% und

– ab dem 17.10.2043 4,677%

Zahlungsausfall / Insolvenz:

Anders als bei normalen Anleihen, kann das Unternehmen die Zahlung der Zinsen bei dieser Nachranganleihe für bis zu 5 aufeinanderfolgende Jahr aussetzen. Allerdings verzinsen sich dann die ausstehenden Zinsen mit dem gleichen Zinssatz wie der Nominalbetrag und in dieser Zeit darf das Unternehmen weder auf die Stammaktien noch auf die preferred shares Dividenden zahlen.

Sollte es zu einer Insolvenz kommen, wird die Nachranganleihe zwangsweise und automatisch in einer neue Serie von preferred shares umgewandelt und den anderen preferred shares damit im Rang gleichgestellt.

CAD preferred A oder USD Nachrang?

Die Serie A hat eine laufende Verzinsung von 6,5% und die USD Nachranganleihe eine von 6,4%. Sind beide also nicht nur vom Charakter absolut vergleichbar? Nun ja, ein Unterschied besteht in der Währung und dem damit einhergehenden Zinsniveau. Die Rendite einer 5-jährigen Staatsanleihe ist in den USA derzeit rund 0,9% höher als in Kanada. Laut www.inflation.eu lag die Inflation im Januar 2091 hingegen in den USA nur 0,1% höher als in Kanada.

Unter Berücksichtigung des Zinsniveaus ist die USD Nachranganleihe also weniger attraktiv. Für die Anleihe spricht, dass das an der Börse gehandelt Volumen deutlich größer ist. Außerdem ist der US Dollar halt die Weltleitwährung und deshalb fühle ich mich subjektiv damit etwas wohler und wenn es nur deshalb ist, weil ich da mein Engagement relativ problemlos so lange erneuern kann, bis eventuelle Währungsverluste wieder aufgeholt sind. Außerdem gibt es in den USA Anzeichen, dass die Zeit steigender Zinsen schon wieder vorbei sein könnte, was dann bei der Anleihe zu steigenden Kursen führen sollte.

Für die Serie A spricht neben der besseren Marge im Vergleich zu Staatsanleihen und der besseren realen Verzinsung auch noch der Kurs von rund 80% des Nominalwerts. Hier besteht also auch noch die Chance auf einen Kapitalgewinn, falls sich Algonquin entscheidet sie zurückzuführen oder anfängt sie zum niedrigen Kurs an der Börse zurückzukaufen. Allerdings halte ich das nicht für besonders wahrscheinlich, weil die Marge die niedrigste der 3 Instrumente ist.

FAZIT

Wie bei Innergex bin ich auch bei Algonquin der Meinung, dass man hier eine durch einen erheblichen Eigenkapitalpuffer geschützte Rendite bekommen kann. Im Euro Raum entspricht diese Rendite eher dem was man auf „echtes“ Eigenkapital erwarten kann. Im Gegenzug muss man mit dem Währungsrisiko leben.

Müsste ich mich für eine Emission von Algonquin entscheiden, wären es die Serie A preferred shares. Da ich das aber nicht muss, habe ich mich entschieden meine Order aufzuteilen. Meine Position wird damit aus 1/3 USD Nachranganleihe und 2/3 CAD preferred shares Serie A bestehen.

P.S. Erst beim Eingeben der Order für die Nachranganleihe habe ich mal wieder gemerkt, dass comdirect zwar einen Kurs aus New York anzeigt, ein Handel aber nicht möglich ist. Selbst meine Alternative die Bank Schilling, die sehr viel möglich macht, kann die Nachranganleihe aus Deutschland heraus nicht ordern. Also bleibt es für mich bei den preferred shares der Serie A, sofern meine Order ausgeführt wird.

„– Stromnetze in Kalifornien“ … Das hatte PG&E (und deren Pref-Besitzer) auch. Dann Waldbrand durch die Leitungen und jetzt pleite.

Pingback: Verkauf Algonquin nicht Bolloré | Value Shares