Mich treibt unterschwellig seit einiger Zeit die Frage um, ob wir es am Ölmarkt mit temporären Schwankungen oder einem fundamentalem Bruch der Wettbewerbssituation zu tun haben. Mit Peak Oil habe ich mich erstmals Anfang der 2000’er beschäftigt und bin seit dem auch mal mehr mal weniger mit der These langfristig steigender Öl- und Gaspreise investiert. Diese Frage für mich deshalb auch eine Übung in behavorial finance. Halte ich zu lange an einer lang gehegten und in der Vergangenheit auch erfolgreichen These fest? Ein interessantes Papier vom Chef Volkswirt von BP beinhaltet viel Stoff zum Nachdenken und hat mich zu diesem Artikel veranlasst.

Exkurs: Behavorial Finance

Behavorial Finance beschäftigt sich mit den typischen Verhaltensweisen von uns Menschen. Viele dieser typischen Verhaltensweisen führen zu einer suboptimalen Performance an der Börse. Eines davon ist der ownership bias, das heißt die Tendenz Dingen die man schon im Besitz hat einen höheren Wert zuzumessen, als wenn man sie noch nicht besitzen würde. Ein anderes Verhalten ist die Selbstbestätigung, das heißt in der Flut der verfügbaren Informationen neigt man zu einer Übergewichtung der Informationen, die die eigene Meinung bekräftigen.

In meinem heutigen Kontext könnte ich von beiden betroffen sein. Zum einen könnte ich zu lange an meiner These langfristig steigender Ölpreise festhalten und zum anderen könnte es mir schwerfallen Werte im Depot wieder zu verkaufen, wenn sich meine grundlegende These ändern sollte.

New Economics of Oil

Das Papier von Spencer Dale, dem Chefvolkswirt von BP kann man hier runterladen. Es hat 20 Seiten ist im Ganzen lesenswert, allerdings in Englisch. Ich fasse hier mal die für mich wichtigsten Punkte zusammen:

In der Vergangenheit war der Ölmarkt für Dale von 4 Faktoren geprägt:

1) Öl ist eine endliche Ressource

Grundsätzlich ist Öl natürlich wie jeder Rohstoff eine endliche Ressource, wichtiger ist hier allerdings die Frage, ob das Ölangebot relativ zur Nachfrage in absehbarer Zeit zurückgehen und so für langfristig steigende Preise sorgen wird. Dale führt an, dass in den letzten 35 Jahren mehr förderbares Öl gefunden als verbraucht wurde. Die Reserven sind heute fast 2,5 mal so hoch wie 1980. Fracking spielt dabei eine wesentliche Rolle. Daneben ist natürlich auch die Nachfrage wichtig. Die Öl-Nachfrage erreichte in den USA und Europa vor ungefähr 10 Jahren ihren Höhepunkt und sinkt seitdem. Die Diskussion um den Klimawandel und effizientere Technologien werden möglicherweise dazu führen, dass die Nachfrage zukünftig sogar weltweit zurückgehen wird. Dale stellt die These auf, dass es nicht annähernd zu einer Förderung aller verfügbaren Reserven kommen wird und somit Öl auch nicht mehr in dem Sinne eine endliche Ressource ist. Immer höhere Förderkosten und damit notwendigerweise steigende Preise stellt er mit Verweis auf die dramatisch steigende Effizienz der Fracking Förderer ebenfalls in Frage.

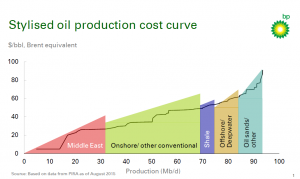

Die folgende Grafik, die ich aus dem Papier kopiert habe, zeigt dass sich die Fracking Förderkosten in Schiefergestein (Shale) derzeit im Mittelfeld bewegen. Nimmt die Effizienz aber weiter zu, wird Fracking immer wettbewerbsfähiger und verdrängt andere teurere Quellen.

2) Öl Angebot und Öl Nachfrage sind unelastisch

Traditionell sind Angebot und Nachfrage von Öl kurz bis mittelfristig sehr unelastisch gegen Preisschwankungen. Das ist anhand von zwei Beispielen leicht zu verdeutlichen. Ist eine Ölplattform erstmal installiert oder eine Pipeline gebaut, sind die verbleibenden variablen Kosten der Produktion relativ gering. Ein solcher Ölproduzent wird auch bei fallenden Preisen weiter produzieren und die Quelle nicht verschließen. Auf der anderen Seite müssen Autofahrer in der Regel ihre üblichen Strecken unabhängig vom Preis zurücklegen. Man kann mal einen Ausflug weglassen und mittelfristig ein verbrauchsärmeres Modell kaufen oder auf die Bahn umsteigen, aber kurzfristig ändert der Preis wenig.

Fracking im Schiefergas ist dabei das zu ändern. Beim Fracking sind die variablen Kosten der Bohrung viel höher als bei klassischer Förderung. Außerdem geht die Produktion einer bestehenden Quelle viel schneller zurück. Das bedeutet, dass die Fracking Förderer viel schneller auf Preisschwankungen reagieren. Das sieht man derzeit in den USA wo die neuen Fracking Bohrungen deutlich zurück gehen. Steigen die Preise nicht wieder, wird auch bald die Förderung folgen, die jetzt schon sinkt. Andererseits kann man schnell wieder beginnen, sollten die Preise ein auskömmliches Niveau erreichen. Die starken Produktivitätszuwächse lassen dieses auskömmliche Niveau der Preise für die Fracker immer weiter sinken.

3) Öl fließt von Ost nach West

Traditionell wurden große Mengen Öl aus dem Mittleren Osten nach Europa und in die USA exportiert. Die USA sind aber auf dem besten Weg energieautark zu werden. Dafür steigt die Nachfrage nach Öl aus dem mittleren Osten in Asien. Das hat interessante geopolitische Auswirkungen. Die USA dürften künftiger weniger Interesse haben zu intervenieren, während China dafür umso mehr Interesse haben könnte. Konkrete Auswirkungen auf Angebot und Nachfrage kann ich in diesem Punkt aber nicht erkennen.

4) Die OPEC stabilisiert die Preise

Saudi Arabien wird von vielen vorgeworfen einen Preiskrieg um Marktanteile angezettelt zu haben, um die Fracking Industrie in den USA zu schädigen. Dale argumentiert, dass die OPEC noch nie die Macht hatte, strukturelle Umbrüche wie oben beschrieben abzuwenden. Kurzfristige Angebots- oder Nachfrageeinbrüche können von Saudi Arabien durch mehr oder weniger Produktion ausgeglichen werden, um den Preis zu stützen. Gegen einen strukturellen Umbruch kann sich seiner Meinung nach auch Saudi Arabien oder die OPEC nicht stellen. Es würde einfach nur zu einem Verlust von Marktanteilen führen.

Auswirkungen für Offshore Ölmarkt

Bisher hatte ich die Annahme / Hoffnung, dass Fracking Förderer zeitlich am flexibelsten sind und deshalb am schnellsten die Produktion drosseln werden, was den Preis wieder steigen lassen würde. Man kann an den Entwicklungen in den USA auch erkennen, dass genau das gerade passiert. Sobald sich die Preise erholen, werden sukzessive allerdings auch die Fracking Bohrungen wieder zunehmen. Es ist für mich deshalb jetzt mehr denn je plausibel, dass die Kosten für Fracking Öl (+ etwas Marge für den Gewinn) mittelfristig einen Deckel auf dem Ölpreis darstellen. Derzeit wären das nach der Grafik oben zwischen 50 und 60 USD pro barrel und zwar mit sinkender Tendenz aufgrund immer effizienterer Verfahren. Ist diese These richtg, würden sich Investitionen in teurere Fördermethoden also insbesondere Offshore und Ölsand kaum noch lohnen.

Es sei denn

- die Förderkosten können gesenkt werden

- die Nachfrage steigt wider erwarten

- andere Angebote fallen aus z.B. wg. Kriegen und Krisen

Ersteres läuft derzeit schon ab, da die Charterraten für Ölplattformen teilweise um 50% gefallen sind, wenn denn überhaupt mal eine Plattform neu gechartert wird. Ich weiß nicht, ob es bei Ölsanden ähnliche Möglichkeiten gibt Zulieferer an der Reduktion der Förderkosten zu beteiligen, vermute aber, dass diese ohnehin teuerste Fördermöglichkeit die größten Rückgänge verzeichnen wird. Ein starker Rückgang dieser Förderung könnte das Verhältnis von Angebot und Nachfrage und damit den Preis stark beeinflussen. Ich meine gelesen zu haben, dass der aktuelle Angebotsüberhang ca. 1 Mio. barrel am Tag betrifft, während alleine Kanada bis vor Kurzem ca. 1,5 Mio. bis 2 Mio. barrel Öl aus Ölsanden gefördert hat. Die Produktion hier wieder hochzufahren dauert wesentlich länger, was mittelfristig wieder für ein auch für Offshore Öl auskömmliches Preisniveau sorgen könnte.

FAZIT

Ich bin bisher davon ausgegangen, dass der aktuell relativ niedrige Ölpreis nicht von sehr langer Dauer sein wird. Entsprechend schienen mir die Kursstürze im Offshore Öl Bereich auf Sicht von 2 oder 3 Jahren übertrieben. Nach dem ich für diesen Artikel recherchiert habe, bin ich skeptischer geworden, wie lange es dauern kann bis dauerhaft wieder ein höheres Ölpreisniveau erreicht wird.

Eine Reihe von Fragen bleibt natürlich trotzdem offen, z.B.:

- Setzt sich Fracking auch außerhalb Nordamerikas durch? In Europa ist der Widerstand derzeit noch riesig, aber wie sieht das in ein paar Jahren aus? In Australien und Südamerika gibt es auch große Potentiale und dort ist der Widerstand ggf. geringer.

- Überstehen die größeren Fracking Player in den USA die aktuelle Durststrecke? Sie haben durchschnittlich wesentlich mehr Fremdkapital als klassische Öl-Multis. Sollten viele in die Insolvenz gehen, könnte die Produktion natürlich nicht so schnell wieder anspringen, sobald die Preise steigen.

- Kommt es wirklich zu einschneidenden Maßnahmen zur CO2 Reduktion oder setzen Länder wie Indien oder China doch lieber auf Öl- und Gas wenn der Preis niedrig bleibt?

Während ich diesen Artikel geschrieben habe, war ich kurz davor mehrere Ölaktien insbesondere Transocean Partners direkt zu verkaufen. Ich lasse aber jeden längeren vermeintlich fertigen Artikel immer eine Nacht liegen und lese ihn dann noch mal bevor ich ihn veröffentliche. Bei diesem Artikel habe ich das inzwischen 2 oder 3 mal gemacht und immer wieder noch mal was recherchiert und Textpassagen geändert. Mittlerweile bin ich wieder der Meinung, dass die Transocean Partners Bewertung schon viel, wenn auch vielleicht berechtigten, Pessimismus beinhaltet. Deshalb bleibe weiter aufmerksam, ändere aber an meinem Portfolio erstmal nichts. Zusätzlich werde ich mich mal im Fracking Bereich umzuschauen. Vielleicht gibt es da stabil finanzierte Player, deren Kurs übermäßig gefallen ist. Wenn da was interessantes rauskommt, gibt es natürlich einen eigenen Artikel.

Danke für den interessanten Artikel!

Es ist nicht verkehrt immer mal wieder seine Annahmen zu überprüfen. Beim Öl spielen aber so viele Faktoren eine Rolle, dass es schwierig ist, zu einem eindeutigen Ergebnis zu kommen. Du selbst scheint auch nicht wirklich davon überzeugt zu sein, was überall verkündet wird „diesmal ist alles anders“.

Natürlich kann man die reinen Förderkosten nehmen und sagen, dass die offshore und Teersandproduktion zu teuer ist. Womit diese vielleicht nicht überleben würde. Aber die OPEC Mitglieder sind auf die Einnahmen aus dem Ölgeschäft angewiesen, um ihren Staatshaushalt finanzieren zu können. 50 USD/barrel reichen nicht auf Dauer. Das kann ganze Länder destabilisieren. Gerade die ärmsten Länder trifft es am härtesten, siehe z. B. Petrobras. Es fallen ja nicht nur Gelder für Sozialprogramme weg, sondern weltweit auch Jobs in einer der größten Industrien.

Auch für die US fracking Industrie werden 50$/barrel nicht reichen. Klar kann man die Kosten eine Zeit lang senken. Die Firmen können auch gute Erfolge vorweisen. Aber irgend wann sind alle leicht erschließbaren Quellen erschöpft. Dann muss man wieder mehr Geld in die Hand nehmen. Aber woher soll das Geld kommen, wenn man keinen positiven FCF erwirtschaftet?

Auch chapter 11 bringt den US Frackern nichts. Denn entweder man hat eine hohe Marge um auch neue Projekte finanzieren zu können oder man muss ganz aufgeben. Die hohen Schulden verschärfen das Problem nur.

Auch die offshore Produktion ist derzeit sehr günstig. Es gibt einen großen Angebotsüberhang am Markt, da sich alle Anbieter um die wenigen Neu-Verträge schlagen, welche es derzeit noch gibt. Wenn die Preise zu lange niedrig sind scheiden immer mehr Anbieter aus und die vorhanden reduzieren immer mehr ihre Flotten. Das wird es schwieriger machen bei zukünftigen Booms die Nachfrage aus offshore Öl zu decken.

Witzig ist, dass als möglichen Grund für den Nachfrageschwund immer wieder die regenerativen Energien genannt werden. Der größte Verbraucher ist der Individualverkehr. Dort sind wir aber vom Elektro- und Wasserstoffauto noch weit entfernt. Gerade jetzt bei den niedrigen Benzinpreisen lohnt es sich nicht teure Alternativen zu kaufen. Das zeigen z. B. die gestiegenen SUV Verkäufe in den USA.

Und die Schwellenländer überspringen auch nicht den Benzin- & Dieselmotor gleich hin zum Wasserstoffauto. Wie hoch deren Verbrauch noch wird, kann keiner seriös prognostizieren.

Mr. Market scheint in der Beziehung schizophren zu sein. Einerseits verkauft er alle Aktien von Frackern und offshore drillern. Andererseits hält er noch an den großen Firmen wie Chevron, Shell und Haliburton fest, obwohl auch deren Gewinne im Eiltempo fallen. An billig-Öl für längere Zeit scheint keiner so recht zu glauben. Aber das Risiko will man wohl nur mit vermeintlich unfehlbaren Firmen eingehen.

Ein wirklich sehr lesenswerter Artikel, vielen Dank dafür!

Am Ende war ich jedoch schon überrascht, dass Du Transocean behalten wirst. Der Artikel zeigt ganz schlüssig auf, dass beim Ölpreisen von 50 bis 60 USD Fracking eine Zukunft hat und Offshore-Bohren (insbesondere in der Nordsee) sowie Öl-Sandwaschen nicht. Konsequenterweise müsste man also Statoil verkaufen und erst recht die Plattform-Anbieter wie Transocean, während breiter aufgestellt Öl-Multis ggf. interessant bleiben/werden könnten.

Ich frage mich daher, weshalb Du an Transocean festhältst – hier scheint es für mich mich nur eine Erklärung zu geben, nämlich die eingangs von Dir selbst beschriebene ownership bias. Oder?

Ganz Unrecht hast du nicht. Als ich die erste Fassung des Artikels fertig hatte bzw. eigentlich schon nach dem ich das BP Papier das erste Mal gelesen hatte, wollte ich BP und auch Statoil sofort verkaufen. Dann kam aber die für mich positive Wirkung des blogs ins Spiel. Nach dem Lesen sofort verkaufen, kam nicht in Frage. Erstmal die eigenen Gedanken sortieren und in einen blog Artikel packen. Dann eine Nacht drüber schlafen und feststellen, dass man das eine oder andere schon hinterfragen kann, bzw. meine eigenen Überlegungen zu den Auswirkungen für Offshore vielleicht zu kurz gegriffen sind.

Ich habe erst mal nichts gemacht, weil ich glaube, dass der Kurs von Transocean Partners das beschriebene Szenario schon weitgehend abbildet. Es bleibt deshalb aus meiner Sicht mehr Chance als Risiko. Es werden nennenswert Plattformen verschrottet und ich gehe davona aus, dass auch aus Ölsand früher oder später deutlich weniger produziert werden wird. Wenn das nicht sofort wieder durch zusätzliche Fracking Mengen kompensiert wird, könnte der Ölpreis schon noch etwas steigen, zumindest in den Bereich von 70 bis 80 bis die kalt eingelagerten Plattformen wieder rausgeholt werden. Statoil habe ich nicht verkauft, weil die Aktie noch aus der vor Abgeltungssteuer Zeit stammt. Da überlege ich dann auch immer zweimal, ob ich jetzt verkaufen soll oder nicht. Kann aber demnächst vielleicht noch kommen, da mich auch die steuerliche Behandlung der Dividenden stört. Wie in Frankreich und Spanien gibt es eine Doppelbesteuerung und mein Versuch die Quellensteuer in Norwegen erstatten zu lassen, hat bisher nicht funktioniert.

Insgesamt ist bei mir sicherlich etwas ownership bias dabei, aber nach längerem überlegen auch die Erkenntnis, dass ich sowohl erhebliche Risken aber immer noch auch Chancen sehe. Unter Berücksichtigung der Bewertungen, die für mich die Risiken betonen, ist ein kleines Investment deshalb für mich noch ok, wenn auch kein must have.

Pingback: Transocean Partners Verkauf | Value Shares

Pingback: Black Diamond Group - Container für Rohstoffprojekte | Value Shares