aktueller Kurs Torm: USD 6,80

aktueller Kurs Ardmore Shipping: USD 5,89

Ich schreibe nicht ständig darüber, aber ich lese über die Schifffahrt täglich Newsletter und versuche zumindest monatlich Reports zu finden, um einen Überblick über die verschiedenen größeren Segmente zu behalten. Im Bereich der Produktentanker mehren sich für mich die Stimmen und Anzeichen, dass der Boden erreicht sein könnte.

Ich habe in diesem Segment hauptsächlich zwei Titel auf dem Schirm. Schon seit dem Artikel 2016 habe ich Ardmore Shipping auf der Watchlist. Torm befindet sich seit diesem Jahr sogar in meinem Depot.

Die Börsenkurse von beiden haben noch keine Erholung vorweggenommen. Der Kurs von Ardmore Shipping liegt im 3-Monats Vergleich sogar rund 15% unten und Torm hat im letzten Quartalsreporting einen NAV pro Aktie von USD 11,2 berichtet, das wäre aus Sicht des aktuellen Kurses ein Aufwärtspotential von über 60% ohne zu berücksichtigen, dass die Werte der Schiffe bei einer Erholung ja auch noch (deutlich) steigen würden.

Die Chance in der Nähe eines zyklischen Tiefs und dann scheinbar auch noch pessimistischer Börsenbewertung kaufen oder nachkaufen zu können, klingt super.

Lest weiter, wenn ihr wissen wollt, ob sich diese Hoffnung durch die nun etwas tiefere Recherche für diesen Artikel bestätigt hat.

Produktentanker Mark-Update

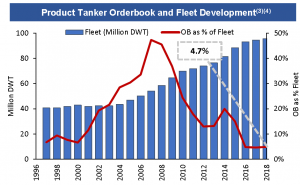

Einen ganz wesentlichen Grund warum ich die Produktentanker auf mittelfristige Sicht spannend finde, sieht man schnell in folgender Grafik, die ich der Q3 2018 Präsentation von Ardmore Shipping entnommen habe:

Ardmore berichtet, dass die bestellten Schiffe nur noch 4,7% der bestehenden Flotte ausmachen. Wenn ich eine mittlere Nutzungsdauer von 25 Jahren unterstelle, müssen im Durchschnitt jedes Jahr schon ohne irgendein Wachstum 4% der Flotte durch neue Schiffe ersetzt werden. Die 4% sind aber nur ein Durchschnitt. Tatsächlich ist die aktuelle Flotte durchschnittlich relativ jung, weil aufgrund der aktuellen Krise schon viel verschrottet wurde, so dass bei steigenden Charterraten künftig eher weniger verschrottet werden wird.

Etwas seltsam ist, dass Torm ebenfalls zum dritten Quartal ein Orderbuch von 9,4% berichtet. Das ist im historischen Vergleich immer noch niedrig, aber eben doppelt so hoch wie die Zahl von Ardmore. Die Fußnote von Torm verweist auf bekannte Bestellungen und Schätzungen des Managements über weitere Bestellungen im Rahmen des historischen Durchschnitts. Das könnte die Erklärung für die höhere Zahl sein.

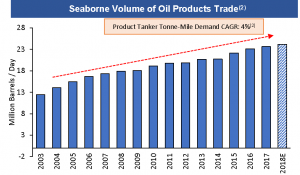

Trotz aller Unsicherheiten zeigt die Entwicklung des Orderbuchs für mich, dass wir uns dem zyklischen Tief des Schweinezyklus nähern könnten. Interessant wird es immer dann, wenn nur noch ganz wenig investiert wird, weil kaum noch jemand an die Rentabilität des Segments glaubt. Dabei ist es bisher nicht so, dass mit der Nachfrage etwas nicht stimmen würde. Das zeigt die folgende Grafik, die ebenfalls aus der Q3 2018 Präsentation von Ardmore stammt:

Historische Entwicklungen sind Schall und Rauch. Gibt es vielleicht Anzeichen dafür, dass sich die Nachfrage in Zukunft abschwächen wird? Aus meiner Sicht ist speziell in Bezug auf Produktentanker durch einen Spezialeffekt in den kommenden beiden Jahren eher das Gegenteil der Fall.

Schiffstreibstoffe

Die International Martitime Organizsation (IMO) ist eine Sonderorganisation der UNO und regelt internationale Schifffahrtsangelegenheiten. Unter anderem wird es ab 2020 neue Vorschriften für die Treibstoffe von Schiffen geben. Bisher fahren die meisten Handelsschiffe mit Schweröl, das einen Schwefelgehalt von bis zu 3,5% aufweisen kann. Aus Umweltschutzgründen, wird ab 2020 eine Obergrenze von 0,5% gelten. Die entweder durch technische Geräte auf den Schiffen, sogenannte scrubber, oder durch entsprechenden Treibstoff eingehalten werden können.

In der Branche ist man sich nicht einig, ob es günstiger sein wird für einen Millionenbetrag pro Schiff scrubber zu installieren oder den teureren konformen Treibstoff zu bunkern. Nach meinem Verständnis scheint es in die Richtung zu gehen, dass die scrubber sich für große Schiffe zumindest für eine kurze Zeit in der Übergangsphase rechnen könnten. Und genau diese Übergangszeit von Mitte 2019 bis 2020 oder 2021 könnte auch für die Produktentanker wichtig sein. Schweröl kann mit Rohöl Tankern transportiert werden. Der neue IMO konforme 0,5% Treibstoff muss hingegen mit Produktentankern transportiert werden, weil der teure Treibstoff sonst ja wieder mit Rohöl kontaminiert werden würde. Gleichzeit müssen in allen wesentlichen Häfen Lagerbestände des neuen Treibstoffs aufgebaut werden. Deshalb spricht viel für eine über das normale Maß hinaus steigende Nachfrage für Produktentanker.

Auf Sicht von 2 Jahren sollte also das Angebot an Schiffen nur noch wenig steigen, während der Nachfrageanstieg deutlich darüber liegen sollte. Deshalb wäre ich überrascht, wenn die Charterraten, die Schiffswerte und letztlich auch die Börsenbewertungen sich nicht von ihrem jetzigen zyklischen Tief verabschieden würden.

Bewertung Torm

Zur Bewertung der beiden Flotten habe ich mich wie immer auf den Substanzwert konzentriert. Langfristige Charterverträge mit über dem Markt liegenden Charterraten haben beide nicht. Bei Torm lag der Buchwert der Flotte inklusive aktivierten Instandhaltungsmaßnahmen bei rund USD USD 1,365 Mrd. Nun ist der Buchwert eigentlich immer zu hoch oder zu niedrig, aber gibt fast nie den wirklichen Wert wieder.

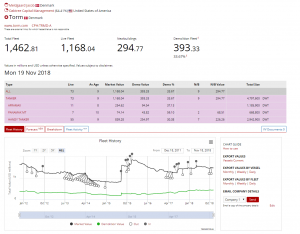

Torm verweist in der Q3 Präsentation auf eine Maklerbewertung mit einem Flottenwert inklusive der noch ausstehenden Neubauten von USD 1,661 Mrd. bei noch ausstehenden Zahlungen von USD 296 Mio. Zum Glück kann ich bei Schiffen auf www.VesselsValue.com zurückgreifen und habe damit eine sehr professionelle, unabhängige Bewertung zu Verfügung. VesselsValue.com kommt, wie schon im März als ich die ersten Aktien gekauft habe, zu einem niedrigeren Wert als die Makler. Inklusive Neubauten auf USD 1,462 Mrd.

Zusätzlich zur Flotte habe ich wie immer die Bilanzpositionen berücksichtigt, die ich wie z.B. Cash, Bunker und Forderungen in diesem Fall für werthaltig halte. Insgesamt komme ich so mit der Hilfe von VesselsValue.com auf einen Unternehmenswert von USD 1,753 Mrd. Abzüglich sämtlicher Verbindlichkeiten in Höhe von USD 1,155 Mrd. ergibt sich für mich somit rechnerisch ein Wert des Eigenkapitals von USD 598 Mio. Das sind rund 6% weniger als im März, als ich bei Torm eingestiegen bin. Der Aktien Kurs ist seitdem allerdings um 12% gefallen, so dass sich die relative Bewertung etwas verbessert hat. Meine Einschätzung von etwas über 8 Dollar liegt ungefähr 16% über dem aktuellen Börsenkurs von 6,80. Im März kam ich auf eine Unterbewertung von etwa 10%.

Eine rechnerische Unterbewertung ist ein Argument für ein Investment. Ich halte meine 16% allerdings nicht für in Stein gemeißelt. Bei so relativ wenigen Prozentpunkten kann der Markt immer noch eine negativere Marktentwicklung korrekt eingepreist haben. Da umgekehrt meine positivere Einschätzung für Produktentanker ein wesentlicher Faktor sind, habe ich mir auch noch die Bewertung von Ardmore Shipping angeschaut. Um einen Markttrend zu nutzen, wäre es ja schön ein wenig diversifiziert zu sein.

Bewertung Ardmore Shipping

www.VesselsValue.com gibt den Wert der Flotte von Ardmore Shipping mit USD 577,6 Mio. an. Der wesentlich höhere Buchwert von USD 754,8 Mio. zeigt mal wieder, dass man sich bei solchen Unternehmen genau überlegen muss, ob man mit dem Buchwert arbeiten kann, wie ich es ja z.B. bei Aercap durch aus tue.

Zusammen mit im Wesentlichen Cash und Forderungen ergibt sich für mich ein Unternehmenswert von USD 660,1 Mio. Abzüglich der Verbindlichkeiten von USD 473,8 Mio. errechne ich einen Wert des Eigenkapitals von USD 186,4 Mio. oder 5,63 USD pro Aktie. Der letzte Börsenkurs lag mit 5,89 knapp 5% darüber. Anders als bei Torm gibt es hier also keinen Abschlag auf den Flottenwert.

Torm oder Ardmore Shipping?

Die reinen Zahlen der Bewertung sprechen eindeutig für Torm. Ebenso wie, zumindest in meinen Augen, der Hauptaktionär Oaktree und die bessere Kursentwicklung der letzten 3 Monate. Warum ist Ardmore trotzdem vergleichsweise höher bewertet?

Ein Grund könnte in der Qualität der Flotte liegen. Die Flotte von Ardmore hat nach meinen Berechnungen ein durchschnittliches Alter von rund 6 Jahren. Warum Ardmore auf der Internetseite von 4 Jahren spricht, kann ich nicht nachvollziehen. So oder so sind auch die 6 Jahre deutlich jünger als die 11 Jahre von Torm, die sich sogar auf 12 Jahre erhöhen, wenn ich das Alter mit der Kapazität gewichte. Auch die Zusammensetzung der Flotte könnte eine Rolle spielen. Während die Flotte bei Ardmore ganz überwiegend aus mittelgroßen MR Tanker und ein paar kleineren Schiffen besteht, machen bei Torm die größeren LR 1 und LR 2 Tanker etwas über ein Drittel der Kapazität aus. Ich habe da gerade keine Quelle parat, aber nach meiner Erinnerung, ist die Marktlage in diesem Segment noch etwas schwieriger als im Bereich der MR Tanker.

Am Ende könnten dann Handelbarkeit und Bekanntheit auch noch eine Rolle spielen. Torm ist erst seit diesem Jahr in den USA notiert, und bei comdirect konnte ich sie trotzdem nicht online handeln. Am Ende habe ich dann über die Bank Schilling in Kopenhagen gekauft, wo die Umsätze ohnehin höher sind.

FAZIT

Torm ist rechnerisch etwas günstiger als Ardmore Shipping. Allerdings glaube ich, dass ein gewisser Abschlag aufgrund der Flotte gerechtfertigt ist. Da ich ohnehin schon investiert bin, reicht mir der aktuelle Abschlag an der Börse nicht, um meine Position noch mal deutlich zu vergrößern.

Vor dem Hintergrund meiner positiven Einschätzung des Produktentanker Markts würde ich zur Diversifikation dann lieber auch noch eine vergleichbare Position bei Ardmore Shipping aufbauen. Der Chart der letzten 10 Tage zeigt allerdings die hohe Volatilität, die da gerade herrscht:

Ich werde deshalb nicht unmittelbar kaufen, sondern Ardmore täglich im Auge behalten und vielleicht zuschlagen, wenn es mal wieder einen deutlichen Rücksetzer gegeben hat.

Danke für das Update und die Gedanken zum Produktentanker-Markt.

Ebenfalls herzlichen Dank, das klingt spannend!

Abwarten war definitiv die richtige Entscheidung, Ardmore ist wieder in den recht freien Fall übergegangen. Allerdings wird der Preis damit deutlich attraktiver.

Für wie wichtig (im Sinn von Warnsignal) schätzt du in dieser Branche den Rücktritt des Firmen-Chairman ein?

„Bermuda, Dec. 17, 2018 — Ardmore Shipping Corporation ASC […] today announced that Reginald L. Jones is stepping down as Chairman of the Board of Directors of the Company effective December 31, 2018. He will remain as a director until the Company’s annual general meeting in 2019, when he does not intend to stand for re-election. “

https://www.marketwatch.com/press-release/ardmore-shipping-corporation-announces-appointment-of-curtis-mcwilliams-as-chairman-of-its-board-of-directors-2018-12-17

Ja, den Preisverfall verfolge ich auch. So recht traue ich mich trotzdem noch nicht. Durch den Leverage muss der Kurs schon einiges fallen, bevor man auch einen halbwegs vernünftigen Abschlag auf den Flottenwert hat. Um in Richtung 10% Abschlag auf den Flottenwert zu kommen, müsste der Kurs schon unter 4 Dollar gehen und das gilt auch nur dann, wenn der Flottenwert in der Zwischenzeit nicht auch gesunken ist, weil sich die allgemeine Erwartung der wirtschaftlichen Entwicklung verschlechtert hat.

Den Rücktritt hatte ich noch gar nicht zur Kenntnis genommen. Sicher kann ich dazu nichts sagen, aber für mich liest sich das eher harmlos. Wenn Jones von dem Fonds kommt, der Ardmore auf den Weg gebracht hat und die längst ausgestiegen sind, ist das für mich eine ganz normale Sache. Diese Nachricht würde mich nicht davon abhalten zu investieren, wenn der Kurs für mich stimmt.

Danke für die Einschätzung!

Pingback: Diamond S Shipping - neue Tanker an der Börse | Value Shares