Publity

Publity Präsentationen schaue ich mir auf der EKF nun schon seit einigen Jahren an. 2018 gehörte zu meinem Fazit:

„Die geschliffene Art des Vortrags erinnerte mich außerdem zu sehr an eine Verkaufsveranstaltung. Bei mir überwiegt deshalb rein subjektiv das Gefühl „Was zu gut klingt, um wahr zu sein, ist vielleicht auch nicht wahr.“

Mittlerweile hat sich der charismatische Mehrheitsaktionär vom Vorstand in den Aufsichtsrat zurückgezogen. Neuer CEO ist ein ehemaliger Anwalt, der einen wesentlich weniger charismatischen, verkäuferischen Vortrag gehalten hat. Da inhaltlich zum Unternehmen vieles ähnlich war, ist mir wieder frappierend aufgegangen wie viel Unterschied die Galionsfigur machen kann und warum manche Investoren deshalb das Management überhaupt nicht persönlich erleben wollen.

Mein Eindruck war insgesamt nicht besonders positiv. Einmal verhaspelte sich der CEO bezüglich eines Termins. Seine Begründung war, dass er gerade auf so vielen Gläubigerversammlungen ist, dass er nicht mehr sicher war, wann die war, von der er gerade sprechen wollte. Der Versprecher ist für mich kein Problem, aber die Tatsache, dass der CEO offenbar häufig mit Gläubigerversammlungen beschäftigt ist, scheint mir kein gutes Zeichen zu sein.

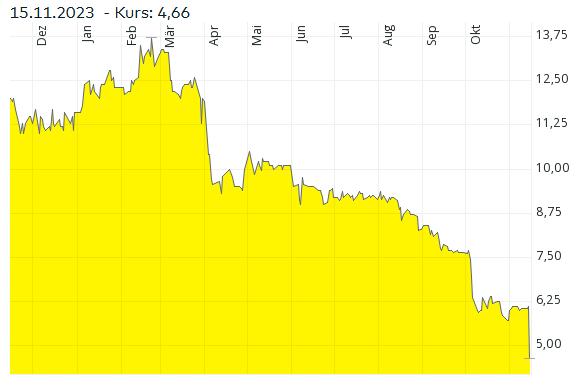

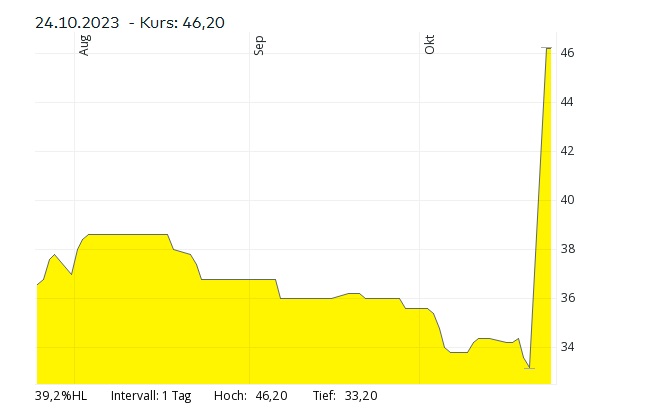

Auch die positive Bemerkung zum stabilen Kursverlauf hätte ich mir bei einer Halbierung im Jahr 2023 gespart, auch wenn er später aufzeigte, dass die peer group teils noch stärker gefallen ist.

Bei beispielhaft angesprochenen Immobilen, wurde als erfolgreicher Schritt für die Strategie „Manage to core“ ein neuer Kantinenbetreiber angeführt. Ich weiß aus eigener Erfahrung, dass ein Kantinenbetreiber wichtig ist und der passende schwierig zu finden sein kann. Aber trotzdem hat man noch keine core Immobilie, wenn man es schafft den Kantinenbetreiber auszuwechseln. An dieser Kleinigkeit hänge ich mich nur deshalb auf, weil ich davon ausgehe, dass man in so einer Präsentation seine besten Argumente vorbringt und wenn das eines der besten Argumente ist, scheint es aktuell meiner Vermutung nach nicht viele vorzeigbare Erfolge zu geben.

Dennoch beträgt die Marktkapitalisierung noch 226 Mio. Euro, während das Management zum Ende des Jahres ein bilanzielles EK von 120 bis 170 Mio. erwartet. Viele andere Immobilienunternehmen notieren aktuell deutlich unter dem Buchwert. Allerdings verdient Publity auch viel mehr Geld mit dem Management für fremde Dritte als typische Bestandshalter. Vielleicht ist das nicht direkt vergleichbar.

Bei der aktuellen Marktlage, der Bewertung und mit laufenden Verlusten der Gesellschaft werde ich aber aber jeden Fall weiterhin nicht investieren.

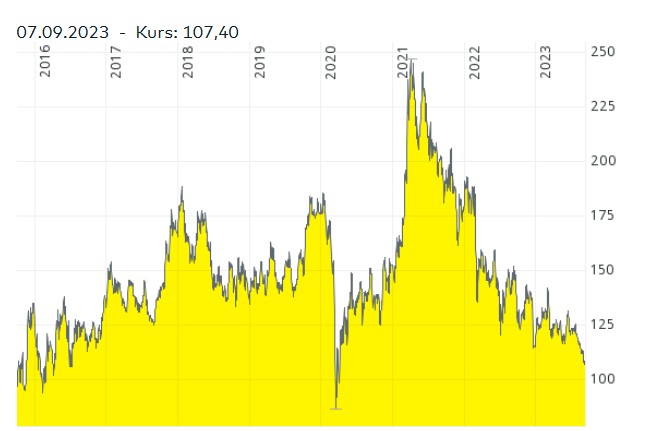

Vonovia

Vonovia dürfte als größter deutscher Wohnungsvermieter mit rund 490 Tausend Wohnungen in Deutschland bekannt sein. Vielleicht weniger bekannt ist, dass Vonovia mit rund 40.000 Wohnung auch der größte Wohnungsvermieter in Schweden ist. Im Portfolio befinden sich dann auch noch ein paar Tausend Wohnungen in Wien.

Weiterlesen →