aktueller Kurs: 8,74 Euro

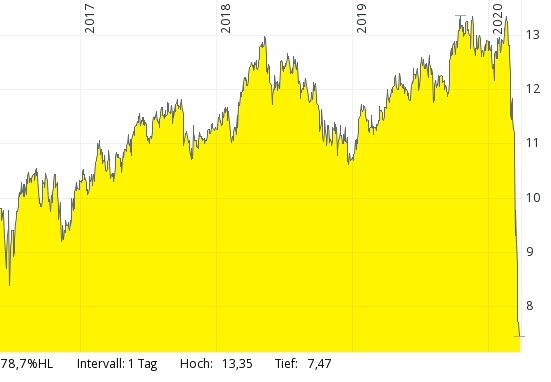

Über Hamborner Reit habe ich hier vor sage und schreibe knapp 8 Jahren schon mal geschrieben. Damals fand ich die Bewertung bei 7,40 in Ordnung, hatte aber die Hoffnung auf eine kurzfristige Korrektur auf ca. 6,50 Euro und wartete erst mal ab.

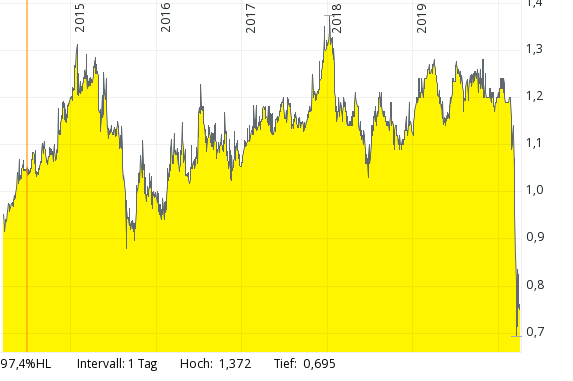

Wie man sieht, wurde Mitte 2013 mein Zielniveau einmal kurz fast erreicht, gekauft habe ich aber nicht. Danach ging es niedriger Zinsen und guter Immobilienmärkte sei Dank eher aufwärts. Wenn man sich die Skalierung betrachtet, bemerkt man allerdings, dass das Auf und Ab weniger aufregend war, als der Chart auf den ersten Blick suggeriert. Hinzu kamen allerdings noch die Dividenden, so dass Hamborner zumindest bis zum Corona Kurssturz ein ordentliches Investment gewesen wäre. Dieser Kurseinbruch, auch wenn er zum Teil schon wieder aufgeholt wurde, bietet mir jetzt die Chance mal zu schauen, ob nicht wieder ein halbwegs günstiges Niveau gegeben ist.

Weiterlesen